「まとまった資金ができたけど、新NISAで一括投資するのは怖い…」

「でも、積立投資だと機会を逃しそう…」

そんな風に、成長投資枠の最適な使い方で悩んでいませんか?

この記事では、新NISAの一括投資と積立投資を比較し、どちらが優れているのかという長年の疑問に、実際の市場データとシミュレーションを用いて、明確な答えを出します。

単なるメリット・デメリットの比較だけでなく、上昇相場・下落相場それぞれで資産がどう動くのか、そしてあなたの年代や資金力に合わせた具体的な戦略まで、徹底的に掘り下げて解説します。

金融機関の分析レポートや、著名な投資家の見解といった客観的な事実に基づき解説します。この記事を読み終える頃には、もうあなたは「一括か、積立か」で迷うことはなくなっているでしょう。

この記事でわかること

- 【結論】理論上は一括、でも現実的には…?

- 上昇・下落・レンジ相場、局面別のシミュレーション結果

- ドルコスト平均法の本当の実力と、意外な弱点

- あなたはどっち?年代・資金力別の最適戦略

【新NISAの一括投資】と積立投資、まずは基本の違いを理解しよう

ここでは、本格的な比較に入る前に、それぞれの投資手法の定義と、新NISAにおける位置づけを明確にします。言葉の意味を正しく理解することが、最適な戦略を選ぶための第一歩です。

一括投資とは?- まとまった資金を一度に投じる、ハイリスク・ハイリターン戦略

一括投資とは、その名の通り、投資資金を一度にまとめて金融商品に投じる方法です。

相場が上昇するタイミングをうまく捉えられれば、大きなリターンを期待できる一方で、購入直後に相場が下落した場合は、大きな損失を被る可能性があります。新NISAでは、主に年間240万円までの「成長投資枠」で利用される戦略です。(出典: 松井証券)

積立投資(ドルコスト平均法)とは?- 時間を分散してリスクを抑える、安定志向戦略

積立投資は、資金を一度に投じるのではなく、毎月1万円、毎週5,000円のように、定期的・継続的に一定額を購入し続ける投資手法です。

価格が高い時には少なく、安い時には多く購入することになるため、平均購入単価を平準化させる効果が期待できます。これは「ドルコスト平均法」とも呼ばれ、価格変動リスクを時間によって分散させる、安定志向の戦略です。(出典: FPrep)

新NISAの「成長投資枠」と「つみたて投資枠」との関係性

新NISAには、年間120万円までの「つみたて投資枠」と、年間240万円までの「成長投資枠」があります。

「つみたて投資枠」は、その名の通り積立投資しかできませんが、「成長投資枠」は自由度が高く、一括投資も積立投資も可能です。この成長投資枠をどう使うかが、戦略の大きな分かれ道となります。

【徹底比較】新NISAの一括投資と積立、本当に儲かるのはどっち?

ここでは、実際の市場データを用いて、「もしあの時、投資していたら…」というシミュレーションを行います。様々な市場局面で、どちらのパフォーマンスが優れていたのか、その結果を見ていきましょう。

シナリオ①「上昇相場」では、やはり一括投資が圧勝

前提: リーマンショック後の回復期など、一貫して株価が上昇した1年間

このシナリオでは、最初に大きな資金を投じた一括投資の方が、資産が大きく増える結果となります。

例えば、年初に120万円を一括投資した場合、1年後の評価額が152.4万円になったのに対し、毎月10万円を積立投資した場合は約146.7万円となり、一括投資が5.7万円上回る、というシミュレーション結果があります。

上昇局面では、早く投資した分だけ複利効果を長く享受できるためです。(出典: 投資の基礎知識)

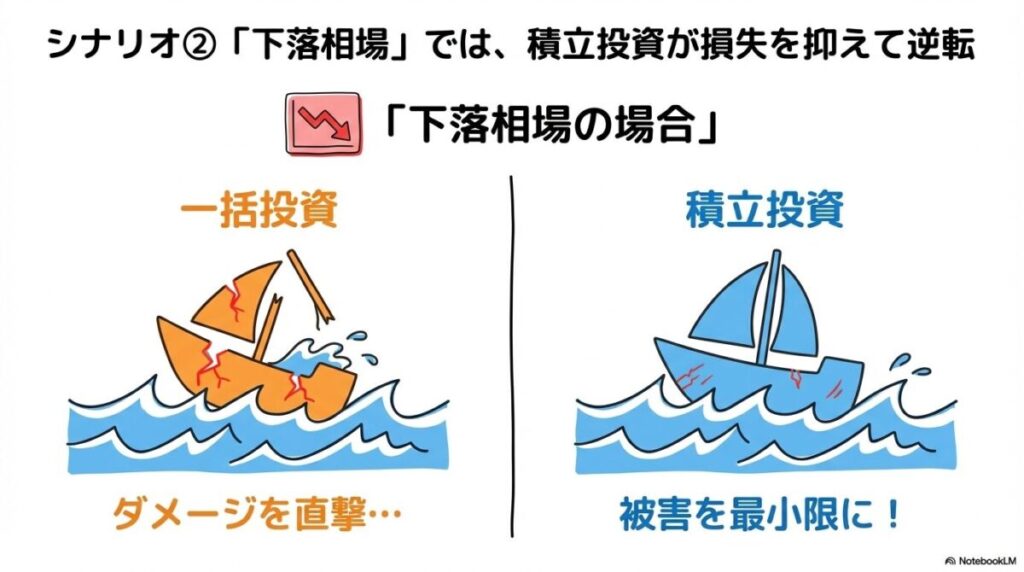

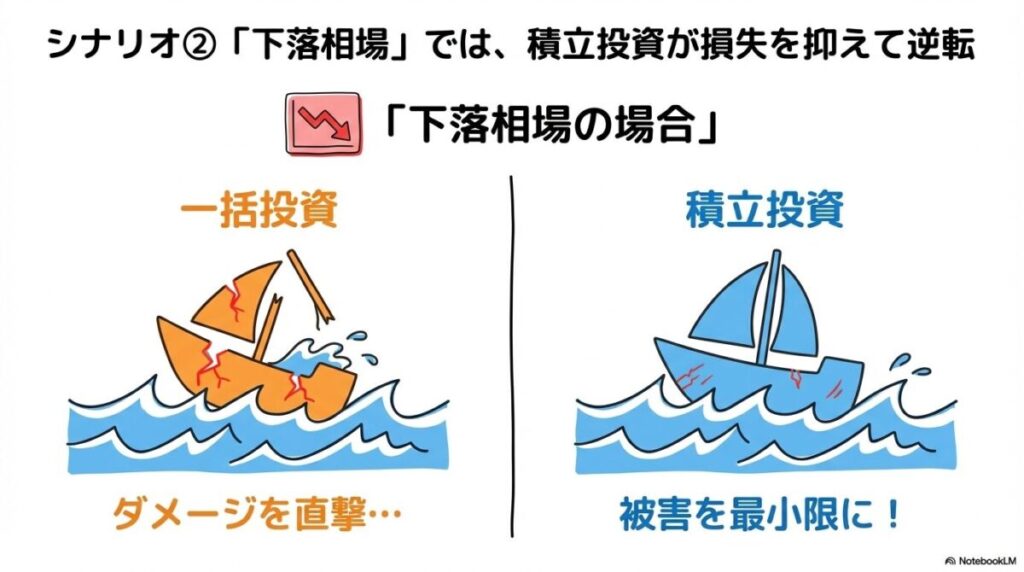

シナリオ②「下落相場」では、積立投資が損失を抑えて逆転

前提: リーマンショックの最中など、一貫して株価が下落した1年間

このシナリオでは、積立投資の方が損失を少なく抑えられます。

例えば、年初に120万円を一括投資した場合、1年後の評価額が約75.6万円(-37%)になったのに対し、毎月10万円の積立投資では約90万円(-25%)に留まった、というデータがあります。

下落していく過程で、安い価格でコツコツと買い増しを続けられた分、平均取得単価が下がり、損失が抑制されたのです。(出典: 松井証券)

シナリオ③「レンジ相場」では、大差はないが精神的には積立が有利

前提: 株価が一定の範囲を行き来し、方向感のなかった1年間

このシナリオでは、1年後のリターンは一括投資と積立投資で大きな差は出にくいとされています。

ただし、一括投資は短期的な値動きで資産額が大きく変動するため、精神的な負担が大きくなります。

一方、積立投資は値動きの影響がマイルドになるため、精神的には安定しやすいと言えるでしょう。(出典: Moneiro)

【結論】理論上のリターンは一括、現実的な勝ちやすさは積立

シミュレーションの結果から分かる通り、理論上、最もリターンが高くなる可能性があるのは「一括投資」です。しかし、それは「最高のタイミング」で投資できた場合に限られます。

一方で、「積立投資」は、どんな相場状況から始めても大きく負けにくく、精神的な負担も少ないため、多くの人にとって「現実的に続けやすく、勝ちやすい」投資法と言えるでしょう。

メリットだけじゃない!新NISAで一括投資する前に知るべき全リスク

ここでは、特に一括投資を検討している方に向けて、そのメリットと、必ず知っておくべきリスクやデメリットを深掘りします。

メリット:複利効果を最大化し、大きなリターンを狙える

一括投資の最大のメリットは、投資した元本が大きいため、相場が上昇した際に複利の効果を最大限に活かせる点です。運用期間が長ければ長いほど、雪だるま式に資産が増えていく可能性があります。

デメリット①:高値掴みのリスクが非常に高い

最大のデメリットは、購入したタイミングがたまたま高値(高値掴み)であった場合、その後の下落で大きな含み損を抱えてしまうリスクです。市場の底を正確に予測することは、プロの投資家でも不可能です。

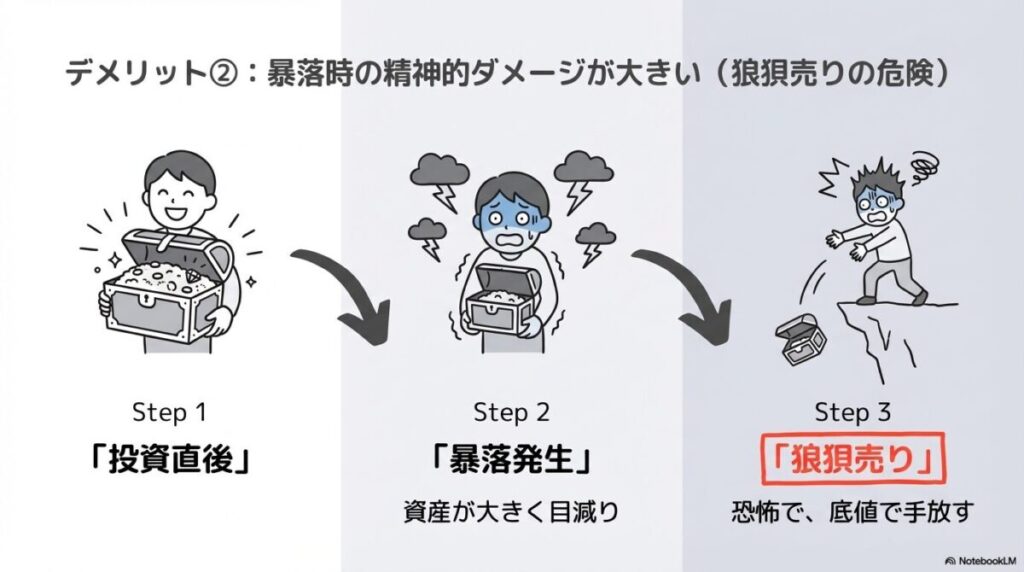

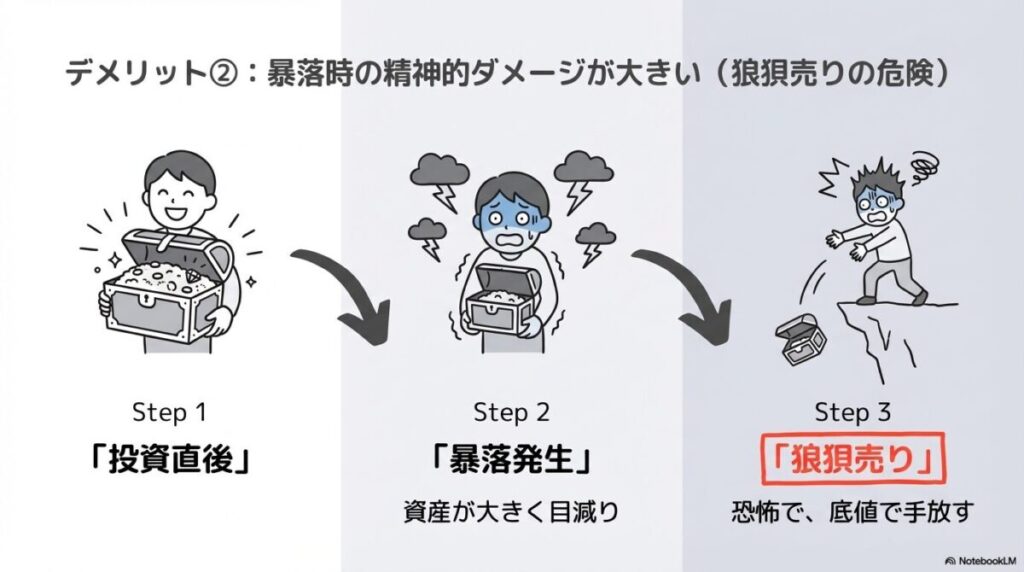

デメリット②:暴落時の精神的ダメージが大きい(狼狽売りの危険)

100万円を一括投資した直後に30%暴落すれば、資産は70万円に減ります。この金額のインパクトは、積立投資の比ではありません。

この精神的なダメージに耐えきれず、「これ以上損をしたくない」とパニック状態で売却してしまう「狼狽売り」に繋がりやすいのが、一括投資の最も危険な点です。(出典: kanafp.com)

デメリット③:損益通算できないNISAでは、一度の失敗が命取りに

もし特定口座であれば、一括投資で大きな損失が出ても、他の利益と相殺(損益通算)して税金の負担を軽くすることができます。

しかし、NISA口座ではそれができません。つまり、NISA口座での一括投資のタイミングを一度大きく間違えると、その損失は他の口座の利益と相殺する手段がないのです。ただし、NISA口座外の特定口座や一般口座で発生した損失は、それらの口座内で損益通算や繰越控除が可能です。

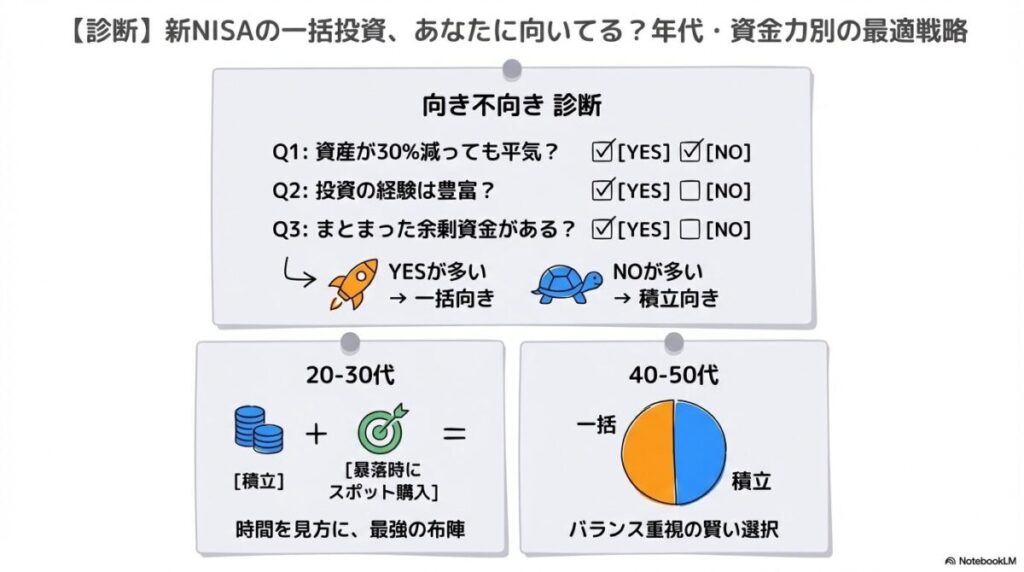

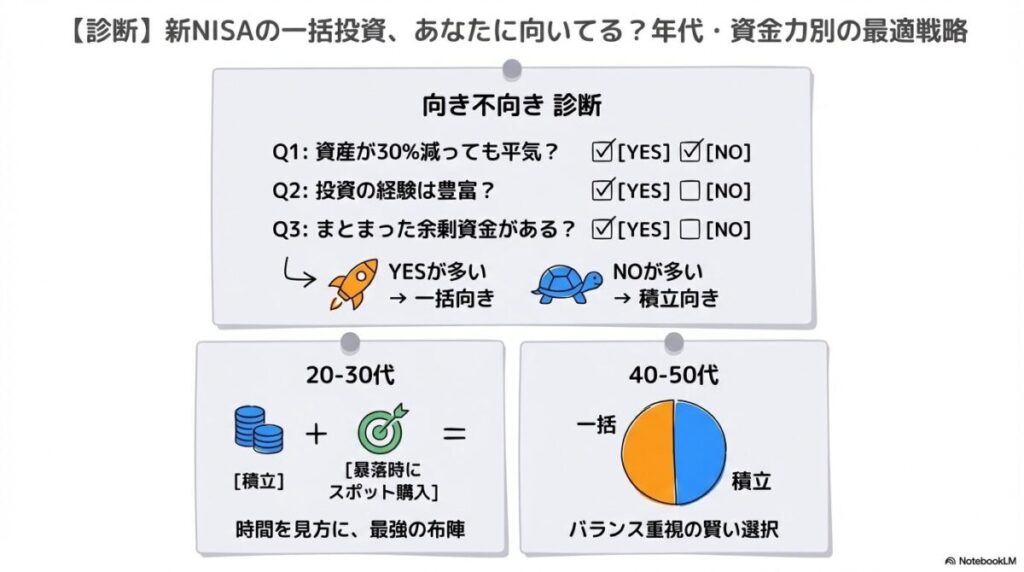

【診断】新NISAの一括投資、あなたに向いてる?年代・資金力別の最適戦略

ここでは、あなたがどちらの投資スタイルに向いているのか、具体的な指針を解説します。自分に合った、後悔のない戦略を選びましょう。

あなたはどっち?一括投資 vs 積立投資 向き不向き診断チャート

【年代別】20代・30代なら「積立+スポット購入」が最強

20代や30代の方は、投資に回せる時間が長いのが最大の武器です。

基本は「積立投資」でコツコツと資産の土台を築きつつ、市場が大きく下落した(暴落した)タイミングで、余剰資金があれば「スポット購入(追加の一括投資)」を行うのが、リスクを抑えながらリターンを狙える最も効率的な戦略と言えるでしょう。(出典: Diamond)

【年代別】40代・50代なら「ハイブリッド戦略」も視野に

40代や50代で、ある程度の余剰資金がある方は、資産の一部を成長投資枠で一括投資し、残りを安定的に積立投資に回すというハイブリッド戦略も有効です。

ただし、若い世代に比べて運用期間が短くなるため、一括投資の比率は慎重に決める必要があります。(出典: Moneiro)

【資金力別】退職金などのまとまった資金がある場合の「時間分散」という考え方

退職金など、一度にまとまった資金が手に入った場合でも、焦って全額を一括投資するのは危険です。

その場合、例えば「1,200万円を、3ヶ月ごとに400万円ずつ、3回に分けて一括投資する」のように、投資するタイミングを複数に分ける「時間分散」という考え方が有効です。これにより、高値掴みのリスクを軽減することができます。(出典: Diamond)

新NISAの一括投資・積立に関するよくある質問

最後に、一括投資と積立投資に関してよくある質問にお答えします。

- Q1: 成長投資枠でも積立投資はできますか?

-

A1: はい、多くの金融機関で可能です。つみたて投資枠(年間120万円)を使い切った後、さらに積立を続けたい場合に、成長投資枠で同じ商品を積み立てるのが一般的な使い方です。

- Q2: ドルコスト平均法は万能ではないと聞きましたが、本当ですか?

-

A2: はい。手数料が高いアクティブファンドなどでは、その手数料にリターンが負けてしまう可能性があります。また、一貫して右肩上がりの相場では、最初に一括投資した方がリターンは高くなります。(出典: Diamond)

- Q3: 一括投資した後、暴落が来たらどうすればいいですか?

-

A3: 最もやってはいけないのが、慌てて売ってしまう「狼狽売り」です。長期的に見れば市場は回復してきた歴史があるため、基本はそのまま保有し続けるのがセオリーです。もし資金に余裕があれば、価格が下がったところで追加購入(ナンピン買い)するのも有効な戦略です。

- Q4: 結局、ウォーレン・バフェットはどちらを推奨していますか?

-

A4: 世界一の投資家であるバフェット氏は、専門家ではない一般の個人投資家にとっては、S&P500のような市場全体に連動するインデックスファンドに、定期的に積立投資を続けることが最良の選択であると繰り返し述べています。一方で、まとまった資金がある場合は、一括でインデックスファンドを購入し、長期保有することも推奨の一つです。

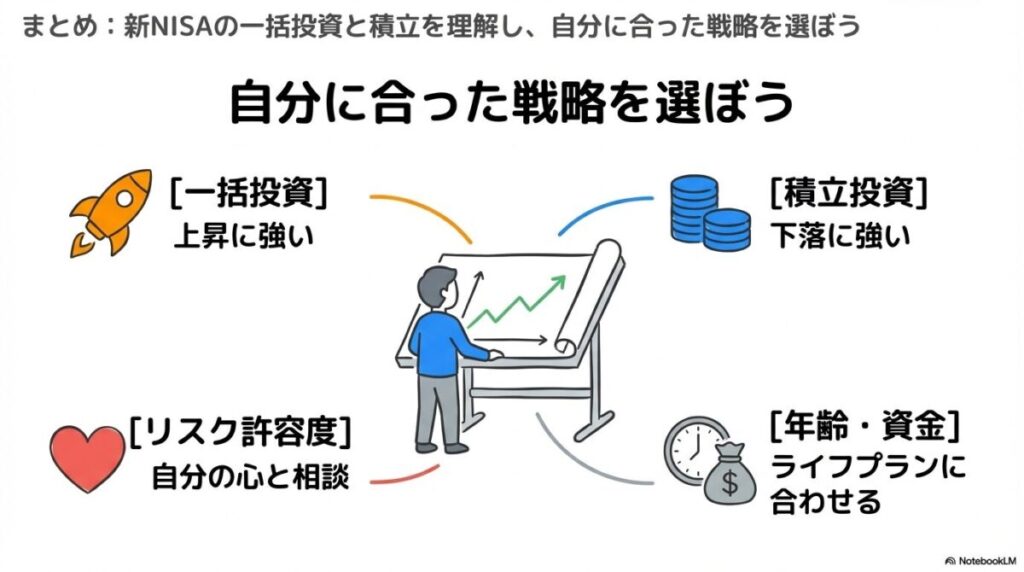

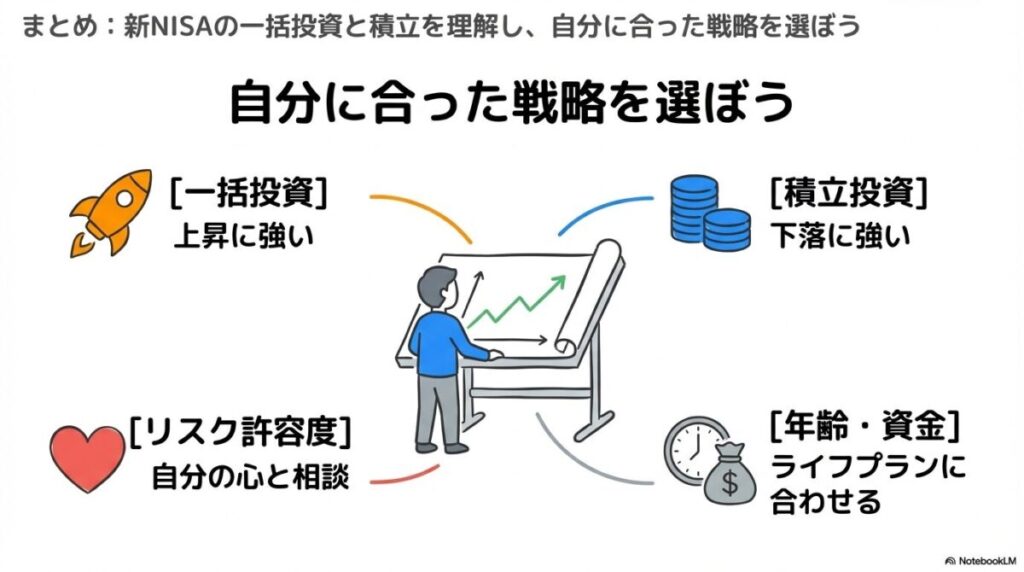

まとめ:新NISAの一括投資と積立を理解し、自分に合った戦略を選ぼう

本記事では、新NISAにおける一括投資と積立投資の違いについて、様々な角度から比較・解説しました。

- 上昇相場では一括投資が有利だが、高いリスクが伴う。

- 下落相場やレンジ相場では、積立投資が損失を抑えやすい。

- ドルコスト平均法は万能ではないが、多くの人にとって現実的で有効な手法。

- 自分の年齢、資金力、リスク許容度に合わせて、両者を組み合わせるのが賢い戦略。

次は、暴落時の「心理」について、さらに深く学んでみませんか?

今回、あなたに合った投資戦略の輪郭が見えてきたと思います。しかし、戦略を正しく実行するためには、市場が暴落した際の「冷静な心」が不可欠です。次は、投資家の心理的な罠と、その対処法について学びましょう。

▼次のステップ:暴落時の「狼狽売り」を避けるための対処法

一括投資・積立投資、どちらを選んだとしても、暴落時の冷静な判断は不可欠です。狼狽売りを避けるための具体的な行動指針と心構えを学びましょう。

→ 新NISAで狼狽売りはNG!暴落時にやってはいけない行動と冷静な対処法を解説

コメント