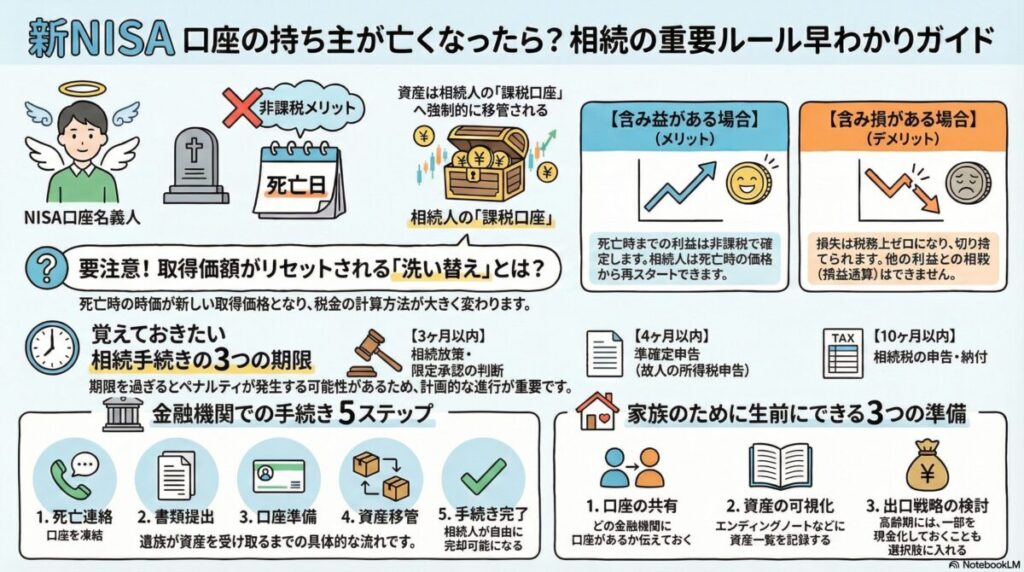

忙しい方はここだけ!この記事の要約図解

「せっかくの新NISA、私が死んだらどうなる?」

「新NISAは生涯非課税って聞くけど、自分が死んだらその枠はどうなるの? 家族にそのまま引き継げるのかな…」

新NISAで資産形成を始めたものの、ふとこんな不安を抱いたことはありませんか?

「新NISAの運用中に名義人が他界された際、口座内の資産はどう扱われるのか」。制度上のルールから具体的な相続手続きまで、正確に把握できている方は多くありません。

実はNISA口座は相続できず、死亡した瞬間に非課税は終了します。この記事では、遺族が直面する『時価移管』や『洗い替え』のルール、そして損をしないための手続きを徹底解説します。

国税庁や金融機関の公的な制度、および実際の相続トラブル事例に基づく信頼性の高い情報をお届けします。読者の「家族に迷惑をかけたくない」という想いに寄り添い、複雑な制度を分かりやすく解きほぐしていきます。

この記事でわかること

- 名義人死亡で非課税メリットが終了する法的な仕組み

- 相続人の取得価額がリセットされる「洗い替え」の正体

- 期限は4ヶ月!遺族が行うべき「準確定申告」の条件

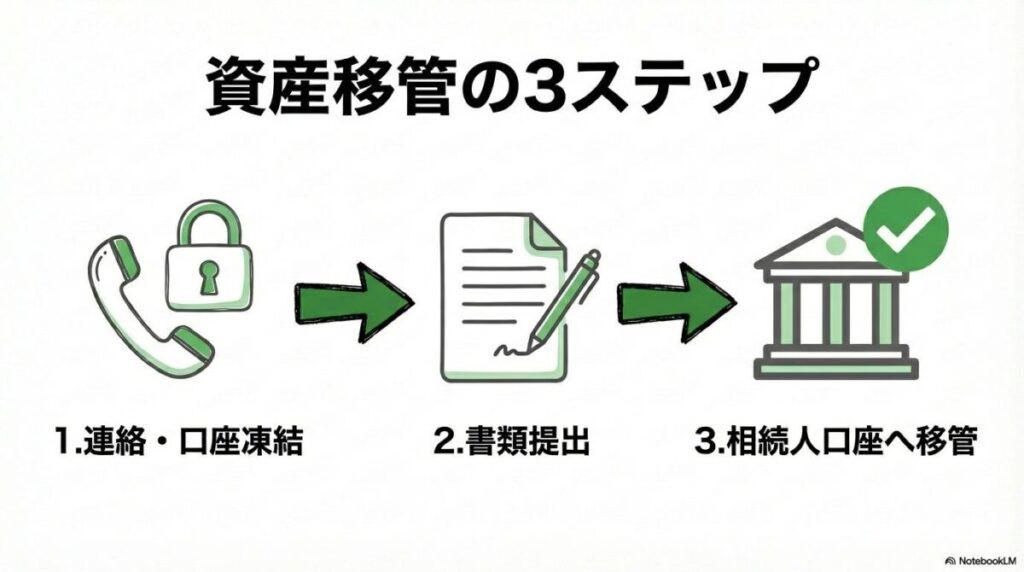

- 金融機関への連絡から資産移管までの具体的な5ステップ

- 「損失切り捨て」を回避するために生前から準備できること

新NISA口座の名義人が死んだらどうなる?死亡時の課税関係と時価移管の基本ルール

新NISAって、自分が死んだら家族がそのまま非課税で引き継げるんですよね?

残念ながら、それは誤解なんです。NISA口座は名義人が亡くなった瞬間に非課税扱いが終わり、中身は普通の口座へ「引っ越し」することになるんですよ。

「生涯非課税」という言葉のイメージから、NISA口座そのものを家族に引き継げると考えている方は少なくありません。しかし、制度上それは不可能です. ここでは、死亡時にNISA口座がどのような法的扱いを受けるのか、その基本ルールを解説します。

NISA口座そのものを相続できない理由

まず大前提として、NISA口座やその非課税枠(つみたて投資枠・成長投資枠)を相続人に引き継ぐことはできません。

これは、NISAが「一定の条件を満たす個人が、その人自身の名義で保有している期間」に限り、配当や譲渡益を非課税にする制度だからです(出典: 楽天カード)。

つまり、名義人である「あなた」が亡くなった時点で、その口座に対する非課税の適用条件は消滅します。相続人自身のNISA枠に、故人のNISA資産を「枠外」として合算することも認められていません(出典: 相続専門税理士法人チェスター)。

【ここがポイント】

- NISAは一代限りの優遇制度:家族へのリレーはできない。

- 枠の合算も不可:相続人のNISA枠を使うには、一度相続してから、相続人自身の資金として新規で購入し直す必要がある。

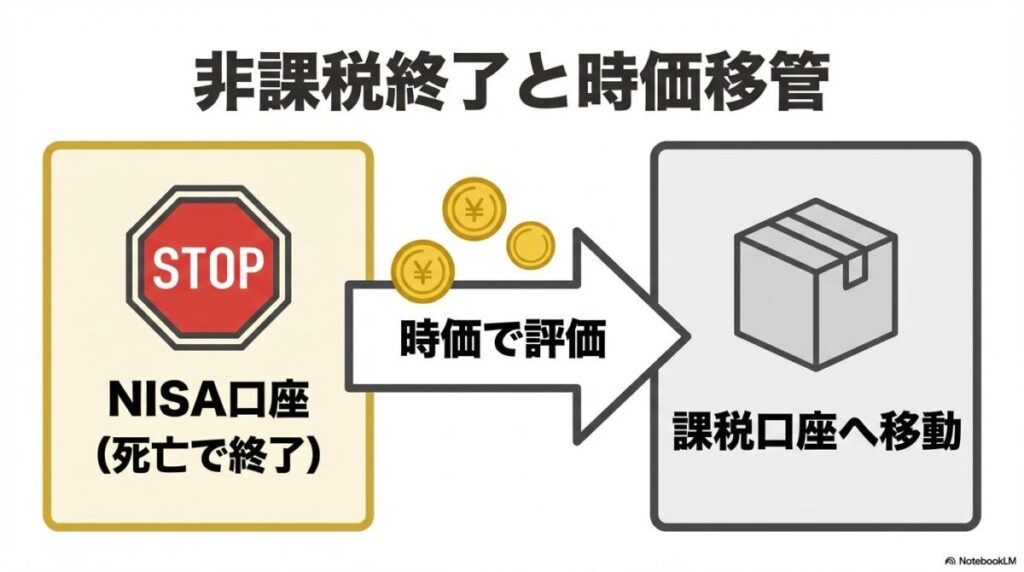

「死亡時の時価」で課税口座へ移管される仕組み

では、口座の中にある株式や投資信託はどうなるのでしょうか?

これらは消滅するわけではなく、「相続開始日(通常は死亡日)の時価」で評価された上で、相続人の「課税口座(特定口座または一般口座)」へ移管されます(出典: 税理士法人レガシィ)。

このプロセスは「払い出し」とも呼ばれ、NISA口座という「非課税の箱」から、特定口座という「課税される箱」へ資産を強制的に移動させる手続きとなります。

【移管のイメージ】

- 死亡日:NISAの効力が切れる。

- 評価:その日の株価(時価)で資産価値を確定させる。

- 移管:確定した価値のまま、相続人の課税口座へ入庫される。

【死亡時の扱いまとめ】

- 非課税の終了:死亡日をもってNISAの優遇は終わる。

- 口座の引継ぎ:不可。相続人の課税口座へ移る。

- 資産の評価:死亡日の時価が基準となる。

新NISAの運用者が死んだらどうなる?「準確定申告」が必要なケースと4ヶ月の期限

準確定申告って聞いたことあるけど、普通の確定申告と何が違うの?

「故人の代わりに家族が行う確定申告」のことです。相続発生からたった4ヶ月という短い期限があるので、早めの準備が欠かせません。

相続手続きの中でも、特に期限が短く、見落としがちなのが「準確定申告」です。すべての人が対象ではありませんが、条件に当てはまる場合は避けて通れない手続きです。

準確定申告が必要になる3つのケース

国税庁のタックスアンサーによると、準確定申告とは「納税者が死亡した場合に、その死亡した年の所得税及び復興特別所得税を相続人が代わって行う確定申告」と定義されています(出典: 国税庁)。

具体的には、被相続人(亡くなった方)が以下の条件に当てはまる場合、相続人は「相続の開始を知った日の翌日から4ヶ月以内」に申告と納税を行わなければなりません。

① 給与収入が2,000万円を超えていた場合

高所得の会社員や役員などが該当します。年末調整が行われないため、確定申告が必須となります。

② 副業や不動産所得が20万円以上あった場合

給与以外の所得(副業の雑所得、家賃収入、株の譲渡益など)が年間20万円を超えているケースです。

③ 公的年金等の受給額が一定基準を超える場合

年金収入が400万円を超える場合や、年金以外の所得が20万円を超える場合などが該当します(出典: 税理士紹介センターエージェント)。

NISA口座と準確定申告の意外な関係

「NISAは非課税だから申告はいらないのでは?」と思われるかもしれません。確かに、NISA口座内での配当や譲渡益自体は非課税なので、それ単体で申告義務が生じることはありません。

しかし、以下のようなケースでNISAと準確定申告が関係してきます。

1. 還付金が発生する場合

被相続人が年金や給与から所得税を源泉徴収されており、医療費控除などを適用すれば税金が戻ってくる(還付される)場合、準確定申告を行うことで還付金を受け取れます。この「還付金請求権」は相続財産とみなされ、相続税の課税対象になります(出典: freee)。

2. 課税口座との兼ね合い

NISA以外に特定口座(源泉徴収なし)で株取引をしていて利益が出ていた場合、その分は準確定申告が必要です。

【準確定申告のポイントまとめ】

- 期限:相続を知った翌日から4ヶ月以内。

- 義務者:相続人全員(連署で提出)。

- 提出先:被相続人の住所地を管轄する税務署。

今回、全国の税理士さんの相談事例を分析していて驚いたのは、準確定申告の「還付金」が相続税の対象になることを知らない方が非常に多いという点です。

NISAの非課税イメージに引きずられて、税務署とのやり取りそのものを完全に失念してしまうリスクには、格別の注意が必要だと感じました。

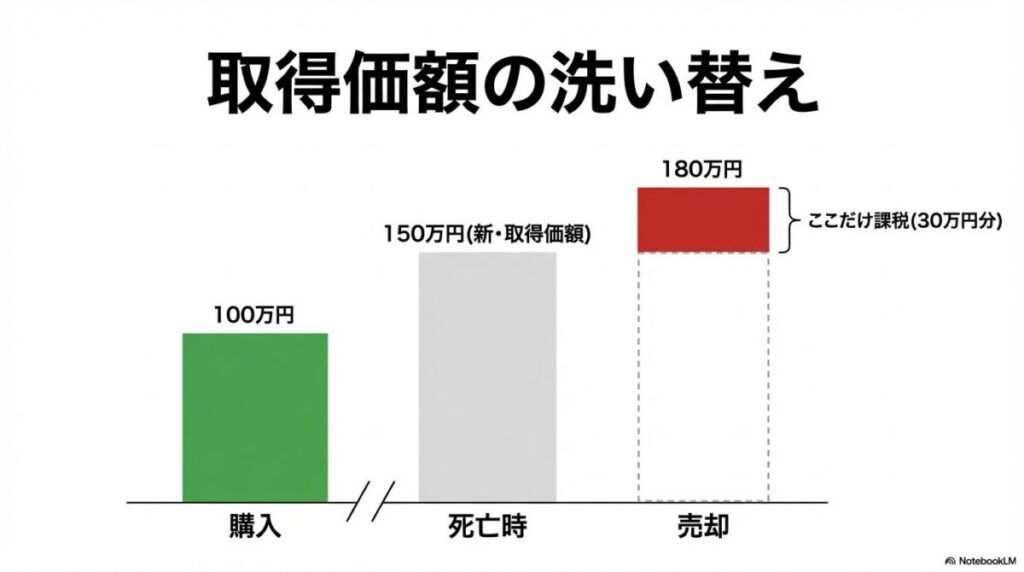

もし新NISAでの含み益が数百万の時に死んだらどうなる?「取得価額の洗い替え」によるリセット

親が100万円で買った株が150万円になっていた場合、税金はどう計算されるの?

ここがNISA相続の最大のポイントです。購入時の100万円は忘れられ、150万円が「新しいスタート価格」として書き換えられるんですよ。

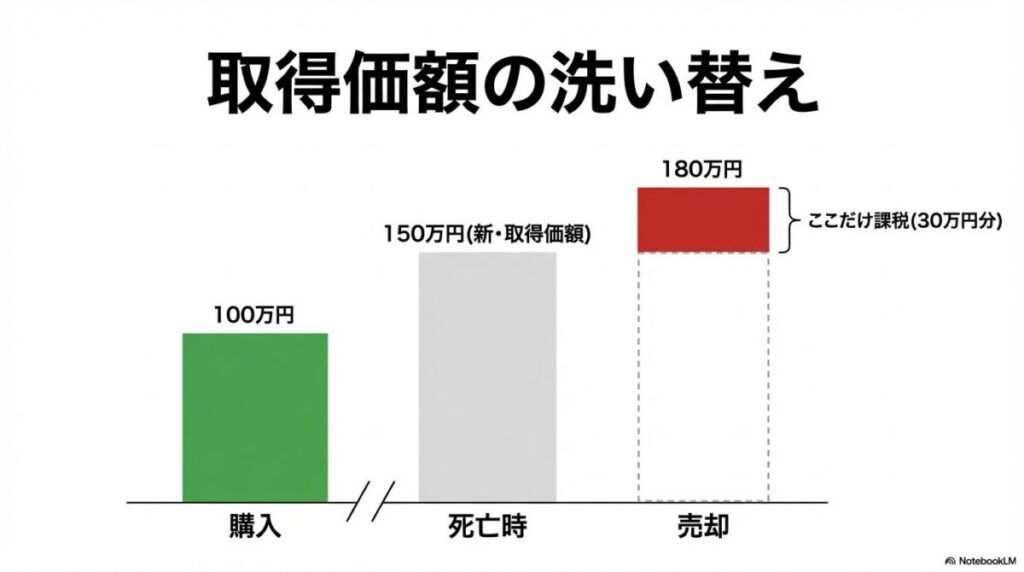

NISA相続において、最も重要かつ誤解されやすいのが「取得価額の洗い替え(リセット)」というルールです。これが遺族の税負担に直結します。

取得価額がリセット(洗い替え)される具体的な仕組み

通常の課税口座(特定口座など)で株式を相続する場合、相続人は「被相続人が買った価格(取得価額)」をそのまま引き継ぎます。

しかし、NISA口座の場合は違います。死亡により非課税期間が終了するため、「死亡日の時価」が相続人の新しい取得価額になります。

これを専門用語で「取得価額の洗い替え」と呼びます。制度上、死亡時にいったん「みなし売却」を行い、非課税期間をそこで区切るための措置です(出典: Reliable Consulting)。

【洗い替えのイメージ】

- 生前:購入価格 100万円

- 死亡時:時価 150万円

- 相続後:相続人の取得価額は 150万円 からスタート

洗い替え後の売却で発生する税金の計算シミュレーション

では、具体的に数字で見てみましょう。

AさんがNISAで100万円で購入した投資信託が、死亡時に150万円になっており、その後相続人が180万円で売却したとします。

1. 被相続人の期間(100万円 → 150万円)

この50万円の含み益は、NISAの非課税期間中のものなので、税金は一切かかりません。実質的に非課税で利益が確定したことになります。

2. 相続人の期間(150万円 → 180万円)

相続人は「150万円」で取得したとみなされます。したがって、売却時の課税対象は以下のようになります。

- 譲渡所得:180万円(売却額) − 150万円(取得価額) = 30万円

- 税額:30万円 × 約20.315% = 約60,945円

もし「洗い替え」がなければ、100万円からの利益80万円に対して課税されることになりますが、NISAのおかげで死亡時までの利益は非課税として守られたわけです(出典: 資産運用コンシェルジュ)。

【洗い替えのポイントまとめ】

- リセット:取得価額は「死亡日の時価」になる。

- メリット:含み益がある場合、死亡時までの利益は非課税になる。

- 注意点:相続後の値上がり分には、通常通り約20%の税金がかかる。

新NISAの手続き中に4ヶ月が経過…もし死んだらどうなるか知っておきたい「期限切れ」のペナルティ

4ヶ月なんてあっという間…。もし準確定申告が遅れたらどうなるの?

期限を過ぎると加算税などの対象となる可能性があり、本来受け取れるはずの還付金が受け取れなくなる可能性もあります。「3・4・10ヶ月」のタイムラインを目安に手続きを進めましょう。

大切な家族を亡くした直後は、葬儀や法要で慌ただしく、あっという間に時間が過ぎてしまいます。しかし、税務署は期限に厳格です。

期限を過ぎた場合の「延滞税」と「無申告加算税」のリスク

準確定申告の期限(4ヶ月)を過ぎてしまうと、本来納めるべき税金に加え、以下のペナルティが課される可能性があります。

- 延滞税:納付が遅れた日数分だけ利息のように発生する税金。

- 無申告加算税:申告しなかったことに対する罰金的な税金。原則として納付税額の15%〜20%が加算されます。

また、被相続人が個人事業主で青色申告をしていた場合、期限内に申告しないと「青色申告特別控除(最大65万円)」が適用されなくなるリスクもあります。これは金銭的に非常に大きな損失です。

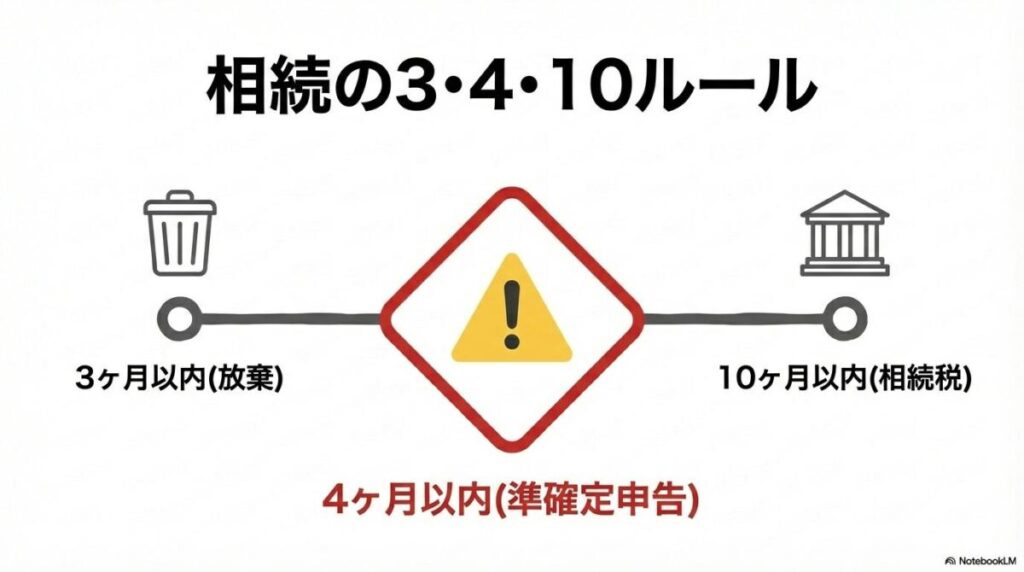

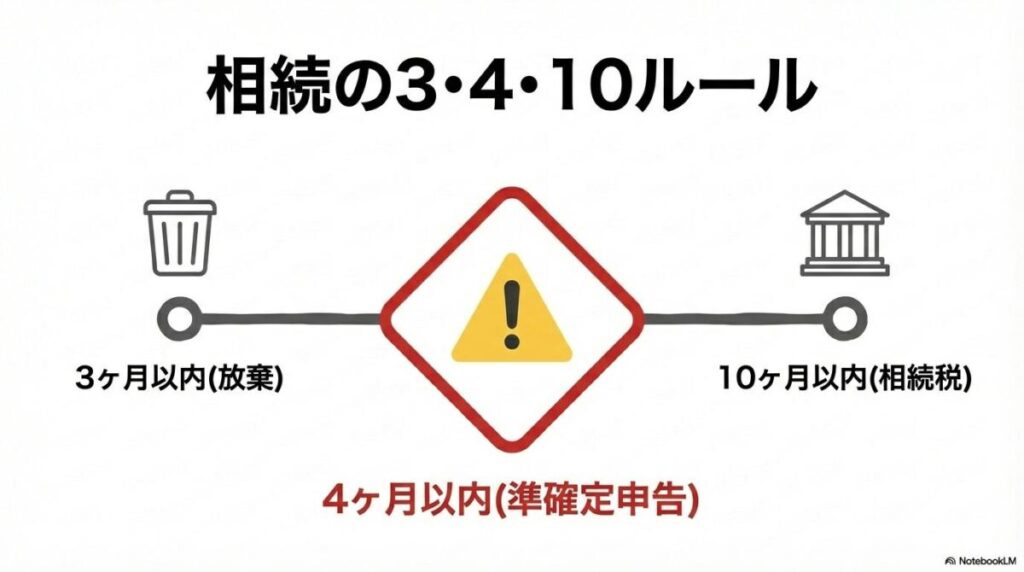

相続における「3・4・10」の法則

相続手続きにおいて重要とされる3つの期限があります。これを「3・4・10(サン・ヨン・ジュウ)の法則」として覚えておきましょう。

- 3ヶ月以内:相続放棄・限定承認の期限。借金が多い場合などは、家庭裁判所へ申し立てる必要があります。

- 4ヶ月以内:準確定申告の期限。今回のテーマです。

- 10ヶ月以内:相続税の申告・納付の期限。ここまでには遺産分割協議をまとめるのが理想です(出典: 三井住友信託銀行)。

【期限管理のポイントまとめ】

- 最優先:まずは3ヶ月い内の「借金等の確認(放棄の判断)」。

- 次に:4ヶ月以内の「所得税の申告(準確定申告)」。

- 最後に:10ヶ月以内の「相続税の申告」。

非課税メリットはいつまで?新NISA利用者が死んだらどうなるか、相続後の継続不可ルールを確認

死亡日以降に発生した配当金や値上がり益は、どう扱われるんですか?

そこからは残念ながら「非課税」の適用期間が終了し、課税対象へと切り替わります。通常の特定口座と同じように、約20%の税金がかかるようになるんです。

前述の通り、NISAの非課税メリットは死亡と同時に終了します。では、手続きが完了するまでの間、宙に浮いている資産はどう扱われるのでしょうか。

非課税メリットは「相続開始日」まで

結論から言うと、「相続開始日(死亡日)」までの含み益は非課税ですが、「翌日以降」に発生する配当金や譲渡益はすべて課税対象となります(出典: 公認会計士・税理士 岸田事務所)。

例えば、死亡時には150万円だった株が、遺産分割協議が長引いている間に160万円に値上がりし、配当金も出たとします。

この場合、150万円から増えた10万円分と配当金については、相続人が受け取る際に約20.315%の税金が引かれることになります。

「手続きが終わるまでは非課税で待ってくれる」という猶予措置はないため、手続きが長引けば長引くほど、課税される期間が長くなる可能性があります。

損益通算不可の原則:含み損がある場合の深刻なデメリット

ここで、NISA相続における最大の「落とし穴」について解説します。それは「損失の切り捨て」です。

もし、被相続人が100万円で買った株が、死亡時に70万円に値下がりしていたらどうなるでしょうか?

通常の課税口座であれば、この30万円の損失は「譲渡損失」として、他の株の利益と相殺(損益通算)したり、3年間繰り越したりすることができます。

しかし、NISA口座の場合は「そもそも税務上、損失はなかったもの」として扱われます。

取得価額は70万円にリセットされ、30万円のマイナスはどこにも記録されず、完全に切り捨てられます。相続人は「70万円の株」を手にするだけで、亡くなった方の損失を税金対策に使うことは一切できません(出典: 三井住友銀行)。

【ここがポイント】

- 含み益の場合:死亡時までの利益は非課税(メリット)。

- 含み損の場合:損失は切り捨てられ、救済措置なし(デメリット)。

多くの「暴落時の相続事例」を調査していて、NISAの含み損がいかに遺族の負担になるかを痛感しました。課税口座なら可能な「節税のバトン」が、NISAでは死亡という壁で完全に断ち切られてしまう。

高齢期のハイリスク運用には、この「損失切り捨て」リスクを常に見据えておく必要があると強く感じます。

【継続可否のまとめ】

- 期間:非課税は死亡日まで。翌日からは課税される。

- 損失:NISA特有のルールで、損失は引き継げず切り捨てになる。

親の新NISA口座が発覚!死んだらどうなる?遺族が行うべき金融機関への連絡と移管の流れ

親が亡くなったら、まず何から手をつければいいの? 証券会社に電話するだけでOK?

まずは「口座の凍結」から始まります。そこから資産を移管するまで、意外と多くの書類とステップが必要なんです。

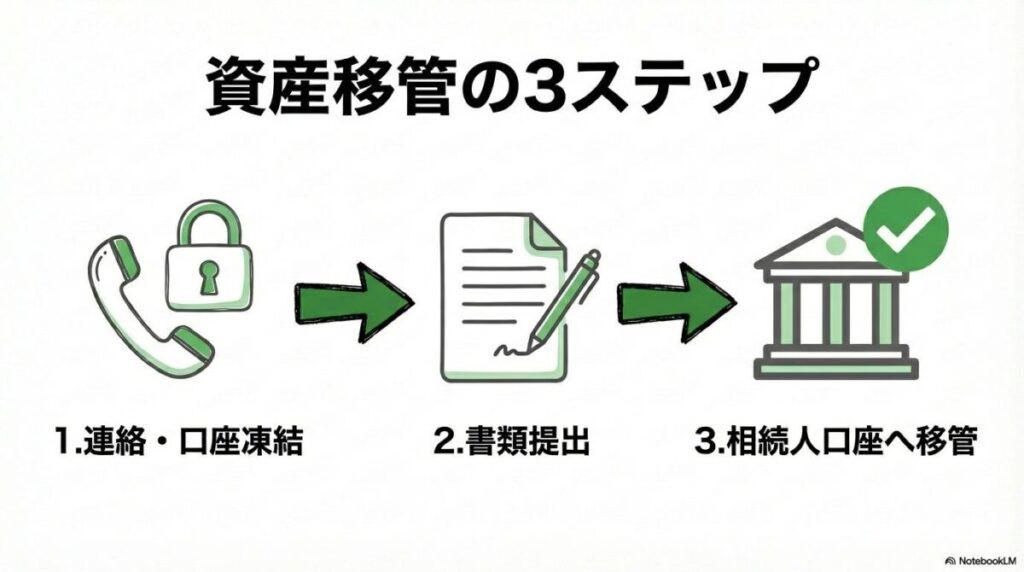

いざ相続が発生したとき、悲しみの中で複雑な手続きを進めるのは大変です。ここでは、金融機関への連絡から資産移管までの具体的な流れを5つのステップで整理します。

金融機関への死亡連絡と口座凍結の初動対応

ステップ1:死亡の連絡と口座凍結

まずは、被相続人が利用していた証券会社や銀行に電話(またはWebフォーム)で「口座名義人が亡くなった」ことを伝えます。この時点で口座は凍結され、売買や出金ができなくなります。

あわせて、「残高証明書」の発行と、相続手続きに必要な書類キットの送付を依頼しましょう。

ステップ2:必要書類の提出

金融機関から届いた書類に記入し、以下の公的書類とセットで返送します。

- 非課税口座開設者死亡届出書:NISA口座を閉鎖するための書類.

- 相続上場株式等移管依頼書:株式を相続人の口座へ移すための書類(出典: 楽天証券)。

相続手続きに必要な書類チェックリスト

一般的に必要となる書類は以下の通りです。金融機関や相続のケース(遺言書の有無など)によって異なるため、必ず案内を確認してください。

- 被相続人の戸籍謄本・除籍謄本(出生から死亡まで連続したもの)

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 遺産分割協議書(誰がどの資産を相続するか決めた書類)

- または遺言書(ある場合)

(出典: 岡三証券)

受け皿口座の開設から移管実行まで

ステップ3:受け皿口座の準備

ここが盲点になりがちですが、NISA資産を受け取るためには、相続人自身も同じ証券会社に口座(特定口座または一般口座)を持っている必要があります。

もし口座がない場合は、新規に開設手続きを行わなければなりません。

ステップ4:移管の実行

書類に不備がなければ、被相続人の口座から相続人の口座へ、株式や投資信託が移管されます。

ステップ5:完了・売却判断

移管が完了すれば、相続人の判断でいつでも売却できるようになります。

【手続きのフローまとめ】

- 連絡:死亡連絡で口座凍結。

- 書類:戸籍謄本などを揃えて提出。

- 準備:相続人自身の口座を開設しておく。

移管後の特定口座で利益が出た…新NISAからの承継後に死んだらどうなるか、売却と税の注意点

相続したあとの株、すぐに売ったほうがいいの? それとも持ち続けるべき?

それは「洗い替え」後の値動きと、相続税の納税資金をどう確保するかによります。税制面での損得を冷静に見極める必要がありますね。

無事に移管手続きが完了した後、その資産をどうするかは相続人の自由です。すぐに現金化すべきか、運用を続けるべきか、判断のポイントを解説します。

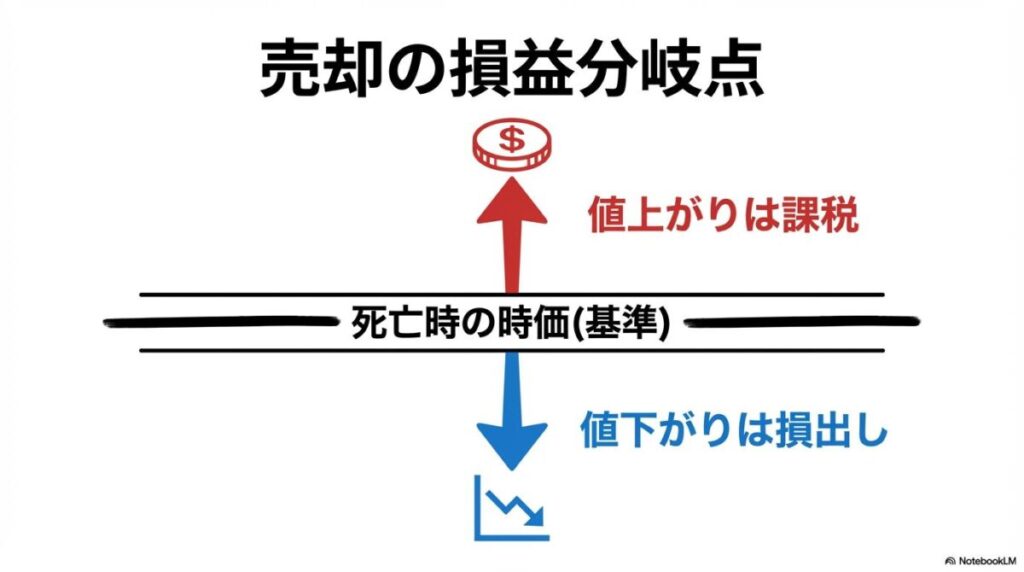

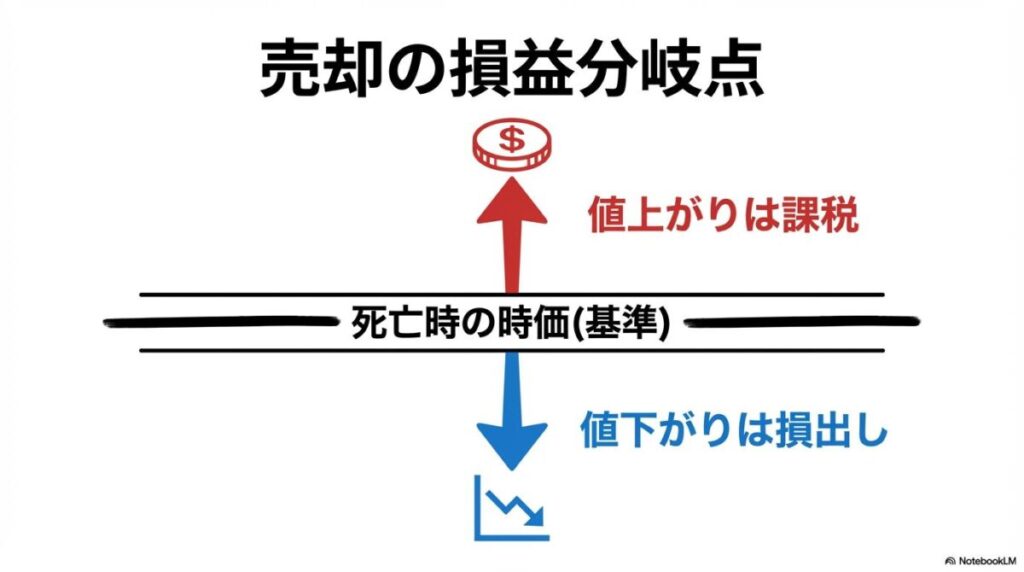

相続開始日からの値上がり益には課税される

前述の通り、移管された資産の取得価額は「死亡日の時価」です。

もし、相続手続き中に相場が上昇し、移管完了時点で死亡時より大きく値上がりしていた場合、すぐに売却するとその差額に対して約20%の税金がかかります。

相続税の納税期限を見据えた換金計画

相続税がかかる場合、納付期限は「10ヶ月以内」であり、原則として現金一括納付です。

もし遺産の多くが不動産や株式で、手元の現金が不足しているなら、NISAから移管された株式を売却して納税資金を作る必要があります。

- 現金化の優先度:値動きの激しい株式等は、納税資金確保のために早めに現金化するのも一つの戦略です。

- 配偶者への承継:配偶者には「配偶者の税額軽減(1億6000万円まで非課税)」があるため、配偶者が株式を相続し、そのまま運用を続けるという選択肢もあります。

【売却判断のポイントまとめ】

- 税金:死亡時より値上がりしていれば課税、値下がりしていれば損出し可能。

- 資金:相続税の納税資金が必要なら、期限逆算で現金化を。

あわせて読みたい:相続税対策としての孫への贈与

相続税の負担を減らすには、生前贈与の活用が効果的です。特に「孫名義」での新NISA運用は有効な手段ですが、税務調査で否認されないための正しい契約手順を知っておく必要があります。

→ 新NISAを孫名義で運用する際の贈与税対策は?名義預金を防ぐ契約手順

新NISAの資産は相続税の対象?死んだらどうなるか不安な人のための評価額の計算方法

NISAの資産は、相続税の計算ではいくらとして扱われるの?

「死亡日の最終価格」が評価額になります。非課税口座であっても、相続税の計算上は現預金や他の株と同じ「財産」としてカウントされるんですよ。

よくある誤解に、「NISAは非課税だから相続税もかからないのでは?」というものがありますが、これは間違いです。NISAの非課税はあくまで「所得税・住民税」の話であり、「相続税」は通常の財産としてバッチリ課税対象になります。

NISA資産は相続税の非課税対象ではない

相続税の計算において、NISA口座にある株式や投資信託は、預貯金や不動産と同じく「相続財産」として合算されます。

遺産総額が「基礎控除額(3,000万円 + 600万円 × 法定相続人の数)」を超える場合、NISA資産分も含めて相続税申告が必要です。

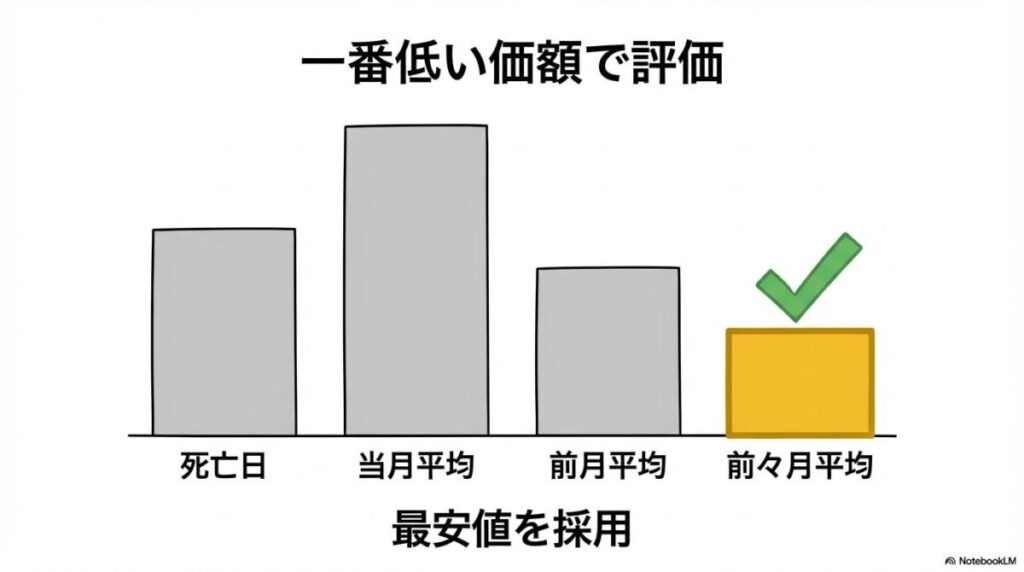

評価額の計算:上場株式と投資信託の違い

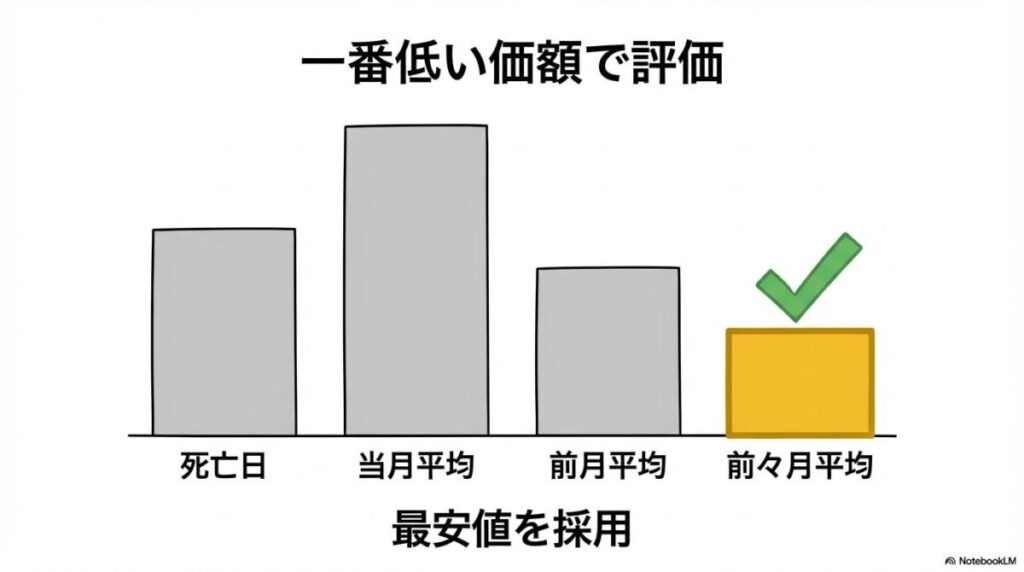

では、いくらで評価されるのでしょうか? 基本的には「被相続人が亡くなった日の時価」です。ただし、株式の場合は変動リスクを考慮し、以下の4つのうち最も低い価額を選ぶことができます(出典: 三菱UFJ信託銀行)。

- 死亡日の最終価格(終値)

- 死亡した月の最終価格の月平均額

- 死亡した月の前月の最終価格の月平均額

- 死亡した月の前々月の最終価格の月平均額

投資信託の場合は、原則として「死亡日の基準価額」で評価されます。

これらの評価額は、残高証明書に記載されていることが多いですが、申告時には税理士等の専門家と確認することをお勧めします。

複数の金融機関の「評価額計算ツール」を比較してみて、株式の「4つの評価基準」がいかに強力な防衛手段になるかを実感しました。死亡日がたまたま相場のピークであっても、前月や前々月の平均が低ければそちらを選べる。この「救済」を知っているだけで、相続税額が数十万円単位で変わる可能性があるという事実は、全てのNISA利用者が共有しておくべき知識だと言えます。

【相続税評価のポイントまとめ】

- 課税:NISAも相続税の対象。非課税ではない。

- 評価:原則は死亡日の時価。株式は過去3ヶ月の平均と比較して低い方を選べる。

「自分が新NISAの運用中に死んだらどうなる?」と心配な方へ、家族の負担を減らす生前整理のコツ

自分が死んだ後、家族が手続きで苦労しないために今からできることはありますか?

「資産を透明化しておくこと」に尽きます。特にネット証券は、家族が気付かないまま放置されるリスクが高いですからね。

ここまで見てきたように、NISAの相続手続きは複雑で、遺族に大きな負担をかける可能性があります。

「立つ鳥跡を濁さず」の精神で、生前にできる準備をしておくことが、家族への最後のプレゼントになります。

【実録】「親の口座を知らなかった」現場で起きているトラブル事例

金融機関の担当者によると、実務で最も多いトラブルは「親がNISAを持っていたことを家族が知らなかった」というケースだそうです(出典: BUSINESS JOURNAL)。

特にネット証券で「郵送物なし(電子交付)」の設定にしていると、家の中に証券会社からの郵便物が届かず、家族が口座の存在に気づく手段がありません。

結果として、死後に遺品整理でPCを開いたり、税務署からの通知が来て初めて発覚したりと、発見が大幅に遅れる事例が後を絶ちません。発見が遅れれば、準確定申告の期限に間に合わなかったり、遺産分割協議をやり直すことになったりと、トラブルの原因になります。

生前に最低限やっておくべき5つのアクション

家族を困らせないために、今すぐできる5つの対策リストを作成しました。

- 金融機関名と残高の共有

「A証券とB銀行に口座がある」と伝えるだけでも十分です。 - 資産一覧表(エンディングノート)の作成

保有している商品や概算額を書き出し、遺言書と一緒に保管しましょう(出典: 鹿児島・宮崎相続遺言相談センター)。 - ID・パスワードの管理ルール化

セキュリティ上、紙に書いて貼っておくのは危険ですが、「貸金庫にある」など保管場所を伝えておくことは重要です。 - 認知症への備え

判断能力があるうちに、家族信託や任意後見契約を検討し、口座凍結リスクに備えましょう(出典: 三井住友信託銀行)。 - 出口戦略の検討

高齢になったら、値動きの激しい株式ファンドを徐々に売却し、分割しやすい現金に変えておくのも優しさです(出典: 杉並相続税相談室)。

【生前対策のまとめ】

- 共有:どこの証券会社を使っているか伝える。

- 記録:エンディングノートで資産を見える化する。

- 出口:高齢期には現金化も視野に入れる。

新NISAの運用中に死んだらどうなる?相続に関するよくある質問(FAQ)

- Q1: 被相続人のNISA枠を相続人のNISA枠に合算できますか?

-

A1: できません。NISAの非課税枠は個人に帰属するものであり、相続人が引き継ぐことは不可能です。

- Q2: 死亡後に手続きをせず放置しておくとどうなりますか?

-

A2: 非課税期間が終了し、課税口座へ強制移管されます。手続きをしないと売却や解約ができず、資産が実質的に凍結された状態になります。

- Q3: 相続人が証券口座を持っていない場合はどうすればいいですか?

-

A3: 新たに相続人名義の口座(特定口座など)を開設する必要があります。口座がないと資産を受け取ることができません。

- Q4: NISAで損失が出ている状態で死亡した場合、他の利益と相殺できますか?

-

A4: できません。NISA口座内の損失は、税務上「ないもの」として扱われるため、損益通算や繰越控除の対象外です。

- Q5: 準確定申告は、NISAの利益が少なくても必要ですか?

-

A5: NISAの利益そのものには申告義務はありませんが、被相続人に給与や他の所得がある場合は、合算して申告が必要になるケースがあります。

- Q6: 遺産分割協議が終わる前に勝手に売却できますか?

-

A6: できません。相続人全員の共有財産となるため、独断での売却は法的トラブルや不正アクセス禁止法抵触のリスクがあります

筆者より:この記事をまとめながら感じたこと

NISAの相続ルールを詳細に調査して改めて感じたのは、「生涯非課税」という言葉の甘い響きと、法的な「死亡時の断絶」のギャップの大きさです。特に「損失の切り捨て」という冷徹なルールは、出口戦略を考える上で無視できない重みがあります。

また、ネット証券ならではの「家族にバレない」というメリットが、相続時には最大の「リスク」に変わるという点も、現代特有の課題だと痛感しました。この記事が、あなたとご家族の安心な資産承継の一助になれば幸いです。

まとめ:新NISAで「死んだらどうなるか」を理解して、賢く資産を次世代へつなごう

本記事では、新NISAの名義人が死亡した際のルールと手続きについてお話しましたので、最後に重要ポイント総復習しましょう。

- 死亡時の基本ルール

- 非課税メリットは死亡時に終了する。

- 資産は「死亡日の時価」で相続人の課税口座へ移管される。

- 税務上の注意点

- 取得価額は死亡時の時価にリセット(洗い替え)される。

- 準確定申告は死亡を知った翌日から4ヶ月以内に行う。

- NISA内の損失は切り捨てられ、損益通算はできない。

- 生前の備え

- 家族に口座の存在(金融機関名)を必ず伝えておく。

- エンディングノートを活用し、資産状況を可視化する。

- 新NISAは80歳・75歳からでも遅くない?認知症リスクと相続対策の真実

高齢になってから新NISAを始めるメリットと、認知症による口座凍結リスクへの備えについて解説しています。 - 新NISAを孫名義で運用する際の贈与税対策は?名義預金を防ぐ契約手順

相続税対策として有効な「孫名義」での新NISA活用術と、税務調査で否認されないための正しい贈与手順をまとめています。 - 新NISA本人死亡で夫婦の口座はどうなる?相続手続きと準確定申告の手順

配偶者が亡くなった際の具体的な金融機関手続きや、夫婦間での資産引継ぎ・税務処理の注意点を詳しくガイドします。

本記事の情報は、公開時点の制度および一般的な事例に基づき作成されています。実際の税務処理や相続手続きは、個別の状況(遺言の有無、法定相続人の構成、資産総額など)によって大きく異なります。

具体的な申告内容や税額の計算については、管轄の税務署または税理士等の専門家にご相談ください。また、投資商品の運用には元本割れのリスクがあり、将来の運用成果を保証するものではありません。

コメント