新NISAの投資先として大人気のeMAXIS Slim。でも、S&P500とオルカン、どっちを選ぶべきか本気で悩みますよね。

「信託報酬が安いのはオルカンだけど、リターンはS&P500の方が良いって本当?」

「隠れコストとかもあって、よくわからない…」

新NISAでの資産形成の第一歩として、多くの投資家が直面するこの究極の選択。ネットやSNSには情報が溢れているものの、一体何を信じれば良いのか分からなくなっていませんか?

ご安心ください。この記事を読めば、その悩みはデータに基づいた合理的な納得感に変わります。

本記事では、eMAXIS SlimのS&P500とオルカンの比較を軸に、信託報酬だけでなく、投資家が本当に負担する「実質コスト」、過去のリターン、指数の構成内容までを、各社の運用報告書など一次情報に基づいて徹底的に掘り下げます。

SBI・Vシリーズや楽天投信との違いも明確に解説し、あなたが自信を持って最適な一本を選べるようになるはずです。

この記事でわかること

- eMAXIS SlimのS&P500とオルカン、信託報酬と「実質コスト」の真実

- 過去5年のリターン比較!本当に儲かるのはどっち?

- なぜ人気?eMAXIS Slimが業界最低水準のコストを目指し続ける理由

- S&P500(米国集中)vs オルカン(全世界分散)あなたに合うのはどっち?

- SBI・Vシリーズや楽天投信との比較でわかるeMAXIS Slimの強みと弱み

なぜ投資家はeMAXIS Slimを選ぶのか?人気の理由とコスト構造

ここでは、本格的な比較に入る前に、そもそもeMAXIS Slimシリーズがなぜこれほどまでに絶大な支持を集めているのか、その背景にあるコンセプトと、投資信託のコスト構造について解説します。この人気の理由を知ることが、賢いファンド選びの第一歩となります。

eMAXIS Slimとは?「業界最低水準コスト」を宣言する革新的ファンド

eMAXIS Slimは、三菱UFJアセットマネジメントが運用するインデックスファンドシリーズです。最大の特徴は、「業界最低水準の運用コストを、将来にわたって目指し続ける」と明確に宣言している点にあります。

これは、競合するファンドが信託報酬を引き下げた場合、eMAXIS Slimもそれに追随してコストを引き下げる、という投資家にとっては非常に心強いコンセプトです。この真摯な姿勢が多くの投資家から信頼を集め、圧倒的な人気につながっています。

信託報酬はどのように決まる?~安さの秘密に迫る~

投資信託のコストで最も注目されるのが「信託報酬」です。これは、ファンドを保有している間、継続的に支払い続ける手数料のようなものです。

【用語解説】信託報酬

投資信託の運用や管理にかかる経費として、信託財産の中から日々差し引かれる費用のこと。年率◯%のように表示されます。

eMAXIS Slimシリーズが低コストを実現できる秘密は、その受益者還元型の仕組みにあります。ファンドの規模、つまり純資産総額が大きくなるほど、運用会社は効率的に運用できるようになります。

eMAXIS Slimは、その規模のメリットを投資家に還元し、信託報酬を引き下げることで、さらなる人気と資金流入を生むという好循環を創り出しているのです。(出典: ダイヤモンド・ザイ)

純資産総額が重要な理由:規模のメリットが安定運用につながる

純資産総額は、そのファンドにどれだけのお金が集まっているかを示す指標であり、ファンドの人気と安定性を測る上で非常に重要です。

純資産総額が大きいことには、以下のようなメリットがあります。

2025年10月時点で、eMAXIS SlimのオルカンとS&P500は、それぞれ3兆円を超える圧倒的な純資産総額を誇り、他社の追随を許さない状況となっています。この巨大な規模そのものが、eMAXIS Slimの信頼性を担保していると言えるでしょう。(出典: arms-kaikei.co.jp)

【徹底比較】eMAXIS Slim S&P500 vs オルカン|コスト・リターン・中身の違い

ここでは、この記事の核心である「eMAXIS Slim S&P500」と「eMAXIS Slim オール・カントリー(オルカン)」の2大人気ファンドを、コスト・リターン・中身という3つの観点からデータに基づいて徹底比較します。どちらがあなたにとって最適か、客観的な事実から見極めていきましょう。

コスト比較:信託報酬の安さに騙されるな!「実質コスト」で見る真実

投資信託のコスト比較で多くの人が注目するのは「信託報酬」ですが、本当に重要なのは「実質コスト」です。

【用語解説】実質コスト

信託報酬に加えて、売買委託手数料や監査費用など、運用報告書で初めて明らかになる「隠れコスト」を含んだ、投資家が一年間で実際に負担したトータルのコストのこと。

以下の表は、2025年10月時点での最新データに基づいたコスト比較です。

| ファンド名 | 信託報酬(税込) | 実質コスト(税込) |

|---|---|---|

| eMAXIS Slim S&P500 | 0.0814% | 約0.092% |

| eMAXIS Slim オルカン | 0.05775% | 約0.113% |

(出典: ダイヤモンド・ザイ, tsumitatenisa.jp, arms-kaikei.co.jp)

信託報酬だけを見るとオルカンの方が圧倒的に安く見えます。しかし、実質コストではS&P500が逆転しています。これは、オルカンの方が投資対象国が多岐にわたる分、売買や管理に余分なコストがかかるためと考えられます。

長期投資ではこのわずかな差が将来の資産額に影響を与えるため、実質コストで比較することが非常に重要です。

リターン比較:過去5年間のパフォーマンス、本当に優れているのはどっち?(グラフ表示)

コストと並んで重要なのが、過去のリターン実績です。以下は、過去5年間のトータルリターンを比較したものです。

| ファンド名 | 過去5年リターン |

|---|---|

| eMAXIS Slim S&P500 | 約109% |

| eMAXIS Slim オルカン | 約80% |

(出典: Yahoo!ファイナンス)

過去5年間のパフォーマンスでは、S&P500がオルカンを大きく上回っています。これは、この期間において米国株式市場が世界経済全体を牽引し、特に好調だったことを示しています。

ただし、これはあくまで過去の実績であり、将来も同じ結果になる保証はありません。このリターンの差が、次に解説する「中身の違い」から生まれています。

中身を比較:S&P500(米国集中)とオルカン(全世界分散)の決定的な違い

リターンの差が生まれる根本的な原因は、投資対象の違いにあります。

つまり、S&P500は「米国経済の成長に集中投資する」ファンド、オルカンは「世界経済全体の成長にまるごと投資する」ファンドと言えます。高いリターンを狙うならS&P500、より広く分散してリスクを抑えたいならオルカン、という選択になります。

SNSでのリアルな声:「どっちを選ぶか」投資家たちの本音

X(旧Twitter)では、この2つのファンドをめぐる活発な議論が見られます。

「信託報酬の安さでオルカンを選んだけど、実質コストを知ってS&P500もアリだと思い始めた」

「結局、米国が最強だからS&P500一択でしょ」

「リスク分散を考えてオルカン。でもS&P500のリターンを見ると心が揺らぐ…」

このように、多くの投資家がコスト、リターン、分散効果の間で悩んでいる様子がうかがえます。絶対的な正解はなく、個人の投資哲学が問われる選択と言えるでしょう。

あなたに最適なのはどっち?eMAXIS Slim 投資スタイル別診断

ここでは、これまでの比較分析を踏まえ、あなたの投資スタイルに合ったファンドを選ぶための具体的な判断基準を提示します。ご自身の考え方に近いものを選んでみてください。

リターンを最大化したいあなたへ:S&P500が有力な選択肢

「多少のリスクを取ってでも、高いリターンを狙いたい」

「これからも米国経済の成長は続くと信じている」

このようにお考えの方には、eMAXIS Slim 米国株式(S&P500)が有力な選択肢となります。

過去の実績が示す通り、そのリターンは非常に魅力的です。全世界に分散投資するオルカンに比べ、良くも悪くも米国経済の成長の恩恵をダイレクトに受けることができます。

手間をかけずに世界中に分散したいあなたへ:オルカンが最適解

「投資のことはあまり考えたくない」

「とにかく手間をかけずに、世界経済全体の成長に乗っかりたい」

このようにお考えの方には、eMAXIS Slim 全世界株式(オール・カントリー)が最適です。

これ一本で、日本を含む全世界の先進国・新興国に自動的に分散投資してくれます。将来、米国以外の国が大きく成長した場合でも、その恩恵を取りこぼすことがありません。「迷ったらオルカン」と言われるほど、分散投資の優等生と言えるでしょう。

究極の選択?「両方買う」という戦略はアリかナシか

「どうしても一つに絞れない…」という方は、両方買うのも全く問題ありません。

例えば、「資産のコア(中核)はオルカンで安定的に全世界へ分散し、サテライト(衛星)としてS&P500を加えて米国株の比率を高め、リターンを上乗せする」といった戦略です。

新NISAの「つみたて投資枠」と「成長投資枠」を使い分け、S&P500とオルカンを7:3や5:5といった自分だけの比率で組み合わせることで、より柔軟な資産運用が可能になります。

ライバル比較:eMAXIS Slimは本当に最強?SBI・Vや楽天シリーズとの違い

ここでは、視点を広げ、eMAXIS Slimだけでなく他の主要な低コストファンドとも比較します。eMAXIS Slimの絶対的な優位性と、ライバルたちの強みを理解しましょう。

コストと品質で追随する「SBI・V・S&P500」の実力

SBIアセットマネジメントが運用する「SBI・V・S&P500」は、eMAXIS Slimの強力なライバルです。

信託報酬はeMAXIS Slimに追随する形で引き下げられており、実質コストではeMAXIS Slimを若干下回る時期もあるなど、コスト面では互角です。(出典: ダイヤモンド・ザイ)

ただし、純資産総額ではまだeMAXIS Slimに及ばず、長期的な安定性という点では一歩譲ります。

ポイント還元が魅力の「楽天・S&P500」はどう評価する?

楽天投信投資顧問が運用する「楽天・S&P500」も、低コストで人気のファンドです。

楽天証券で保有すると楽天ポイントが貯まるなど、楽天経済圏のユーザーにとっては大きなメリットがあります。ただし、こちらも純資産総額ではeMAXIS Slimに劣ります。

それでもeMAXIS Slimが選ばれる理由:純資産総額と信頼感

SBIや楽天が猛追する中でも、多くの投資家がeMAXIS Slimを選ぶ最大の理由は、その圧倒的な純資産総額と、「業界最低水準コストを目指し続ける」という宣言への信頼感にあると言えるでしょう。

長期にわたる大切な資産を預ける上で、この運用会社としての姿勢と安定感は、わずかなコスト差以上に重要な判断材料となります。

eMAXIS Slim S&P500・オルカン比較に関するよくある質問

- QQ1: 信託報酬と実質コスト、なぜ差が出るのですか?

- A

A1: 実質コストには、信託報酬に含まれない売買委託手数料や監査費用などの「隠れコスト」が含まれるためです。運用報告書で確認できます。

- QQ2: トラッキングエラーとは何ですか?

- A

A2: ファンドのリターンが、目標とする指数(ベンチマーク)のリターンとどれだけズレているかを示す指標です。この数値が小さいほど、高品質な運用がされていると言えます。

- QQ3: なぜ純資産総額が大きい方が良いのですか?

- A

A3: 純資産総額が大きいと、効率的な運用が可能になり、コストを抑えやすくなります。また、ファンドが途中で運用を終えてしまう「繰上償還」のリスクも低くなります。

- QQ4: これから信託報酬がさらに下がる可能性はありますか?

- A

A4: はい、十分に考えられます。低コスト競争は続いており、今後も各社が信託報酬を引き下げる可能性があります。eMAXIS Slimは業界最低水準コストを目指し続けることを宣言しています。

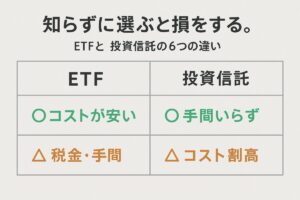

▼次のステップ:投資信託とETFの違いを理解する

eMAXIS Slimのような投資信託のコスト構造をご理解いただけた今、もう一つの選択肢である「ETF」との違いを正確に知ることで、より最適な判断が下せます。こちらの記事で、税金や手数料、再投資効率の観点から両者を徹底比較しています。

→ 新NISAのETFは投資信託とどっちを選ぶ?比較でわかるメリット・デメリットと税金の違い

まとめ:eMAXIS Slimの最適解は、あなたの投資哲学が知っている

本記事では、eMAXIS SlimのS&P500とオルカンを中心に、主要なインデックスファンドを徹底比較しました。どちらを選ぶべきか、その答えはあなた自身の投資哲学の中にあります。

本記事のポイント

- 信託報酬で選ぶならオルカン、実質コストで選ぶならS&P500が有利な傾向。

- 過去のリターン実績ではS&P500がオルカンを圧倒している。

- 分散効果を重視し、リスクを抑えたいならオルカンが合理的。

- 純資産総額と運用会社の信頼感ではeMAXIS Slimシリーズが他をリード。

- SBI・Vシリーズや楽天シリーズも非常に優秀なライバルファンドである。

- 究極的には、「米国経済の成長を信じるか」「世界経済全体の成長に賭けるか」という投資哲学の違い。

- 迷ったら「両方買う」という選択肢も有効な戦略である。

- コストやリターンは変動するため、定期的に運用報告書をチェックすることが重要。

- 絶対的な正解はない。自分の投資スタイルに合ったファンドを選ぶことが最も大切。

コメント