新NISAの成長投資枠、せっかくなら有効活用したいけど、ETFと投資信託、どっちを選ぶべきか悩みますよね。

「ETFはコストが安いって聞くけど、税金とか面倒くさそう…」

「投資信託は簡単そうだけど、手数料が高いんじゃ?」

こんな風に、似ているようで違う「ETF」と「投資信託」の選択に、頭を悩ませていませんか?

ご安心ください。この記事を読めば、その悩みはスッキリ解消します。

本記事では、金融機関や公的機関の最新情報に基づき、新NISAにおけるETFと投資信託の違いを、コスト・税金・手間など6つの重要な観点から徹底比較。

専門用語を避け、あなたの投資スタイルに本当に合う商品がどちらか、自信を持って判断できるようになるまで、分かりやすく解説します。

この記事でわかること

- ETFと投資信託の6つの決定的な違い(コスト・税金・手間など)

- 【図解】初心者がつまずく米国ETFの「二重課税」問題のすべて

- 手間なく複利効果を狙うなら「投資信託」、自由度と低コストなら「ETF」

- あなたはどっち派?投資スタイル別のおすすめ診断

- 2025年最新の主要ネット証券ETF手数料情報

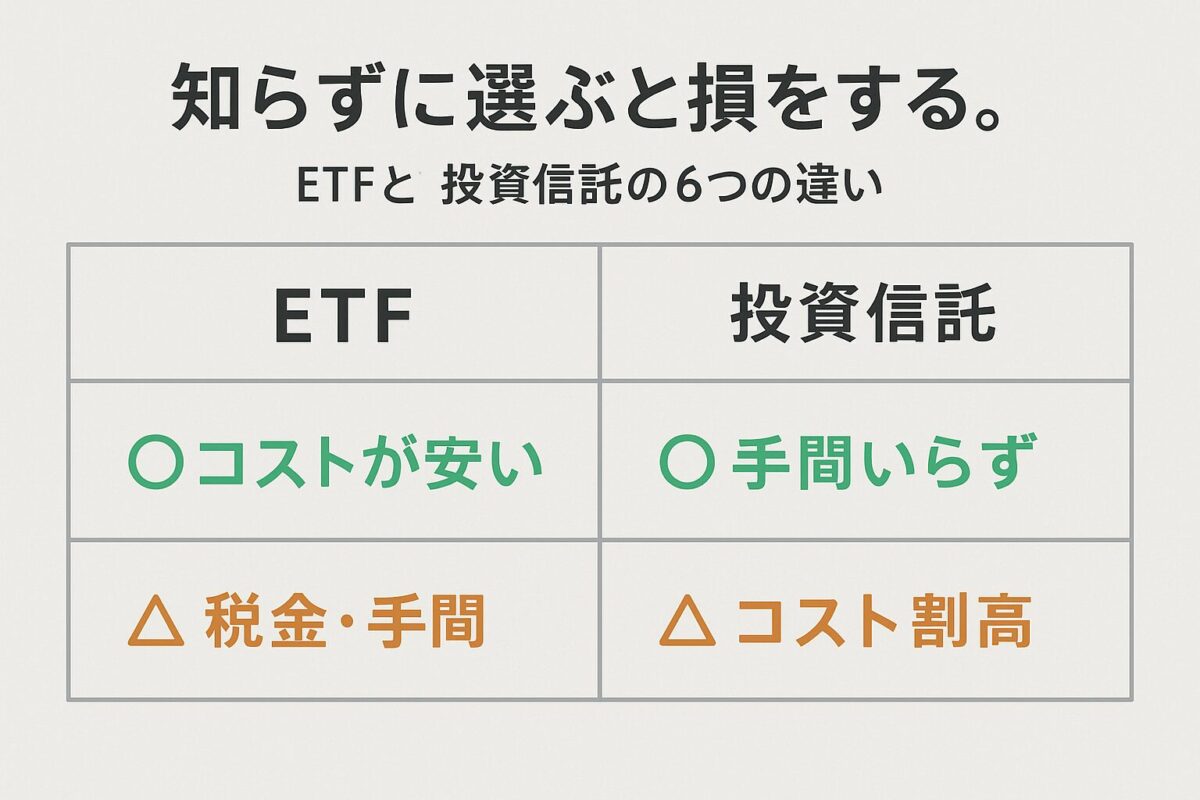

【早わかり比較表】新NISAで比較!ETFと投資信託の6つの違い

ここでは、まず結論として、ETFと投資信託の最も重要な6つの違いを一覧表で比較します。それぞれの特徴を大まかに掴むことで、この後の解説がスムーズに理解できます。

| 比較項目 | ETF(上場投資信託) | 投資信託 |

|---|---|---|

| ①価格の決まり方 | リアルタイムで変動する市場価格 | 1日1回だけ算出される基準価額 |

| ②取引できる時間 | 証券取引所の取引時間中 | 1日1回の基準価額でのみ |

| ③コスト | 信託報酬は低い傾向。売買手数料・為替手数料に注意 | 信託報酬はETFより割高な傾向。購入時手数料は無料が主流 |

| ④税金(分配金) | NISAでも米国ETFは現地課税(10%)あり | NISAなら非課税 |

| ⑤分配金の扱い | 自動再投資は不可(手動での再投資が必要) | 自動再投資コースを選択可能 |

| ⑥注文方法 | 指値・成行など自由度が高い | 金額指定など手軽でシンプル |

このように、両者は似て非なる金融商品です。以降の章で、これらの違いが実際の投資においてどのようなメリット・デメリットになるのかを、一つずつ詳しく解説していきます。

新NISAでETFを選ぶメリット・デメリット

ここでは、新NISAでETFを選ぶ場合の長所と短所を解説します。特に、コストの安さという強力なメリットと、税金や再投資の手間という見過ごせないデメリットをしっかり理解しましょう。

メリット①:信託報酬が極めて低く、長期投資のコストを抑えられる

ETFの最大のメリットは、運用コスト(信託報酬)の低さです。

例えば、米国のS&P500指数に連動する代表的な米国ETF「VOO(バンガード・S&P500 ETF)」の経費率(信託報酬に相当)は、年率わずか0.03%です。これは、同じ指数に連動する多くの投資信託(0.09%前後)と比較しても圧倒的に低い水準です。(出典: 日本経済新聞, 投資信託協会)

長期投資において、コストはリターンを確実に蝕む要因です。この低コストは、将来の資産形成において大きなアドバンテージとなります。

メリット②:リアルタイムで市場価格を見ながら売買できる自由度の高さ

ETFは証券取引所に上場しているため、株式と同じように取引時間中であればいつでもリアルタイムの市場価格で売買できます。

「株価が下がったこのタイミングで買いたい」

「目標の価格になったから売りたい」

といった、相場の状況に応じた柔軟な取引が可能です。また、株式同様に「指値注文」や「成行注文」といった多彩な注文方法が使えるのも魅力です。(出典: アセットマネジメントOne, ダイヤモンド・ザイ)

デメリット①:【要注意】米国ETFの分配金はNISAでも課税される

ここがETF、特に米国ETFを選ぶ際の最大の注意点です。

NISA口座は「日本国内での利益が非課税になる」制度です。そのため、米国ETFから支払われる分配金に対して、まず米国で10%の税金が源泉徴収されます。この米国での課税は、日本のNISA制度では非課税にできません。(出典: 京都銀行, アセットマネジメントOne)

つまり、NISA口座で運用していても、分配金を受け取る時点で10%が引かれてしまうのです。これが「二重課税問題」と言われるもので、投資信託にはないデメリットです。

デメリット②:分配金の再投資が手間で、複利効果を活かしにくい

投資信託には、受け取った分配金を自動で再投資してくれる「分配金再投資コース」がありますが、ETFにはこの仕組みがありません。

ETFの分配金は、一度現金として証券口座に支払われます。そのため、複利効果を得るには、その資金を使って自分自身で再度ETFを買い付ける(手動再投資)必要があるのです。(出典: 京都銀行)

この手間がかかる点と、再投資の際に最低取引単位や手数料を考慮する必要がある点は、特に投資初心者にとってデメリットと言えるでしょう。

新NISAで投資信託を選ぶメリット・デメリット

ここでは、投資信託を選ぶ場合の長所と短所を解説します。「ほったらかし投資」を可能にする手軽さが最大のメリットですが、ETFに比べたコスト面の不利さも理解しておく必要があります。

メリット①:100円から自動積立OK!手間いらずで続けやすい

投資信託の最大のメリットは、その手軽さにあります。

多くの金融機関で、毎月決まった日に決まった金額を自動で積み立てる設定が可能です。一度設定してしまえば、あとは自動的に買付が行われるため、忙しい方でも手間なく資産形成を続けることができます。

また、証券会社によっては100円や1,000円といった少額から始められるため、投資初心者でも心理的なハードルが低いのが特徴です。(出典: Moneiro)

メリット②:分配金を自動で再投資でき、複利効果を最大化できる

投資信託では、分配金を受け取らずにそのまま自動で再投資に回す「分配金再投資コース」を選ぶことができます。

これにより、投資家は何もしなくても、利益が元本に組み入れられ、その増えた元本がさらに利益を生むという「複利の効果」を最大限に享受できます。

手間をかけずに長期的な資産成長を目指す上で、これは非常に強力なメリットです。(出典: Moneiro)

デメリット①:リアルタイムでの売買ができない

投資信託の価格(基準価額)は、1日に1回しか更新されません。そのため、ETFのように「今の価格で買いたい(売りたい)」といったリアルタイムな取引は不可能です。

注文はできますが、実際に約定するのはその日の取引終了後に算出される基準価額になります。日中の相場の動きを見て柔軟に取引したい投資家にとっては、この点はデメリットと感じるでしょう。

デメリット②:ETFに比べて信託報酬(特に実質コスト)が割高な傾向

前述の通り、一般的に投資信託はETFに比べて信託報酬が高めに設定されています。

特に、全世界の株式に投資する「オルカン」のように、投資対象が多岐にわたるファンドは、その分、隠れコストがかさみ、実質コストが信託報酬の安さのイメージよりも高くなる傾向があります。

長期投資においては、このわずかなコスト差が将来のリターンに影響を与える可能性があることを理解しておく必要があります。

【診断チャート】新NISAはETFと投信どっち?あなたに合うのはコレ!

ここでは、これまでの比較を踏まえ、あなたがどちらのタイプに向いているのかを簡単な診断チャートで示します。ご自身の投資スタイルと照らし合わせてみてください。

「手間をかけたくない」「自動で積立したい」→ 投資信託がおすすめ

このような「ほったらかし派」のあなたには、投資信託が最適です。一度積立設定をすれば、あとは自動で資産形成を進めてくれます。

「コストを最重視したい」「相場を見ながら取引したい」→ ETFがおすすめ

このような「こだわり派」のあなたには、ETFが向いています。税金や再投資の手間はかかりますが、それを上回るコストメリットと自由度の高さが魅力です。

SNSでのリアルな声:「私はこう選んだ!」

X(旧Twitter)では、投資家たちのリアルな選択理由が見られます。

「分配金が定期的にもらえるのが嬉しくてETF派。再投資の手間も慣れれば楽しい。」

「仕事が忙しいから、何も考えずに自動で再投資してくれる投資信託が一番。」

このように、どちらが良いかは個人のライフスタイルや投資に対する考え方によって大きく異なります。

結論:まずは投資信託から始め、慣れたらETFに挑戦するのも有効な戦略

もし、どうしても迷ってしまうのであれば、まずは手軽な投資信託から始めてみるのがおすすめです。

投資信託で資産形成の基本を実践し、投資に慣れてきた段階で、より低コストなETFに挑戦してみる、というステップを踏むのも非常に賢い選択と言えるでしょう。

新NISAのETF・投資信託に関するよくある質問

- QQ1: 米国ETFの分配金にかかる10%の税金は、取り戻せないのですか?

- A

A1: 通常の課税口座なら確定申告(外国税額控除)で取り戻せる可能性がありますが、NISA口座では日本の税金が非課税のため、この制度は使えません。つまり、10%は戻ってこない、と考えるのが基本です。(出典: アセットマネジメントOne)

- QQ2: 指値注文と成行注文の違いは何ですか?

- A

A2: 指値注文は「指定した価格」で売買する予約注文、成行注文は「その時の市場価格」で即座に売買する注文です。ETFは株式と同じように、これらの注文方法が使えます。

- QQ3: ETFの「市場価格」と「基準価額」がズレることはありますか?

- A

A3: はい、まれにズレ(価格乖離)が生じることがあります。特に市場が混乱している時や、流動性(取引量)が低い銘柄で起こりやすいデメリットの一つです。

- QQ4: 新NISAの「つみたて投資枠」でETFは買えますか?

- A

A4: 金融庁の定める基準を満たした一部のETFは対象ですが、数は非常に少ないのが現状です。基本的には「成長投資枠」で売買するもの、と考えるのが一般的です。(出典: 投資信託協会)

▼次のステップ:具体的な投資戦略を学ぶ

投資信託とETF、それぞれの特徴をご理解いただけた今、いよいよS&P500で資産を築くための具体的な長期戦略を学びましょう。こちらの記事で、過去のデータに基づいたリターンの考え方や、暴落時の対処法まで詳しく解説しています。

→ 新NISAでS&P500投資を成功させる戦略|失敗しないための長期リターン活用法

まとめ:新NISAのETFと投資信託、違いを理解して自分に合った選択を

本記事では、新NISAにおけるETFと投資信託の違いについて、6つの観点から徹底比較しました。最後に、重要なポイントを振り返りましょう。

本記事のポイント

- 価格の決まり方: ETFはリアルタイムの市場価格、投資信託は1日1回の基準価額。

- 取引の自由度: ETFは株式のように柔軟な注文が可能、投資信託は手軽な金額指定が中心。

- コスト: 信託報酬はETFが低い傾向にあるが、為替手数料なども考慮が必要。

- 税金: 米国ETFの分配金はNISA口座でも米国で10%課税される点が最大の注意点。

- 複利効果: 投資信託は分配金の自動再投資が可能で、手間なく複利効果を最大化できる。

- 手間: 「ほったらかし」なら投資信託、「自分で管理」ならETFが向いている。

- 結論: どちらが優れているかではなく、自分の投資スタイルに合っているかで選ぶべき。

- 初心者へ: まずは手軽な投資信託から始め、慣れてからETFを検討するのも賢い選択。

- 手数料: 主要ネット証券ではETFの売買手数料無料化が進んでいる。

- NISA枠: ETFは主に「成長投資枠」での取引となる。

コメント