「つみたて投資枠だけだと、ちょっと物足りないかも…」

「でも、成長投資枠ってリスクが高そうで、どう使えばいいんだろう?」

新NISAの基本的な仕組みを理解したあなたが次に抱くのは、きっとこんな疑問でしょう。

この記事では、守りの「つみたて」と攻めの「成長」を組み合わせる新NISA 成長投資枠 併用戦略で、あなたの資産を最大化するための具体的なポートフォリオを提案します。

単なる制度比較ではありません。あなたの年代やリスク許容度に応じた最適な資産配分から、成長投資枠で狙うべき具体的な商品(高配当株ETF、REITなど)まで、明日から使える実践的な知識だけを解説します。

金融機関のレポートや著名なファイナンシャルプランナーの見解を基に、理論と実践の両面から最適な戦略を導き出しますので、ぜひ最後までご覧ください。

この記事でわかること

- 「つみたて投資枠」と「成長投資枠」の最適な役割分担

- あなたのリスク許容度に合った具体的な資産配分(ポートフォリオ)

- 年代別(30代・40代・50代)のおすすめ併用戦略

- 成長投資枠で狙うべき具体的な商品(高配当株ETF・REITなど)

- 非課税メリットを最大化する、枠の管理方法と注意点

なぜ併用が最強?新NISAの成長投資枠とつみたて投資枠の役割分担

ここでは、なぜ成長投資枠とつみたて投資枠の併用が推奨されるのか、その理論的な背景とメリットを解説します。この「役割分担」の考え方を理解することが、最適な資産配分への第一歩です。

【結論】守りの「つみたて投資枠」、攻めの「成長投資枠」

結論から言うと、両者の役割は以下のように明確に分けられます。

- つみたて投資枠(守り): 長期・積立・分散投資に適した低コストの投資信託で、資産全体の土台(コア)を安定的に育てる役割。

- 成長投資枠(攻め): より高いリターンを狙い、個別株やETF、REITなど、自分の戦略に合わせた多様な商品に投資する役割。

この2つの枠を組み合わせることで、安定性と成長性のバランスを取ることが可能になります。(出典: 三菱UFJ銀行「成長投資枠とは」)

投資の基本戦略「コア・サテライト戦略」とは?

この役割分担は、投資の世界では「コア・サテライト戦略」として知られています。

【用語解説】コア・サテライト戦略

資産の中心となる「コア」を、市場全体に連動するインデックスファンドなどで安定的に運用し、その周りを固める「サテライト」で、より高いリターンを期待できる個別株やテーマ型ファンドなどに投資する戦略のこと。

新NISAの2つの枠は、まさにこの戦略を実践するために設計されていると言えます。つみたて投資枠で「コア」を、成長投資枠で「サテライト」を構築するのです。(出典: Asset Academia「成長投資枠ポートフォリオ設計」)

新NISAでコア・サテライト戦略を実践する具体的なメリット

この戦略を新NISAで実践すると、以下のようなメリットがあります。

【比較表】改めて確認!つみたて投資枠と成長投資枠の基本スペック

両者の違いを改めて表で確認しておきましょう。

| 項目 | つみたて投資枠(守りのコア) | 成長投資枠(攻めのサテライト) |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 対象商品 | 金融庁が厳選した低コストの投資信託など | 上場株式、REIT、ETFなど(一部除外あり) |

| 投資方法 | 積立のみ | 一括・積立の両方OK |

(出典: 金融庁「NISAを知る」)

【診断】あなたに最適な資産配分は?新NISA成長投資枠の併用ポートフォリオ

ここでは、あなたの状況に合わせた具体的な資産配分(ポートフォリオ)のモデルを複数提案します。自分ならどのタイプが合っているか、考えながら読み進めてみてください。

まずは自分のリスク許容度を知ろう(簡易診断チャート)

最適な配分は、あなたがどれだけのリスクを受け入れられるか(リスク許容度)によって変わります。簡単なチャートで自分のタイプを確認してみましょう。

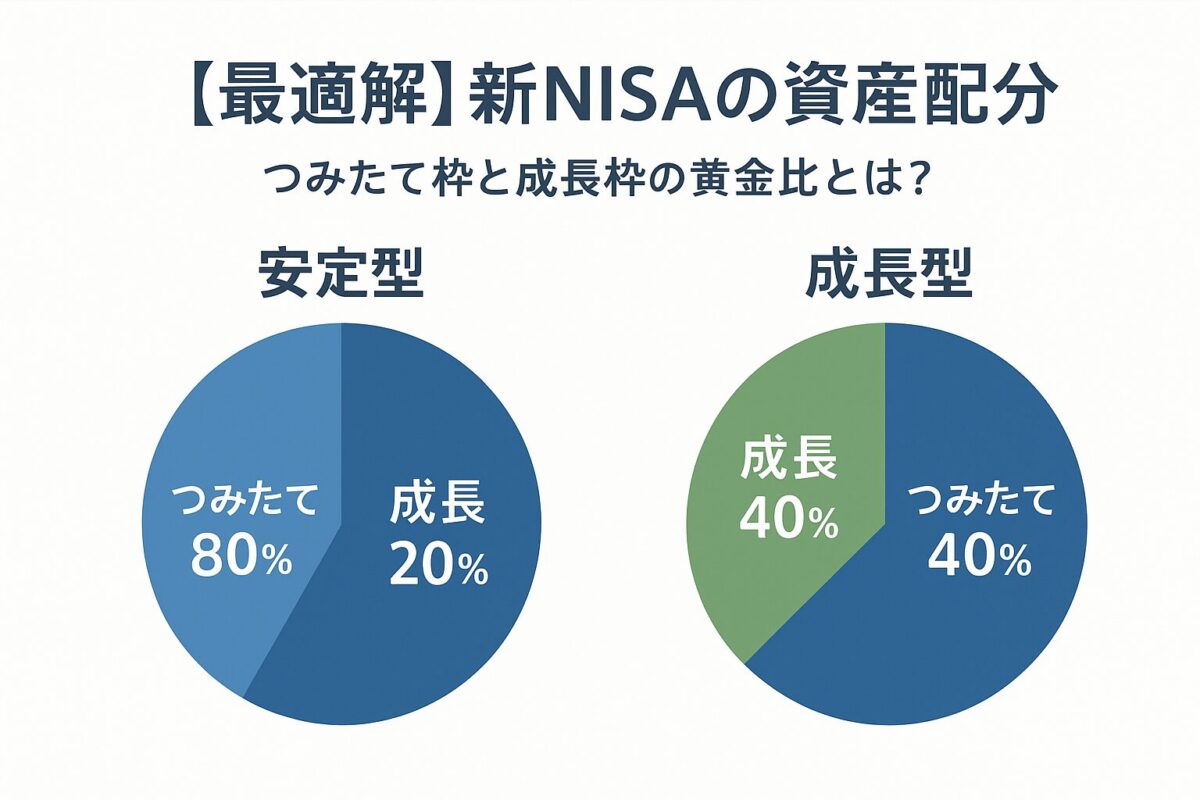

モデル①:安定運用型(つみたて80%:成長20%)のポートフォリオ例

安定的なインデックス投資を主軸に、成長投資枠では分配金(インカムゲイン)を狙い、非課税の恩恵を享受する戦略です。(出典: Asset Academia「成長投資枠ポートフォリオ設計」)

モデル②:バランス型(つみたて60%:成長40%)のポートフォリオ例

コア部分で安定を確保しつつ、成長投資枠では将来性のあるテーマに投資することで、より高いリターンを目指します。(出典: MoneyProコラム)

モデル③:積極成長型(つみたて30%:成長70%)のポートフォリオ例

資産の大部分を値上がり益(キャピタルゲイン)狙いの商品に振り分ける、ハイリスク・ハイリターンな戦略です。

【年代別】30代・40代・50代からの最適配分調整プラン

一般的に、運用期間が長く取れる若い世代ほどリスク許容度は高く、年齢が上がるにつれて安定志向にシフトするのが合理的とされています。(出典: NIPPON SME PROJECT「新NISAおすすめ戦略」)

【実践】新NISAの成長投資枠で狙うべき具体的な金融商品とは?

ここでは、成長投資枠(サテライト)で活用できる具体的な商品の種類と、そのメリット・デメリットを解説します。

選択肢①:安定した分配金が魅力の「高配当株ETF」

高配当株ETFとは、配当利回りが高い複数の株式をパッケージにした商品です。非課税で定期的な分配金を受け取れるため、キャッシュフローを重視する投資家に人気です。

代表的なものに、日経平均高配当株50指数に連動するETF(1489)や、米国のVYMなどがあります。(出典: G-Lifelink「高配当株とREIT活用」)

選択肢②:インフレ対策にもなる「REIT(不動産投資信託)」

REITは、投資家から集めた資金で不動産に投資し、その賃料収入や売買益を分配する商品です。一般的にインフレに強く、安定した分配金が期待できます。2025年時点では、平均分配利回りが4%を超える銘柄も多く存在します。(出典: Minkabu「REIT利回りランキング」)

選択肢③:ハイリターンを狙う「個別株式(グロース株)」

成長投資枠では、もちろん個別企業の株式にも投資できます。将来大きな成長が期待できるグロース株に投資すれば、高いリターンも期待できます。

ただし、その分リスクも高く、企業分析などの専門知識が求められます。(出典: SBI証券「成長投資枠ページ」)

初心者が成長投資枠で商品を選ぶ際の注意点

初心者がいきなり個別株に手を出すのはリスクが高いかもしれません。まずは、複数の銘柄に分散投資されているインデックス型のETFから始めてみるのが良いでしょう。

また、成長投資枠であっても「長期・分散」の原則を忘れず、一つの商品に資金を集中させすぎないことが重要です。

新NISAの成長投資枠の併用に関するよくある質問(FAQ)

ここでは、併用戦略に関する、より専門的で細かい疑問にお答えします。

- QQ1: 成長投資枠の1,200万円を使い切ったら、もうつみたて投資枠しか使えませんか?

- A

A1: はい、その通りです。生涯非課税枠1,800万円のうち、成長投資枠で利用できるのは1,200万円までという上限があります。

- QQ2: つみたて投資枠と成長投資枠で、同じ投資信託を買うことはできますか?

- A

A2: はい、可能です。ただし、資産管理が複雑になるため、それぞれの枠の役割を意識して、異なるタイプの金融商品に投資するのが一般的です。

- QQ3: 個別株で損失が出た場合、つみたて投資枠の利益と相殺できますか?

- A

A3: いいえ、NISA口座内での損益通算はできません。また、損失を翌年以降に繰り越す「繰越控除」も利用できません。

- QQ4: 併用する場合、どちらの枠から先に使うべきですか?

- A

A4: 決まったルールはありませんが、まずは安定的な「つみたて投資枠」から積立を始め、余裕資金で「成長投資枠」を活用するのが王道とされています。

まとめ:新NISAの成長投資枠併用戦略で、自分だけの最適ポートフォリオを

本記事では、新NISAの成長投資枠とつみたて投資枠を賢く併用するための、具体的な戦略とポートフォリオ例を解説しました。

本記事のポイント

- 新NISAの併用は「コア・サテライト戦略」の実践に最適である。

- 「つみたて投資枠」で守りのコアを、「成長投資枠」で攻めのサテライトを構築する。

- 最適な資産配分は、個人のリスク許容度や年代によって異なる。

- まずは安定型(つみたて80%:成長20%)から始め、徐々に自分流に調整するのがおすすめ。

- 成長投資枠では、高配当株ETFやREITなど、つみたて投資枠では買えない商品も活用できる。

- 生涯非課税枠1,800万円のうち、成長投資枠の上限は1,200万円というルールを忘れないこと。

守りだけでも、攻めだけでもない。両者をバランス良く組み合わせることで、新NISAの非課税メリットは最大化されます。この記事を参考に、ぜひあなただけの最適ポートフォリオを構築してみてください。

コメント