「なぜ、多くの初心者は投資で損をしてしまうのだろう?」

「自分だけがいつも失敗しているんじゃないか…」

大切なお金を投じたのに、資産が目減りしていくのを見るのは辛い経験です。そんな思いから、投資そのものに臆病になってしまう方も少なくありません。

しかし、もしあなたが投資で損失を出してしまったとしても、それはあなたの才能や運が悪いからではありません。

実は、投資で初心者が損する原因の多くは、人間なら誰でも持っている「心理的な罠」にあることが、科学的にも解明されているのです。

この記事では、「投資で初心者が損する原因」を3つの側面に分解し、その正体を徹底的に掘り下げます。行動経済学の知見を基に、なぜあなたが「わかっているのに損切りできない」のか、なぜSNSの流行に流されてしまうのかを科学的に解説。その上で、明日からすぐに実践できる具体的な回避策まで、余すことなくお伝えします。

この記事を読めば、もう失敗を恐れる必要はありません。原因を正しく理解し、具体的な対策を身につけて、今度こそ自信を持って資産形成の道を歩み始めましょう。

この記事でわかること

- あなたが損切りをためらう科学的な理由(プロスペクト理論)

- SNSの流行に流されてしまう群集心理の正体

- 感情に左右されないための具体的な「if-thenルール」の作り方

- 失敗を次に活かすための「投資ノート」の具体的な付け方

【原因1:感情】わかっていてもやめられない!あなたの判断を狂わせる「心理バイアス」の正体

ここでは、初心者が損する最大の原因である「感情」の動きを、行動経済学の観点から科学的に解説します。自分の心の中に潜む「バイアス(偏り)」の存在を知ることで、初めて客観的な判断が可能になります。

損失を2倍重く感じる「損失回避バイアス」とは?

行動経済学の代表的な理論である「プロスペクト理論」では、人間は利益を得る喜びよりも、同額の損失を失う苦痛を約2〜2.5倍も重く感じるとされています。これを「損失回避バイアス」と呼びます。(出典: 行動経済学ブログ)

例えば、「1万円儲かる」という喜びよりも、「1万円損する」という苦痛の方が、心理的に倍以上大きく感じるのです。

なぜ「損切り」はこれほどまでに難しいのか?(プロスペクト理論)

この「損失回避バイアス」こそが、損切りをためらう最大の原因です。

株価が下がり、含み損を抱えた状態は、まさに「損失」という苦痛に直面している状態。この強い苦痛から逃れたい一心で、「いつか価格が戻るはずだ」と根拠のない期待を抱き、損失の確定(=損切り)を先延ばしにしてしまうのです。

結果として、小さな損失は放置され、気づいたときには取り返しのつかない大きな損失へと膨れ上がってしまいます。

みんなと一緒だと安心する「ハーディング効果」とは?

「ハーディング効果」とは、周りの多くの人と同じ行動をとることで、安心感を得ようとする群集心理のことです。

投資の世界では、これがネガティブに働くことが多々あります。

なぜ「狼狽売り」や「高値掴み」は繰り返されるのか?(群集心理)

市場が暴落すると、ニュースやSNSでは不安を煽る情報で溢れかえります。すると、ハーディング効果により、「みんなが売っているから自分も売らないと危険だ」という心理が働き、冷静な判断力を失って「狼狽売り」をしてしまいます。(出典: money-bu-jpx.com)

逆に、ある銘柄が急騰し、SNSで「乗り遅れるな!」という投稿が飛び交うと、「自分だけが取り残されるのが怖い」という焦りから、その銘柄の価値をよく調べもせずに飛びついてしまう「高値掴み」を犯してしまうのです。

一度持つと手放せない「保有効果」と「サンクコスト」の罠

「保有効果」とは、自分が一度所有したものに対して、客観的な価値以上の愛着や価値を感じてしまう心理バイアスのことです。(出典: note)

また、「サンクコスト(埋没費用)」とは、すでに支払ってしまい、もう取り戻すことのできない費用のこと。これらのバイアスが組み合わさると、「ここまで時間とお金をかけたのだから、今更やめられない」という心理が働き、損失が出ている銘柄でも手放せなくなってしまうのです。

【原因2:知識】知らないだけで損をする!致命傷につながる「3つの不足」

ここでは、感情的な問題に加え、具体的な知識やルールの不足が、いかにして損失に直結するのかを解説します。これらは学ぶことで確実にカバーできる弱点です。

知識不足①:「損切りルールの不在」がなぜ致命傷になるのか?

前述の通り、感情的な判断は投資の失敗に直結します。この感情の暴走を止める唯一のブレーキが、事前に定められた客観的なルールです。

特に「損切りルール」を決めていないと、損失が出たときに「どうしよう」と迷いが生じ、その隙に損失回避バイアスが判断を鈍らせます。結果、損切りが遅れ、致命傷を負うことになるのです。

プロの投資家ほど、エントリー前に損切りラインを決めることを徹底しています。(出典: EBC証券「リスク管理とは? 2025年必須ガイド」)

知識不足②:「リスク許容度の無理解」がなぜパニックを招くのか?

自分がどれくらいの損失額までなら、精神的な平穏を保てるのか。この「リスク許容度」を理解していないと、想定以上の含み損を抱えたときにパニックに陥ります。

投資初心者の約3〜5割が1年以内に損失を経験するというデータもある通り、投資に損失はつきものです。(出典: 日本経済新聞)

自分のリスク許容度を把握し、その範囲内で投資を行うことが、パニック売りを防ぐための大前提となります。

知識不足③:「投資目的の不明確さ」がなぜ短期的な判断を誘発するのか?

「何のために、いつまでに、いくら増やしたいのか」という投資の目的が明確でないと、目先の短期的な値動きにばかり目が行ってしまいます。

例えば、「老後のための資産形成」という長期的な目的があれば、一時的な暴落も「安く買えるチャンス」と捉えることができます。

しかし、目的が曖昧だと、少しの含み益で利益確定を急いだり(利食い急ぎ)、少しの含み損で狼狽売りをしてしまったりと、長期的なリターンを逃す短期的な判断に陥りやすくなるのです。

【原因3:情報】信じてはいけない!あなたを惑わす「危険な情報」の見分け方

ここでは、情報過多の現代において、いかにして自分を惑わす「ノイズ」から身を守り、本当に価値のある情報だけを取捨選択するか、その具体的な方法を解説します。

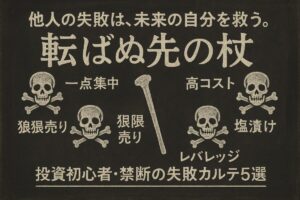

ポジショントークとアフィリエイト目的の「煽り情報」とは?

SNSや動画サイトで目にする「絶対儲かる」「次のテンバガー(10倍株)はこれだ!」といった情報は、そのほとんどが発信者自身の利益のために作られた「煽り情報」です。

具体的には、以下のようなケースが考えられます。

これらの情報を鵜呑みにすると、養分にされてしまうだけです。(出典: 国民生活センター)

信頼できる情報源(一次情報)をどうやって見つけるか?

投資において最も信頼できるのは、誰かの解釈を挟まない「一次情報」です。具体的には、以下のようなものが挙げられます。

これらの情報は客観的な事実に基づいており、特定の誰かの利益のために偏向されている可能性が極めて低いため、判断の根幹に据えるべきです。

情報を鵜呑みにしないための「クロスチェック」の具体的な方法

一つの情報に接した際は、必ずそれを多角的に検証する「クロスチェック」の癖をつけましょう。

例えば、あるインフルエンサーが「A社は将来性抜群だ」と発信していたら、以下の手順で確認します。

- A社の公式IR情報(決算短信など)を見て、本当に業績は良いのか確認する。

- 信頼できる経済ニュースで、A社の業界全体の動向やリスクについて調べる。

- SNSでA社について検索し、批判的な意見や懸念点についても探してみる。

このように、賛成意見と反対意見、事実と憶測を比較検討することで、情報の確度は格段に上がります。(出典: bakuyasu.techsuite.co.jp)

【回避策①】感情を制する者は投資を制す!今日からできるメンタル管理術

投資で損する原因を理解したら、次はその具体的な回避策です。まずは、最大の敵である「感情」をコントロールするための、実践的なテクニックをご紹介します。

事前に決めて機械的に動く「if-thenプランニング」の作り方

「if-thenプランニング」とは、「もし〇〇したら(if)、△△する(then)」という行動ルールをあらかじめ決めておく心理学的なテクニックです。これを投資に応用することで、感情が入り込む余地をなくし、冷静な行動を促すことができます。(出典: note)

作り方は簡単です。

- 自分が感情的になりやすい状況(if)を想定する。(例:市場が暴落した時)

- その時にとるべき冷静な行動(then)を決める。(例:PCを閉じて、1週間は株価を見ない)

- これを紙に書き出し、いつでも見れる場所に貼っておく。

「もし暴落したら→1週間アプリを見ない」具体ルール例5選

感情と判断を切り離す「投資判断チェックリスト」の活用法

取引の直前に、以下のチェックリストで自問自答する習慣をつけましょう。これにより、自分の判断が感情に基づいたものでないか、客観的に確認することができます。(出典: formzuブログ)

【投資判断チェックリスト】

- [ ] この取引は、事前に決めたルールに基づいているか?

- [ ] 「恐怖」や「焦り」といった感情に動かされていないか?

- [ ] この取引の根拠を、他人に論理的に説明できるか?

- [ ] 最悪の事態(損切り)になった場合、許容できる損失額か?

【回避策②】もう迷わない!自分だけの「投資マイルール」の作り方

感情のコントロール術と並行して、判断の拠り所となる「自分だけのルール」を明確に文章化することが重要です。ここでは、その具体的な作り方を解説します。

「損切り」「利益確定」ルールの具体的な数値設定方法

感覚的に決めるのではなく、具体的な数値でルールを定めましょう。

- 損切りルール: 一般的には「購入価格から-8%〜-15%」が目安とされますが、相場や個人の状況に応じて調整が必要です。初心者のうちは、まず「-10%」など、キリの良い数字で設定し、機械的に実行することから始めましょう。

- 利益確定ルール: 「購入価格から+20%〜+30%」など、損切り幅よりも大きいリターンを目指すのが基本です。「損切り幅:利益確定幅」が「1:2」以上になるように設定すると、長期的に資産が増えやすくなります(リスクリワードレシオ)。

失敗を資産に変える「投資ノート」の具体的な書き方と項目

失敗は、正しく記録し、分析すれば、将来の利益につながる貴重な資産となります。以下の項目で「投資ノート」を付けてみましょう。(出典: note)

- 取引日: 2025/10/08

- 銘柄名: 〇〇株

- 取引: 買い or 売り

- 取引の根拠: なぜこの取引をしようと思ったのか?(例:決算が良かったから)

- その時の感情: どんな気持ちだったか?(例:乗り遅れたくないと焦っていた)

- 結果: 損切り or 利益確定(+〇〇円 / -〇〇円)

- 反省と学び: この取引から何を学んだか?次にどう活かすか?

成功している投資家が実践している投資ルール事例

(※代表的な投資家の例であり、必ずしもすべての人に最適というわけではありません)

ウォーレン・バフェットのルール

- ルール1:絶対に損をしないこと。

- ルール2:ルール1を絶対に忘れないこと。

(これは、安易な取引を戒め、リスク管理の重要性を説く格言です)BNF氏のルール

- 得意なパターン以外では取引しない。

- 相場の流れに逆らわない(順張り)。

投資初心者が損する原因に関するよくある質問(FAQ)

記事の最後に、初心者が抱きがちな、より一歩踏み込んだ疑問にお答えします。

- QQ1: ルール通りに損切りしたら、その直後に株価が上がりました。損切りしない方が良かったのでは?

- A

A1: そのような経験は誰にでもあります。しかし、それは結果論に過ぎません。損切りは、長期的に見て「致命的な大損失」を避けるための保険のようなものです。10回のうち数回は「損切りしなければ良かった」ということがあっても、残りの数回で資産を守れるのであれば、トータルではプラスに働くのです。

- QQ2: いろいろな情報がありすぎて、何が正しいのか結局わかりません。どうすれば?

- A

A2: まずは情報収集の目的を「自分の投資ルールの検証のため」と明確にしましょう。そして、情報源を金融庁や取引所などの一次情報と、信頼できる数少ない専門メディアに絞り、それ以外のノイズの多い情報(特に煽り系のSNS)は意識的に遮断することが大切です。

- QQ3: メンタルが弱い自覚があります。こんな自分は投資に向いていないのでしょうか?

- A

A3: 投資に必要なのは、メンタルの強さよりも「ルールを守れる仕組み」です。この記事で紹介した「if-thenプランニング」や「投資ノート」を活用し、感情が介入する余地をなくす仕組みを作ることができれば、メンタルの弱さは十分にカバーできます。

まとめ:投資で初心者が損する原因は克服できる!今日から始める第一歩

最後に、この記事の要点を再確認しましょう。

本記事のポイント

失敗は悪ではない!小さな失敗から学び、大きな成功を掴もう

投資で初心者が損をする原因は、決して才能や性格の問題ではありません。そのほとんどが、正しい知識と具体的な対策で克服可能なものです。

この記事で学んだ原因と回避策を胸に、まずは失敗を恐れずに小さな一歩を踏み出してみましょう。そして、もし失敗してしまったとしても、それを「投資ノート」という資産に変え、次の成功への糧とする。その繰り返しこそが、あなたが投資家として成長していくための、最も確実な道なのです。

コメント