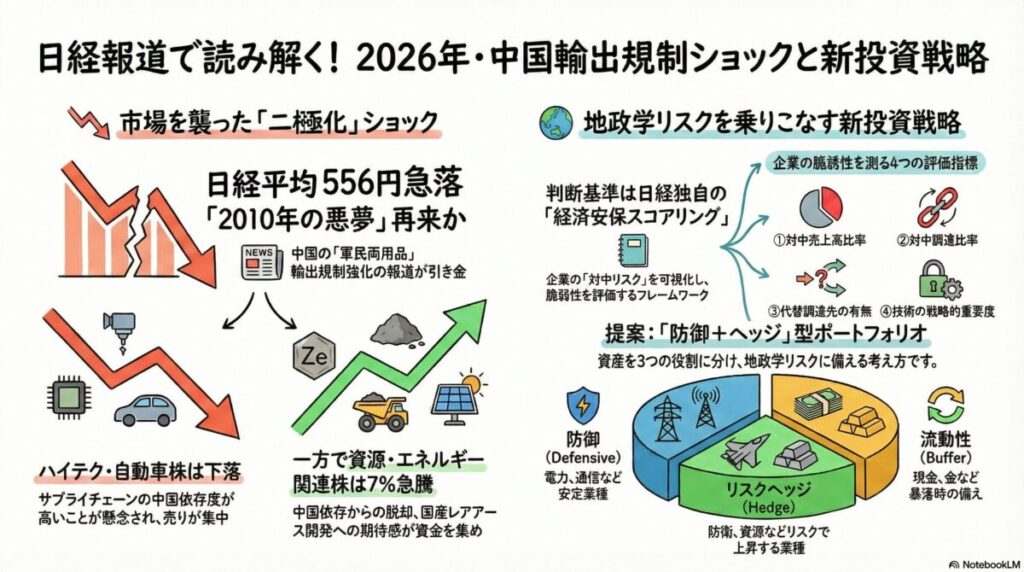

忙しい方はここだけ!この記事の要約図解

「よぎる2010年の悪夢」。

2026年1月7日、日本経済新聞のマーケット面に踊ったこの見出しを見て、背筋が凍るような感覚を覚えた個人投資家の方は多かったのではないでしょうか。

前日まで好調だった日経平均株価は、一夜にして556円も急落。5万1961円で取引を終え、市場には重苦しい空気が漂いました。

「中国がレアアースの輸出を止めるかもしれない」

「保有しているハイテク株や自動車株は、明日も下がるのだろうか?」

「このまま日本株は総崩れになってしまうのか?」

SNSや投資家のコミュニティでは、不安の声が溢れかえりました。しかし、この暴落の最中で、一部の銘柄だけが「7%高」と異様な急騰を見せていた事実をご存知でしょうか?

実は、今回の日経報道を深く読み解くと、そこには「日本株の終わり」ではなく、「持てる企業」と「持たざる企業」が峻別される、新しい相場の幕開けが示唆されていたのです。

この記事では、多くの投資家が信頼を寄せる日経新聞の一連の報道を徹底的に分析。一面トップ記事の裏にある「真のメッセージ」から、日経が独自の視点で報じる「経済安保スコアリング」の活用法、および2026年の地政学相場を勝ち抜くためのポートフォリオ戦略までを解説します。

この記事を読み終える頃には、あなたは「日経平均556円安」という見出しを見ても動揺することなく、「次はどのセクターに資金が回るか」を冷静に分析できる投資家へと進化しているはずです。

2026年規制強化を日経はどう報じたか?一面トップ記事から読み解く深刻度

まずは、市場に衝撃を与えた2026年1月7日の報道内容を、感情論ではなく「事実」として整理しましょう。日経新聞がどのような言葉選びで、この事態を伝えたか。そこには、今後の相場を占う重要なヒントが隠されています。

日経平均556円安の衝撃:1月7日マーケット面の「行間」を読む

2026年1月7日、日経平均株価は前日比556円(約1%)安の5万1961円で取引を終えました。

直前の2日間で2000円超も上昇し、5万2000円台を固めていただけに、この反落は冷や水を浴びせられたような形となりました。

日本経済新聞はこの日のマーケット面で、「日経平均株価556円安 中国レアアース供給懸念、よぎる2010年の悪夢」という、極めて強い言葉を使った見出しを掲載しました(出典: 日本経済新聞)。

記事の中で急落の主因として挙げられたのは、前日6日に中国政府が発表した「日本向け軍民両用品目(デュアルユース)の輸出規制強化」です。

市場関係者の間では、「軍民両用品」という言葉の中に、ハイテク製品に不可欠なレアアース(希土類)が含まれる可能性が高いとの見方が急速に広まりました。

【SNS上の投資家の反応】

「日経の『よぎる2010年の悪夢』って見出し、さすがに煽りすぎじゃないか?でも、実際にレアアース関連株は爆上げしてるから、市場がそのストーリーに乗っかっているのは事実だ。」

( X(旧Twitter)上のデイトレーダーの声)

このように、一部では「煽りすぎ」との声もありましたが、日経がこの見出しを選んだ背景には、単なる高値警戒感による利益確定売りだけではない、構造的なリスクの再燃に対する強い警鐘が含まれていました。

北京特派員レポートが警告する「高市首相への政治的報復」説

なぜ今、中国はこのタイミングで規制強化に踏み切ったのでしょうか?

その答えとして日経電子版が配信したのが、北京発のレポート記事「中国日本商会『支障出れば申し入れ』 軍民両用物資の輸出規制強化で」です。

この記事では、中国商務省の動きの背景として、「高市首相の台湾有事をめぐる発言への報復とみられる」という政治的な文脈を明確に伝えています(出典: 日本経済新聞)。

単なる通商摩擦であれば、話し合いや妥協の余地があります。しかし、これが「政治的報復」であるならば、日本の産業界がどれだけ悲鳴を上げようとも、中国側が政治目的(高市政権への圧力)を達するまでは、規制の手を緩めることはないでしょう。

日経の報道は、今回の下落が一過性のショックで終わらず、日中関係の悪化と共に長期化するリスクを市場に突きつけたのです。

2010年レアアースショックとの決定的な違いとは?

日経が社説「中国の脅しに冷静な対応を」で指摘した点も重要です。

社説では、今回の規制を「経済を武器に他国を脅す『経済の武器化』の一例」と断じています(出典: 日本経済新聞)。

2010年の尖閣諸島沖衝突事件の際は、事実上の禁輸措置が取られましたが、それは「突発的な嫌がらせ」に近い側面がありました。

しかし2026年の今回は違います。中国は「輸出管理法」や「両用物品輸出管理条例」といった国内法を整備した上で、法的手続きとして粛々と締め付けを行っています。

つまり、2010年のような「なし崩し的な解決」は期待できず、法律に基づいた永続的な供給遮断が起こり得る。

日経の一連の報道からは、かつてないほど巧妙化・制度化された中国の「威圧」に対する、深い危機感が読み取れます。

Check Point:

- 日経は今回の急落を「一時的な調整」ではなく「構造普及した地政学リスクの顕在化」と見ている。

- 政治的報復という文脈から、規制の長期化・泥沼化を示唆している。

日経平均急落の裏で資源株が急騰?中国輸出規制が招いた市場の「二極化」

日経平均が556円下がったということは、市場全体が悲観に包まれたということでしょうか?

いいえ、細部を見ると全く異なる景色が広がっています。

「指数は下がっても、買われている銘柄はある」。

今回の規制強化報道によって、市場では明暗がくっきりと分かれる「二極化相場」が発生しました。

トヨタ・ハイテク株が売られた理由は「中国調達網」の不透明感

1月7日の下落を主導したのは、日本を代表する自動車、電機、精密機器セクターでした。

トヨタ自動車をはじめとする主力株が軒並み売られた背景には、日経が指摘する「サプライチェーンの脆弱性」があります。

これらの産業は、EV(電気自動車)のモーターに使われる磁石や、半導体製造装置の部品など、中国産のレアアースや加工部材に深く依存しています。

「軍民両用品」の規制対象が拡大されれば、ある日突然、工場のラインが止まるかもしれない。その不透明感が嫌気され、機関投資家によるリスク回避の売り(ポジション調整)が集中したのです。

四季報オンラインなどの速報でも、「中国向け売上・調達比率が高い銘柄」が真っ先に売り対象となったことが報じられています(出典: 四季報オンライン)。

東洋エンジ・三井海洋が7%急騰:国産資源・代替銘柄への期待感

Yahoo!ファイナンスやリアルタイム検索のまとめによると、これらの銘柄は1月7日に一時7%近い上昇率を記録しました。

なぜこれほど買われたのか? その伏線となっていたのも、実は日経の過去の報道でした。

日経は2025年、南鳥島沖でのレアアース試験掘削の成功を大きく報じており(出典: 日本経済新聞)、市場には「中国がダメなら、日本の海がある」という連想ゲームの下地が出来上がっていました。

今回の中国による規制強化は、逆説的に「国産レアアース開発の国策としての重要度」を跳ね上がらせるトリガーとなり、長期資金を呼び込むきっかけとなったのです。

SNS上のリアルな声:投資家は日経報道を「煽り」か「チャンス」かどう見た?

この二極化相場を、個人投資家はどう見ていたのでしょうか。SNSやブログの声を分析すると、投資スタンスによって反応が真っ二つに分かれていました。

【批判的な声(短期目線)】

「日経が不安を煽るから、せっかくの上げ相場が台無しだ。ハイテク株の押し目買いなんて怖くてできない。」

(投資ブログ、SNSリアクション分析)

【肯定的な声(中長期目線)】

「今回の解説記事、中国依存度が高い企業と低い企業の違いを図表で見せてくれたのは助かった。ポートフォリオの見直しに役立つ。」

「2010年の教訓を思い出させてくれる有益なアラートだ。ここで資源株を仕込めるかが勝負。」

(投資情報サイト・コメント欄)

日経の報道を「邪魔なノイズ」と捉えるか、「転換点のシグナル」と捉えるか。

ここで後者を選び、冷静に銘柄を選別できた投資家だけが、暴落日にも利益を上げることができたと言えるでしょう。

日経独自の指標「経済安保スコアリング」で見る、今回の規制の影響度

では、具体的にどの銘柄を選び、どの銘柄を避ければよいのでしょうか?

その判断基準として、日経新聞が特集記事などで度々用いている独自のフレームワーク、通称「経済安保スコアリング」が非常に役立ちます。

日経はこの指標を、企業の「脆弱度」を評価する物差しとして活用しています。

対中依存度を可視化する「4つの評価指標」とは?

日経の記事分析(出典: 日本経済新聞)によると、企業の経済安保リスクを評価する際、主に以下の4つの指標が重視されています。

- 対中売上高比率

- 全売上のうち、中国市場が占める割合。「中国で稼いでいる企業」は、中国当局からの締め付けや不買運動のターゲットになりやすいリスクがあります。

- 対中調達比率

- 原材料や部品の調達における中国依存度。「中国から買っている企業」は、今回のような輸出規制で供給網が寸断されるリスクに直結します。

- 代替調達先の有無(代替可能性)

- 万が一、中国からの供給が止まった時に、ベトナムやインド、あるいは国産に切り替えるルートを持っているか。

- 技術の戦略的重要度

- その企業が扱う技術が、先端半導体やレアアース、インフラなど、国家間の覇権争いの焦点となる分野か。

経済安保スコアが低い(リスク大)セクターと銘柄の特徴

この4つの指標を当てはめると、今回なぜ特定の銘柄が売られたのかが論理的に説明できます。

- 自動車メーカー: バッテリー材料やモーター用磁石(レアアース)の対中調達比率が高く、かつ中国市場での売上比率も高い。「売上」と「調達」のダブルパンチを受ける典型的な「低スコア」セクターです。

- 半導体製造装置: 技術の戦略的重要度が極めて高く、米中の規制合戦の最前線に立たされています。中国への輸出が止まれば業績への打撃は計り知れません。

日経はインフラ企業へのアンケート記事(出典: 日本経済新聞)などを通じて、こうしたリスクを抱えながらも対応が遅れている企業の「脆弱性」を可視化しようとしています。

セルフ診断:自分のポートフォリオの「対中リスク」を算出する

「でも、そんな専門的なデータ、個人では見られないのでは?」

そう思うかもしれません。確かに、日経が内部で持っている詳細なスコア一覧は一般公開されていません。

しかし、公開情報を使って「簡易スコアリング」を行うことは可能です。実際に、ある個人投資家は次のような方法でリスク管理を行っています。

【体験談:日経の特集を「自分専用スコア」に変換する投資家】

「日経の経済安保特集に出ていた『対中売上比率ランキング』を見て、自分の保有株をエクセルで管理し始めました。有価証券報告書の『事業のリスク』欄や、決算説明資料の地域別売上を見るだけでも、おおよその依存度はわかります。

今回の1月7日の急落時、スコアの低い(リスクが高い)半導体製造装置株を昨年末のうちに一部利益確定しておいたおかげで、軽傷で済みました。逆に、スコアが高い(国内回帰が進んでいる)東洋エンジニアリングを押し目で買い増せました。」

(個人投資家ブログ・SNSまとめ)

【今日からできるセルフチェック】

保有銘柄の決算説明資料を開き、以下の2点をチェックしてみてください。

- 「海外売上高」の内訳に「中国」が明記されているか?その比率は15%を超えているか?

- 「事業等のリスク」の項目で、「サプライチェーン」や「地政学」に関する記述が増えていないか?

これを確認するだけで、あなたも機関投資家と同じ目線でリスクを管理できるようになります。

日経電子版・日経クロステックを活用した「規制速報」の最速収集術

地政学リスク相場では、情報の「速さ」が生死を分けます。

中国商務省が何かを発表したその瞬間、関連銘柄は動き出します。この情報戦を勝ち抜くために、日経のプラットフォームを最大限に活用するテクニックを紹介します。

マイニュース機能と「キーワード登録」でノイズを排除する

日経電子版には、特定のキーワードを含む記事が配信された瞬間に通知を受け取れる「マイニュース」機能があります。

漫然とトップニュースを眺めるのではなく、以下のキーワードを登録して「自分専用の監視網」を構築しましょう。

- 「中国輸出規制」

- 「軍民両用」(または「デュアルユース」)

- 「レアアース」

- 「不可信頼リスト」

これにより、膨大なニュースの中から、自分のポートフォリオに直撃する重要情報だけを瞬時にキャッチできます(出典: 日本経済新聞)。

観測記事と公式発表の見分け方:投資判断ミスを防ぐメディアリテラシー

日経を読む際に注意したいのが、記事の「種類」です。

例えば、「中国の『次の』威圧に備えよ」といった特集記事やコラムは、記者の分析や予測を含んだ「観測記事」です。これは中長期のトレンドを知るには有益ですが、明日の株価を当てるための材料ではありません。

一方、今回のような「商務省が〇〇を発表した」という「ストレートニュース(事実報道)」は、即座に市場価格に織り込まれます。

「観測記事」でシナリオを描き、「事実報道」でトリガーを引く。

この使い分けができるようになれば、フェイクニュースや過度な煽りに踊らされることはなくなります。

日経ヴェリタスに学ぶ地政学リスクを織り込んだ2026年のポートフォリオ戦略

最後に、これからの相場をどう戦うか、戦略の話をしましょう。

プロの投資家向け情報誌である『日経ヴェリタス』の特集(出典: 日経ヴェリタス)では、地政学ショックに強いポートフォリオの形として、「防御+リスクヘッジ」型のアセットアロケーションが提案されています。

ヴェリタスが提唱する「防御+リスクヘッジ」型アセットアロケーション

具体的には、資産を以下の3つのバケツに分ける考え方です。

- 【防御(ディフェンシブ)】:電力・ガス・通信・医薬品

- 景気や海外情勢に左右されにくく、安定したキャッシュフローを生む銘柄群。ポートフォリオの土台となります。

- 【リスクヘッジ(攻めの安保)】:防衛・サイバーセキュリティ・資源

- 地政学リスクが高まると逆に買われる銘柄群。今回のレアアース関連株や、三菱重工業などがこれに当たります。保有株全体の下落を、これらの上昇でカバー(ヘッジ)します。

- 【流動性バッファ】:現金・短期国債・金(ゴールド)

- ストラテジストは、資産の10〜20%を常に現金化しておくことを推奨しています。これにより、暴落時にパニックにならず、「安くなった優良株を拾う」余裕が生まれます(出典: ロイター)。

2026年後半の相場予測:長期化する規制と「レンジ相場」の歩き方

ロイターや日経の予測(出典: 日本経済新聞)によると、2026年は中国の輸出規制や台湾有事リスクが燻り続け、日経平均は「大きく上値を追いにくいが、下値も堅い」レンジ相場(ボックス相場)になると見られています。

- ハードシナリオ: 中国がレアアース全面禁輸に踏み切り、サプライチェーンが大混乱する。

- → ハイテク株はさらに深掘りするが、資源株・代替素材株はバブル的な高騰を見せる。

- ソフトランディング: 規制はポーズに留まり、企業が代替調達を進める。

- → 一時的に売られた優良ハイテク株が見直され、業績相場へ回帰する。

どちらに転んでもいいように、「防御」と「ヘッジ」を組み合わせたポートフォリオを組んでおくことが、2026年を生き残る唯一の解です。

日経報道を味方に付け、2026年の地政学相場を生き抜く

「2010年の悪夢」という見出しは、決して読者を怖がらせるためのものではありませんでした。

それは、「かつてとは次元の違う、構造的なリスクが迫っている」ことを知らせる、日経新聞からの最大級のアラートだったのです。

556円安の日、ただ恐れて株を手放した人と、その裏で「経済安保スコア」の高い銘柄を淡々と拾った人。

1年後、両者の資産残高には決定的な差がついていることでしょう。

日経の情報を、ただのニュースとして消費するか、投資の武器として活用するか。

この記事で紹介した視点を持てば、次に来る「ショック」は、あなたにとってまたとない「チャンス」に見えるはずです。

免責事項:

本記事は情報の提供を目的としており、特定の銘柄の売買や投資行動を推奨するものではありません。記事内で紹介している経済安保スコアリングの考え方や市場分析は、過去の報道や公開情報に基づく筆者の独自の見解であり、将来の運用成果を保証するものではありません。投資に関する最終的な決定は、ご自身の判断と責任において行ってください。

コメント