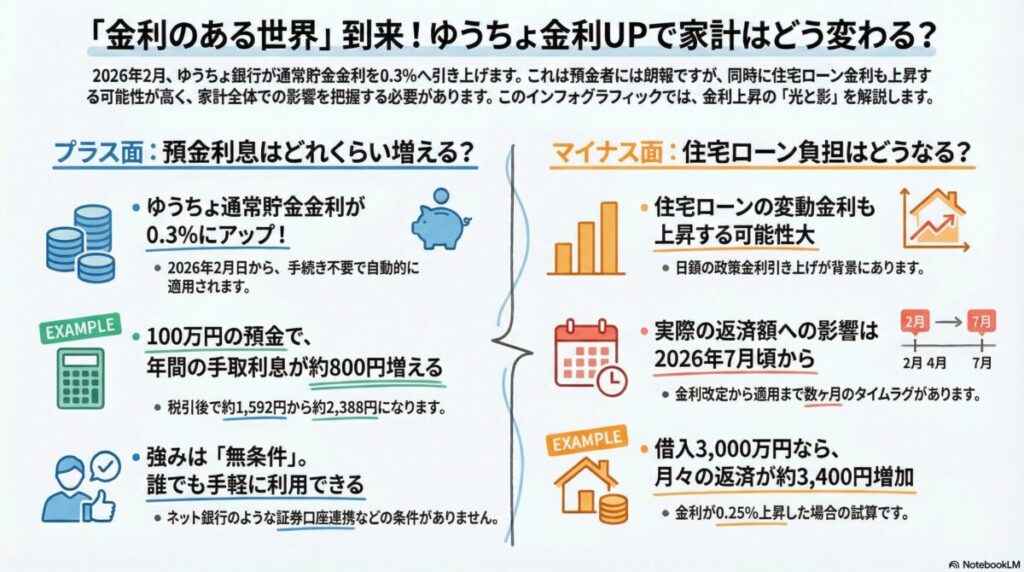

忙しい方はここだけ!この記事の要約図解

ニュースで『金利引き上げ』って見たけど、私のゆうちょの預金も増えるの? でも住宅ローンも上がるって聞いて不安なんだけど…

いよいよ「金利のある世界」が本格化してきましたね。受取利息が増えるのは嬉しい反面、ローンの支払いや生活防衛への不安も尽きません。

この記事では、金融機関の公表データに基づき、ゆうちょ銀行の利上げによる具体的な受取利息と、日銀利上げに伴う住宅ローンスケジュールをFP(ファイナンシャルプランナー)視点でシミュレーションします。

この記事でわかること

- ゆうちょ通常貯金0.3%で、利息はいくらもらえる?

- 2026年2月9日から適用!既存の貯金はどうなる?

- 住宅ローン変動金利は「4月」に基準改定・「7月」から返済増へ

- 楽天銀行などネット銀行との金利比較と選び方

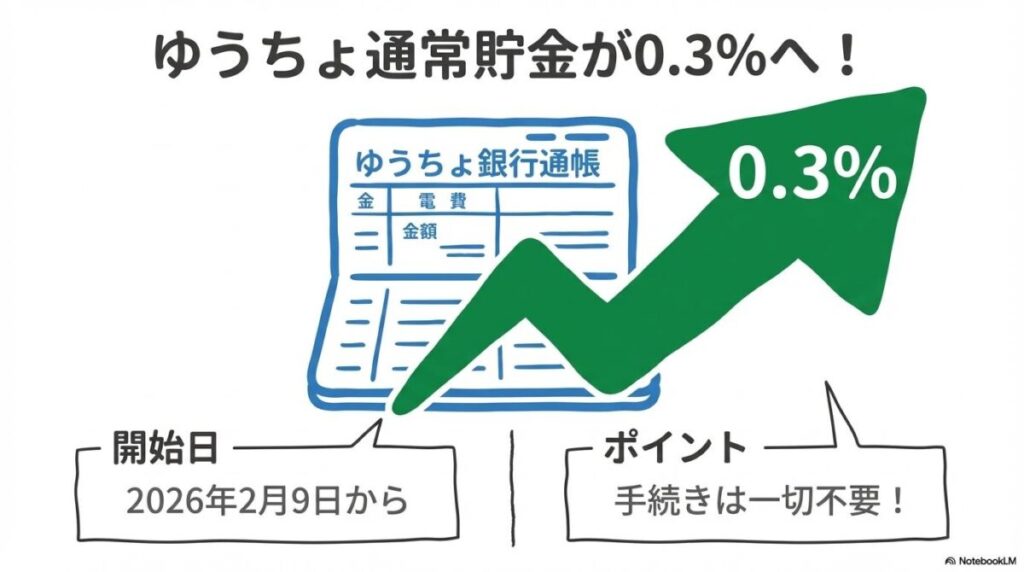

ゆうちょ通常貯金が0.3%へ!2026年2月からの変更点と受取利息

0.3%になるって聞いたけど、いま口座に入っているお金はどうなるの? いったん引き出して預け直さないとダメ?

ご安心ください。手続きは一切不要で、2月9日になれば自動的に口座内のお金すべてに新金利が適用されますよ。

ここでは、今回の金利引き上げの具体的な内容と、実際に受け取れる利息がどれくらい増えるのかを試算します。

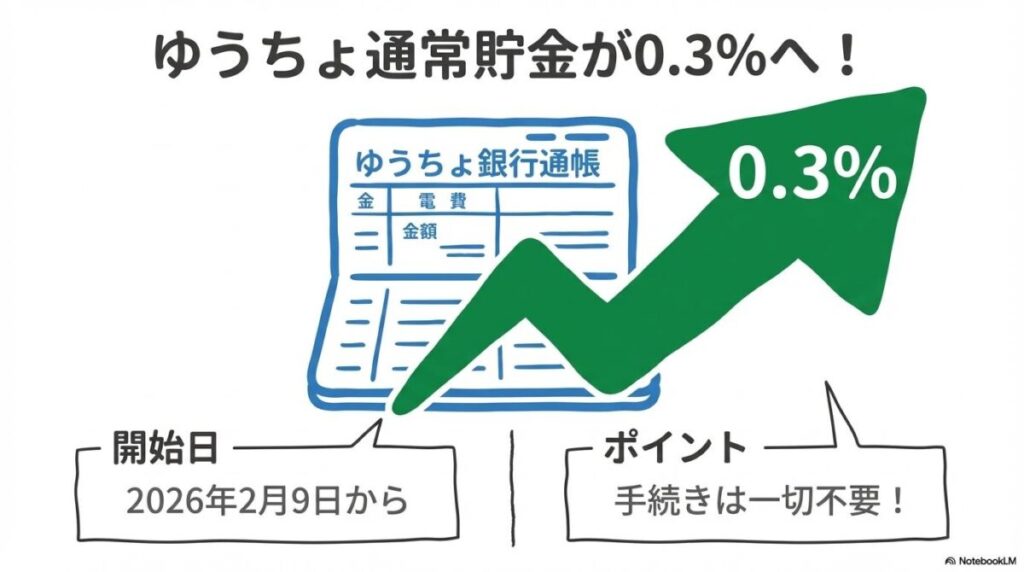

2026年2月9日から適用開始!既存の貯金も対象

ゆうちょ銀行は、2026年2月9日から通常貯金の金利を現行の0.20%から0.30%に引き上げると発表しました(出典: FNNプライムオンライン)。

この変更は、新規で預け入れるお金だけでなく、すでに通常貯金口座に入っている残高にも同日から適用されます。窓口に行く必要も、手続きをする必要もありません。

【金額別早見表】受取利息はこう変わる(税引後シミュレーション)

では、0.2%から0.3%になると、私たちの手元に残る利息は具体的にどう変わるのでしょうか。税金(約20.315%)を引いた実質の受取額で比較してみましょう。

【受取利息の試算(1年間)】

- 100万円預入時

- 0.2%:約1,592円

- 0.3%:約2,388円 (+約796円)

- 300万円預入時

- 0.2%:約4,776円

- 0.3%:約7,164円 (+約2,388円)

- 500万円預入時

- 0.2%:約7,960円

- 0.3%:約11,940円 (+約3,980円)

(出典: 千葉興業銀行の計算式を基に算出)

これまで「100万円預けても利息は数十円、ATM手数料1回分で消える」と言われていた時代と比較すると、年数千円のプラスは確かに「目に見える変化」と言えます。

ただし、現在の物価上昇(インフレ)のペースを考えると、これだけで資産価値が守れるわけではない点には注意が必要です。

【ゆうちょ利上げのポイント】

- 開始日:2026年2月9日から

- 対象:通常貯金の全残高(手続き不要)

- 効果:100万円で年2,400円弱(税引後)の受取となり、ATM手数料数回分をカバーできる水準に。

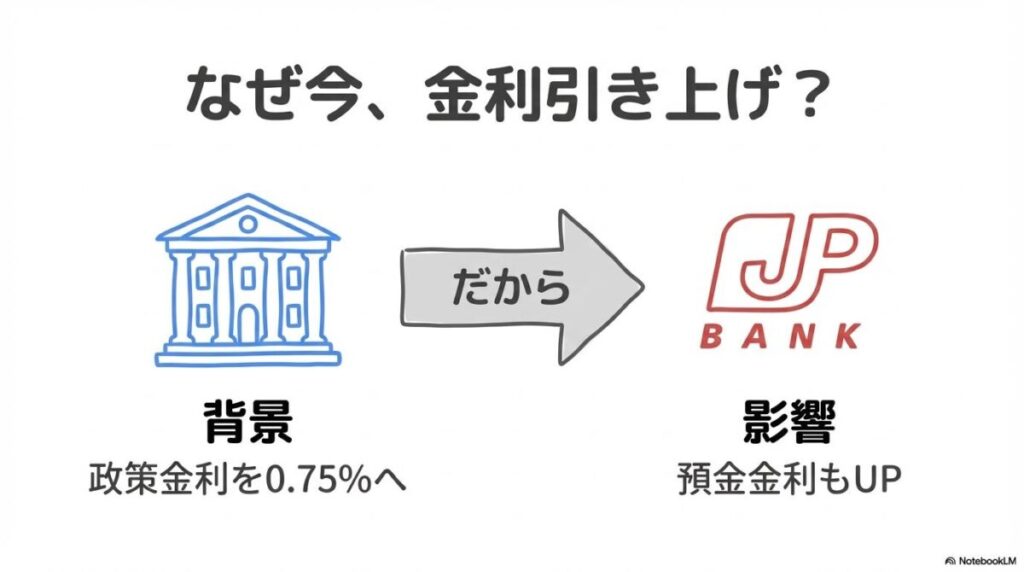

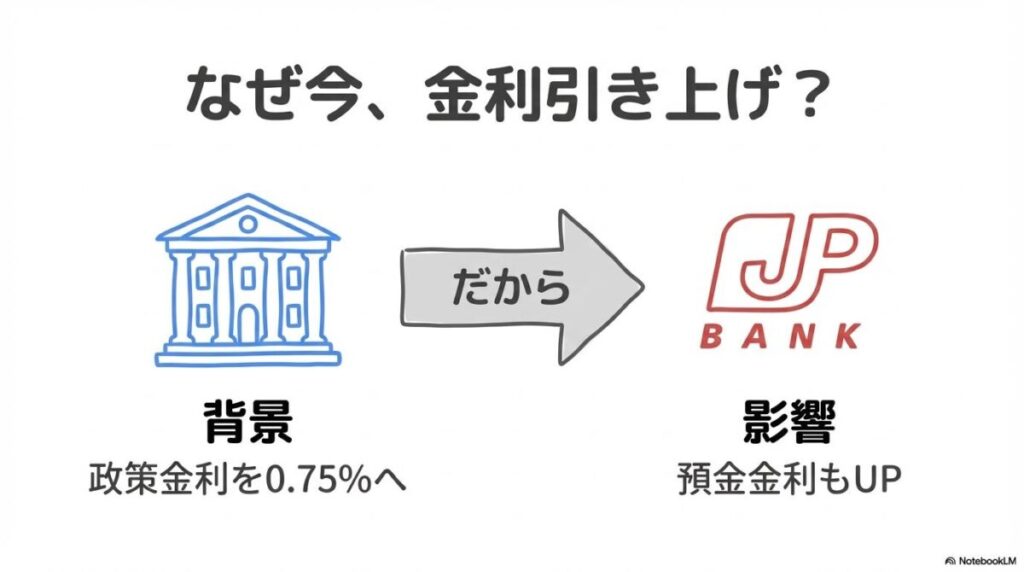

なぜ今、金利引き上げ?背景にある「日銀利上げ」と今後の予測

なんで急に金利が上がり始めたんだ? ずっとゼロだったのに。

日本銀行(日銀)が政策方針を転換したからです。物価が上がっているため、金利を上げて経済を安定させようとしているんですね。

今回のゆうちょ銀行の決定は、単独の動きではなく、日本の金融政策全体の大きな転換点の一部です。

30年ぶりの高水準!政策金利0.75%の意味

日本銀行は2025年12月の金融政策決定会合で、政策金利を0.5%から0.75%へ引き上げることを決定しました。これは約30年ぶりの高水準となります(出典: クレバリーホーム)。

銀行の預金金利は、この「政策金利」や「市場金利」に連動して決まります。日銀が利上げを行ったことで、ゆうちょ銀行を含む各金融機関も、資金を集めるために預金金利を引き上げざるを得ない状況になったと言えます。

今後の定期貯金・定額貯金はどうなる?

現時点(2025年12月末)では、2026年2月9日以降の「定期貯金」や「定額貯金」の具体的な金利は公表されていません。

しかし、2025年3月の改定時など過去の傾向を見ると、通常貯金の引き上げに合わせて、定期性貯金の金利も順次引き上げられる可能性が高いと考えられます。

もし、まとまった資金を「定期」にしようと考えている場合は、2月以降の公式発表を待ってから判断するのも一つの選択肢です。

【背景と今後のポイント】

- 要因:日銀の政策金利0.75%への利上げ決定(2025年12月)。

- 傾向:市場金利の上昇に伴い、銀行預金金利も上昇トレンドにある。

- 対策:定期貯金への預け替えは、今後の詳細発表を待つのが賢明。

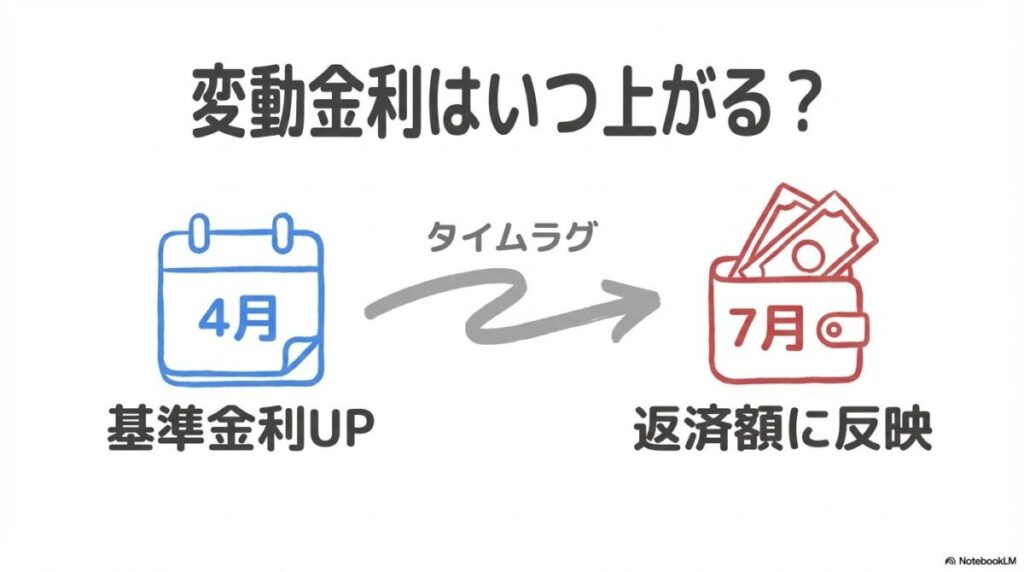

【試算】住宅ローン変動金利はどうなる?返済額が増える「5ヶ月ルール」の仕組み

預金が増えるのはいいけど、うちは住宅ローンが変動金利なの。すぐ支払額が増えちゃうの?

「明日から急に増える」わけではありません。実は、金利が決まってから引き落とし額が変わるまでには数ヶ月のタイムラグがあるんです。

日銀の利上げニュースを見て不安を感じている方も多いと思いますが、変動金利には「5ヶ月ルール」とも呼べる一般的な適用スケジュールがあります。仕組みを理解して、慌てずに備えましょう。

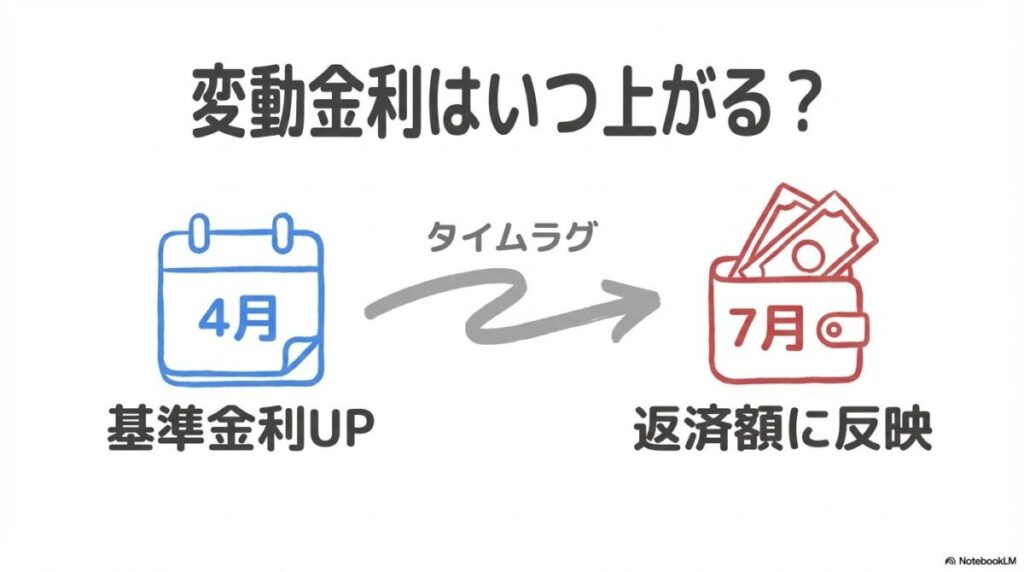

変動金利はいつ上がる?タイムラグの図解

多くの銀行で採用されている「短期プライムレート連動型」の変動金利では、以下のようなスケジュールで金利上昇が反映されるケースが一般的です。

【金利上昇のタイムライン(予想)】

- 政策変更:2025年12月(日銀が利上げ決定)

- 基準金利改定:2026年4月1日(銀行が基準金利を見直し)

- 適用金利反映:2026年7月の返済分から(6月の返済日の翌日から新金利適用)

つまり、4月に銀行が金利を上げても、実際に口座から引き落とされる金額(または利息割合)が変わるのは7月(またはそれ以降のボーナス月など)になることが多いのです(出典: auじぶん銀行)。

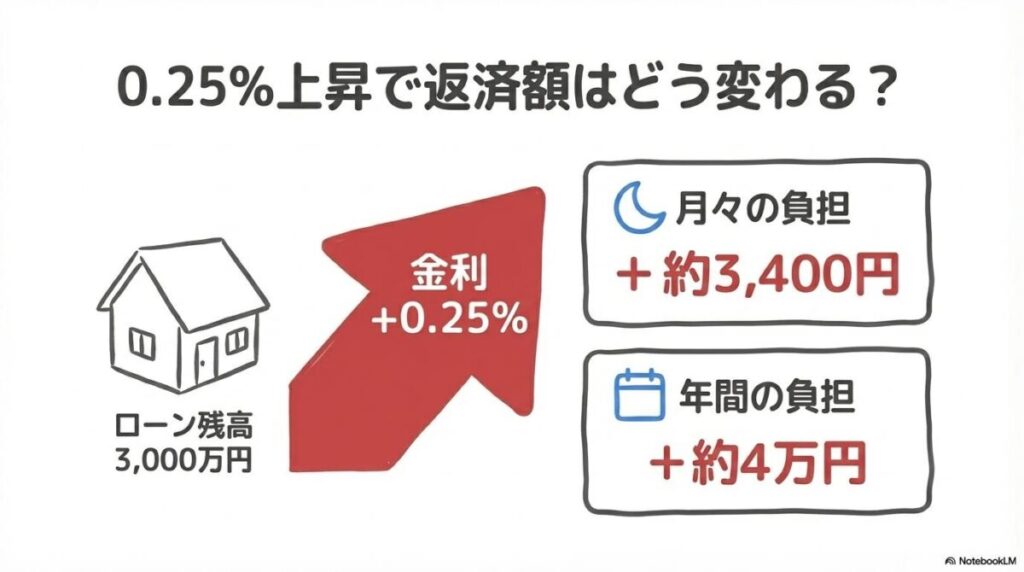

0.25%上昇で返済額はどう変わる?リスク管理シミュレーション

では、金利が0.25%上がった場合、家計への負担はどれくらい増えるのでしょうか。一般的なモデルケースで試算してみます。

【試算条件】

- 借入残高:3,000万円

- 残返済期間:35年

- 金利変化:0.5% → 0.75%(+0.25%)

【負担増の目安】

- 月々の返済額:約77,876円 → 約81,236円 (+約3,360円)

- 年間負担増:約4万円

- 総返済額の増加:約141万円

(出典: たましん等のシミュレーションに基づく概算)

預金利息で増えるのが「年数千円」であるのに対し、ローン負担は「年数万円」増える計算になります。

多くの変動金利には「5年ルール(返済額を5年間変えない)」がありますが、その場合でも「返済額の内訳で利息が増え、元金が減らない」という形で負担は発生しています。見た目の引き落とし額が変わらなくても、リスク対策は必須です。

【住宅ローン影響のポイント】

- 時期:実際の負担増は2026年7月頃からの可能性が高い。

- 影響:0.25%上昇で、3,000万円借入なら月3,000円強の負担増。

- 注意:5年ルールで返済額が変わらなくても、水面下で利息負担は増えている。

どっちがお得?ゆうちょ銀行とネット銀行の金利・使い勝手を徹底比較

ネット銀行ならもっと金利が高いって聞くけど、ゆうちょから移すべきかな?

金利の数字だけ見ればネット銀行が上です。ただ、「条件」を維持できるかどうかが判断の分かれ目になりますね。

「少しでも高い金利」を求めるか、「手軽さ」を取るか。ゆうちょ銀行の0.3%と、主要なネット銀行の高金利サービスを比較してみましょう。

楽天銀行などネット銀行は「条件付き」で高金利

ネット銀行の中には、ゆうちょの0.3%を上回る金利を提示しているところがあります。例えば楽天銀行です。

- 楽天銀行(マネーブリッジ)

- 金利:0.28%(普通預金)

- ※2026年からは優遇対象残高が1,000万円まで拡大(出典: 楽天証券)。

- 条件:楽天証券の口座を開設し、連携設定(マネーブリッジ)を行うこと。

- auじぶん銀行

- 金利:最大0.5%超(まとめて金利優遇)

- 条件:auカブコム証券連携、au PAYカード引き落とし、au PAYアプリ連動など複数の条件達成が必要。

これらは非常に魅力的ですが、「証券口座の開設」や「カード利用」といった条件をクリアし続ける必要があります。

ゆうちょ銀行の強みは「無条件・全国一律」

一方、ゆうちょ銀行の最大の強みは「条件なし」であることです。

- ゆうちょ銀行(通常貯金)

- 金利:0.30%

- 条件:なし(誰でも、いくらでも)

証券口座を作ったり、アプリを設定したりする手間がなく、全国どこの郵便局でも同じサービスが受けられます。

【選び方のヒント】

- 最大利益を狙うアクティブ派:

- 条件をクリアできるなら、ネット銀行(楽天銀行、auじぶん銀行など)が有利。

- 手間を省きたい・管理を楽にしたい派:

- 条件管理が面倒な方や、ネット操作に不安がある親世代の資産管理には、ゆうちょ銀行が最適解。

【比較のポイント】

- ネット銀行:金利は高い(0.3%〜0.5%超)が、証券連携などの条件がある。

- ゆうちょ:金利は0.3%だが、無条件で誰でも利用できる手軽さが魅力。

- 判断:自分や家族が「条件管理」を負担に感じないかで選ぶ。

今回、各行の金利条件と実際の利用者の声を調査していて痛感したのは、「金利0.1%の差」よりも「管理コスト」の方が重要になってきているという現実です。

ネット上では「少しでも高い方へ移すべき」という声も多いですが、一方で「親の口座をネット銀行にしたら、パスワード管理やアプリ操作のサポートで自分が疲弊した」という失敗談も少なくありません。

「自分はネット銀行、親はゆうちょ」というように、「誰が管理するか」に合わせて使い分けるのが、金利上昇期の賢い付き合い方だと感じました。

金利引き上げに関するよくある質問(FAQ)

- Q1: 定期貯金も0.3%以上になりますか?

-

A1: 現時点(2025年12月)では未定ですが、過去の傾向では通常貯金よりも高い金利が設定されることが一般的です。通常貯金が0.3%であれば、定期貯金はそれ以上(0.4%〜など)になる可能性がありますが、正式発表を待ちましょう。

- Q2: 住宅ローンは固定金利に借り換えるべきですか?

-

A2: 一概に「借り換えるべき」とは言えません。固定金利も既に上昇傾向にあり、借り換え手数料もかかります。「今後さらに大幅に金利が上がる」と予測するならメリットが出ますが、FPにシミュレーションを依頼するなどして慎重に判断してください。

- Q3: 2月9日以前に預けたお金はどうなりますか?

-

A3: 手続きは不要です。2月9日時点で口座にある残高全体に対して、自動的に新金利0.3%が適用されます。いちいち引き出して預け直す必要はありません。

- Q4: 利息に税金はかかりますか?

-

A4: はい、かかります。受け取る利息に対して合計20.315%(所得税15%+復興特別所得税0.315%+住民税5%)の税金が源泉徴収されます。通帳に記載されるのは、この税金が引かれた後の金額(手取り額)になります。

- Q5: 「個人向け国債(変動10年)」とどちらがお得ですか?

-

A5: 金利だけで見れば、個人向け国債(変動10年)の方が高い利回り(2025年末時点では1%前後の水準)になる傾向があります。ただし、国債は「発行から1年間は原則として中途換金できない」という制限があります。「いつでも引き出せる流動性」を重視するならゆうちょ、「少しでも増やしたい」なら国債、という使い分けがおすすめです。

- Q6: ATM手数料で増えた利息がなくなりませんか?

-

A6: その可能性はあります。例えば、100万円を年0.3%で預けると税引後の利息は年約2,400円弱ですが、時間外手数料や他行ATM手数料を数回払えば、その一部が簡単に失われてしまいます。「ゆうちょATMの時間内無料」を徹底活用することが、金利上昇の恩恵を無駄にしないコツです。

- Q7: 1,000万円以上預けても安心ですか?(ペイオフ)

-

A7: ゆうちょ銀行の通常貯金は、元本1,000万円までとその利息が預金保険制度(ペイオフ)の保護対象です。1,000万円を超える部分は、万が一破綻した際に保護されない可能性があります。不安な場合は、決済用貯金(利息がつかない代わりに全額保護)を利用するか、複数の金融機関に分散することを検討してください。

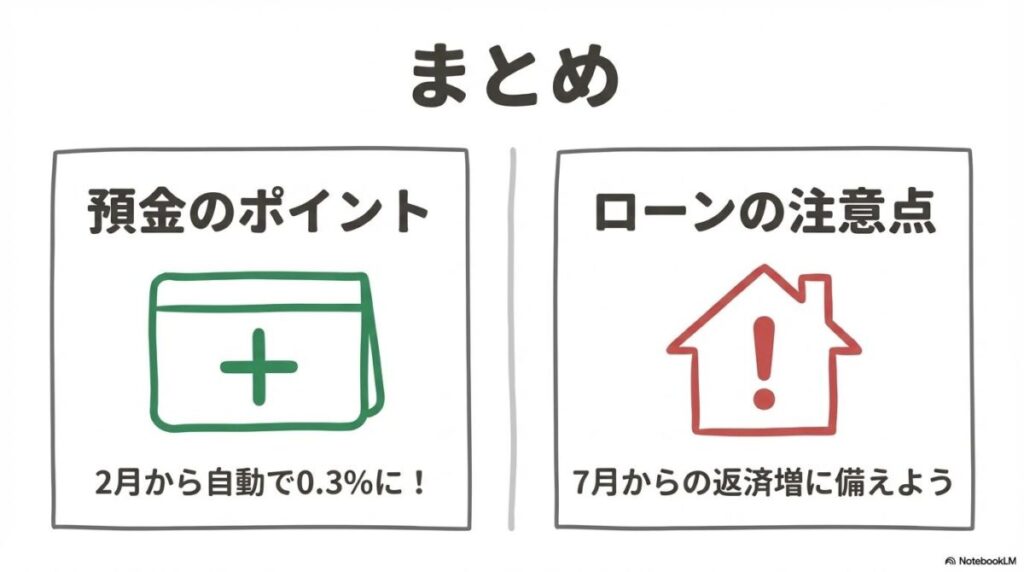

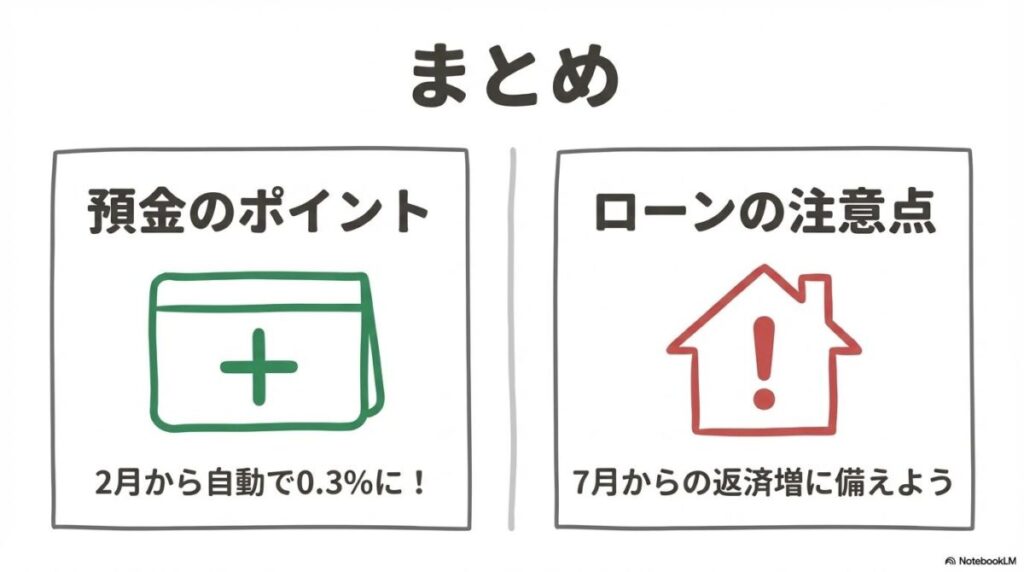

まとめ:家計全体で「金利のある世界」に適応しよう

本記事では、ゆうちょ銀行の金利引き上げと、それに伴う住宅ローンの影響について解説しました。

【総復習】ゆうちょ利上げと対策のポイント

- ゆうちょの変更点

- 2026年2月9日から通常貯金が0.3%へ引き上げ。

- 手続き不要で既存の貯金も対象。

- ネット銀行の複雑な条件が苦手な人にとっては、非常に有力な選択肢。

- 住宅ローンの注意点

- 変動金利は4月に基準改定、7月から返済額(または利息割合)増の可能性が高い。

- 「5ヶ月ルール」のタイムラグがある間に、家計の見直しや繰り上げ返済の検討を。

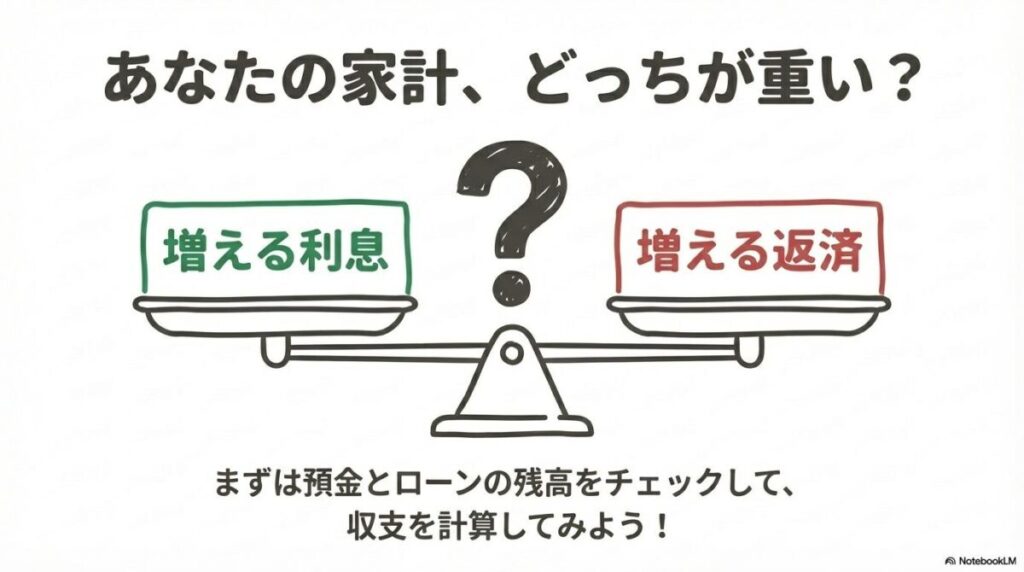

次の一歩:まずは「受取利息」と「返済増額」を比較しよう

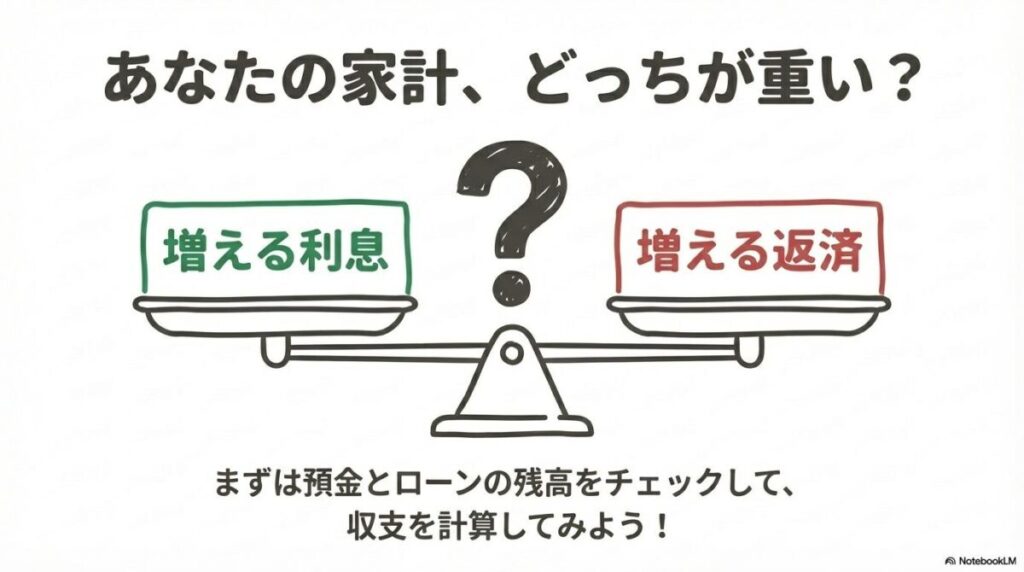

金利上昇は「預金者にはプラス、借入者にはマイナス」の両面があります。

まずは通帳を見てご自身の預金残高とローン残高を確認し、「増える利息」と「増える返済額」を具体的に計算してみてください。

現状を正しく把握することが、金利のある世界で家計を守るための第一歩です。

コメント