「ニデックが『特別注意銘柄』に指定されたけど、これってヤバいの?」

「まさか上場廃止で株が紙切れに…?」

日本を代表する企業、ニデックに突きつけられた「特別注意銘柄」の指定。このニュースに、株主の方はもちろん、多くの市場関係者が大きな不安を感じているのではないでしょうか。

この記事では、そんなあなたのために、ニデックが直面する上場廃止リスクのリアルを、東証の公式ルールや過去の事例に基づき、どこよりも分かりやすく解説します。

「特別注意銘柄」が持つ本当の意味、上場廃止に至る具体的なプロセス、そして最悪の事態を回避するためにニデックがクリアすべき条件まで、この記事を読めばすべてがわかります。不確実な情報に惑わされず、冷静な判断を下すための知識を一緒に確認していきましょう。

この記事でわかること

- 「特別注意銘柄」指定が持つ本当の意味と深刻度

- ニデックが上場廃止になる具体的な条件とプロセス

- 上場廃止になった場合、株主が直面する最悪の事態

- 上場廃止を回避するためにニデックがすべきこと

- 過去の事例から学ぶ、投資家が今取るべき行動

【結論】ニデックに上場廃止リスクはあるのか?

まず、投資家の皆様が最も知りたい結論から申し上げます。ニデックに上場廃止のリスクは存在するのか。その答えと根拠、そして今後のタイムリミットについて解説します。

現時点での結論:上場廃止リスクは「存在する」

現時点での結論として、ニデックの「上場廃止リスクは存在する」と言わざるを得ません。これは単なる憶測ではなく、東京証券取引所(東証)が定めるルールに基づいた客観的な事実です。

2025年10月28日に東証がニデックを「特別注意銘柄」に指定したことが、その直接的な根拠となります(出典: 日本取引所グループ)。

なぜリスクがあると言えるのか?3つの根拠

上場廃止リスクが存在すると言える根拠は、主に以下の3点です。

- 「特別注意銘柄」指定の事実: この指定自体が、上場廃止に向けた「最後通牒」とも言える重い措置です。

- 内部管理体制の重大な不備: 不正会計の背景にあるガバナンス不全が、東証から極めて問題視されています。

- 過去の事例: 近年、特別注意銘柄に指定された企業のうち、半数近くが実際に上場廃止に至っているという厳しい現実があります(出典: Wikipedia)。

ただし、回避の可能性も残されている

一方で、過度に悲観する必要はまだありません。特別注意銘柄の指定は、あくまで「改善を促す」ための措置であり、指定された全ての企業が上場廃止になるわけではないからです。

過去には、厳しい状況からガバナンス改革を成し遂げ、市場の信頼を回復して指定解除された企業も存在します(例:オリンパス)。

今後の運命を分ける「1年」というタイムリミット

今後の運命を左右するのが、「1年」というタイムリミットです。ニデックは原則として、指定から1年以内に内部管理体制の改善を証明し、東証の審査をクリアしなければなりません。

この1年間の取り組みが、上場を維持できるかどうかの分岐点となります。

「特別注意銘柄」とは?上場廃止へのカウントダウンが始まる制度

ここでは、ニデックの上場廃止リスクを理解する上で欠かせない「特別注意銘柄」という制度について、その仕組みと本当の恐ろしさを解説します。

【初心者向け】東証が突きつける「イエローカード」

【用語解説】特別注意銘柄

東京証券取引所が、企業の内部管理体制などに重大な問題があり、改善の必要性が高いと判断した際に指定する制度のことです。投資家への注意喚起と、企業への改善を促す目的があります。

この指定は、サッカーで言えば「イエローカード」に相当します。次に同じような問題を起こせば「レッドカード(=上場廃止)」が待っている、という非常に厳しい警告なのです。

指定されるとどうなる?企業に課される重い義務

特別注意銘柄に指定されると、企業には以下の重い義務が課せられます。

(出典: 日本取引所グループ)

過去の事例:指定された企業の末路(指定解除 vs 上場廃止)

過去の事例を見ると、特別注意銘柄に指定された企業の運命は大きく二つに分かれます。

指定解除(成功事例): オリンパスは、巨額の損失隠し事件で特別注意銘柄に指定されましたが、社外取締役の増員や内部監査体制の強化など、徹底したガバナンス改革を実行し、市場の信頼を回復。見事、指定解除を勝ち取りました(出典: Corporate Legal)。

上場廃止(失敗事例): 東芝は、不正会計問題で指定された後も内部管理体制の不備が改善されず、最終的に経営再建の困難から上場廃止、非公開化の道を選びました。

過去の事例を比較して見えてくるのは、指定解除の鍵が、経営陣の「本気度」と改革の「透明性」にあるという点です。

形式的な改善策ではなく、痛みを伴う改革を断行し、そのプロセスを市場に真摯に説明できるかどうかが、企業の明暗を分けていると言えるでしょう。

【Q&A】監理銘柄・整理銘柄との違いは?

Q: 「監理銘柄」や「整理銘柄」とは何が違うのですか?

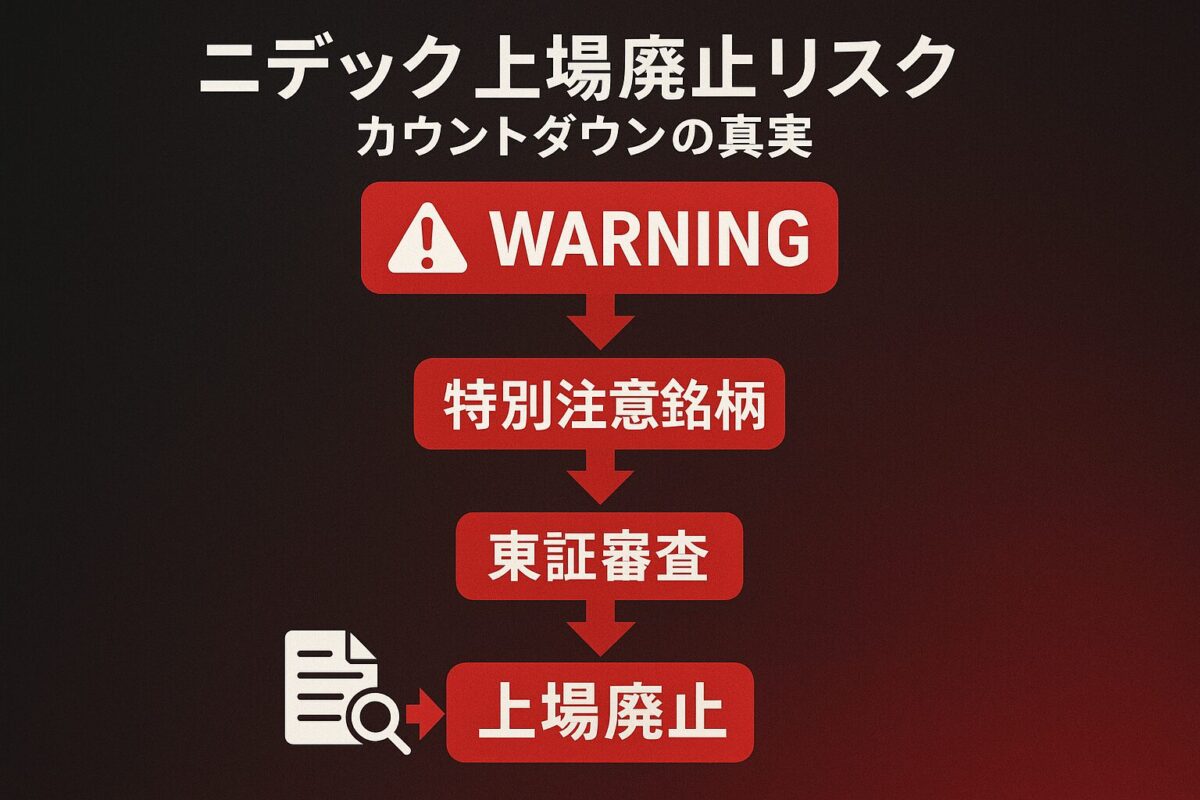

A: これらは上場廃止に向けたプロセスの段階を示すものです。「特別注意銘柄」が改善を促す”イエローカード”であるのに対し、「監理銘柄」は上場廃止の恐れが具体的に生じた状態(審査中)、そして「整理銘柄」は上場廃止が正式に決定し、投資家に最後の売買機会を与える期間(通常1ヶ月)を指します。

つまり、特別注意→監理→整理→上場廃止、という流れが一般的です(出典: SMBC日興証券)。

上場廃止までの全フローと、株主が直面する最悪の事態

もし、ニデックが最悪のシナリオである「上場廃止」に至った場合、株主にはどのような影響が及ぶのでしょうか。ここでは、上場廃止までの具体的な流れと、株主が直面するリスクについて解説します。

上場廃止が決定されるまでの具体的な流れ

- 特別注意銘柄の指定: 内部管理体制の不備などを理由に東証が指定(現在のニデックの位置)。

- 改善期間(原則1年): 企業は改善報告書を提出し、内部管理体制の再構築を行う。

- 東証による審査: 提出された報告書や改善状況を基に、東証が審査。

- 改善が見られない場合: 「監理銘柄(審査中)」に指定される。

- 上場廃止の決定: 審査の結果、改善が不十分と判断されると、上場廃止が決定。「整理銘柄」に指定される。

- 整理ポストでの売買: 約1ヶ月間、最後の売買機会が与えられる。

- 上場廃止: 整理期間終了後、正式に上場廃止となる。

「非公開株式化」であなたの株はどうなる?

上場廃止になると、その企業の株式は証券取引所での売買ができなくなります。これを「非公開株式化」と呼びます。

あなたが証券会社の口座で保有しているニデック株は、取引画面から姿を消し、自由に売買することができなくなります。

資産価値がゼロになる?「流動性の喪失」という本当の恐怖

【用語解説】流動性

株式などの資産を、どれだけ容易に、かつ市場価格に近い価格で現金化できるかを示す度合いのことです。

上場廃止の最も恐ろしい点は、この「流動性」がほぼゼロになることです。

【体験談】過去の上場廃止で個人投資家が経験したこと

SNSなどでは、過去に上場廃止を経験した投資家の悲痛な声が見られます。

「どうしていいかわからず、ただ塩漬けにしていたら上場廃止が決まり、資産のほとんどを失った」

「整理銘柄期間に慌てて売ろうとしたが、売りが殺到して値がつかず、結局大損した」

といった体験談は、上場廃止リスクの現実を物語っています。

なぜ指定された?東証が問題視する「内部管理体制の実効性」

今回、ニデックが特別注意銘柄に指定された直接的な原因は、「内部管理体制の実効性」に重大な疑義が生じたためです。ここでは、その核心である「内部管理体制」の問題について深掘りします。

【初心者向け】「内部管理体制の実効性」とは何か?

【用語解説】内部管理体制の実効性

企業が自らを律し、法令や社内ルールを守り、不正やミスを防ぐための仕組みが、単に存在するだけでなく、実際に現場で「機能している」状態のことです。

具体的には、以下のような要素が含まれます。

(出典: 山口法律事務所)

東証はニデックの「何がダメ」だと判断したのか

東証が特に問題視したのは、ニデックが2023年度以降、3期連続で「財務報告に係る内部統制に重要な不備あり」と自ら開示していたにもかかわらず、それが抜本的に改善されていなかった点です。

不正会計の発覚は、この内部統制が「実効的」に機能していなかったことの何よりの証拠と見なされたのです(出典: 日本経済新聞)。

信頼回復の鍵「改善報告書」に盛り込むべき内容とは

今後、ニデックが信頼を回復し、上場を維持するためには、東証に提出する「改善報告書」の中身が極めて重要になります。この報告書には、単なる精神論ではなく、具体的な改善策を盛り込む必要があります。

(出典: note)

過去の事例を見ると、立派な「改善報告書」を提出しても、それが現場で実行されなければ意味がありません。

東証の審査で最も重視されるのは、計画の美しさよりも「その計画が本当に実行され、持続可能なものか」という実効性の視点です。ニデック経営陣の本気度が問われることになります。

ニデックが上場廃止を回避するための条件と今後の注目点

株主として最も気になるのは、「ニデックは上場廃止を回避できるのか」という点でしょう。ここでは、そのための具体的な条件と、投資家として今後注目すべきポイントを整理します。

条件①:第三者委員会の調査と実効性のある再発防止策

まず大前提となるのが、現在進行中の第三者委員会による調査です。ここで不正の全容が解明され、その調査結果に基づいた実効性のある再発防止策を策定・実行できるかが最初の関門となります。

条件②:経営陣の刷新とガバナンス改革への本気度

不正の温床となった経営体制や組織風土を改革するため、経営陣の刷新を含めた抜本的なガバナンス改革が不可欠です。社外取締役の権限強化や、監査部門の独立性確保など、経営の透明性を高める「本気度」を市場に示す必要があります。

条件③:投資家の信頼を取り戻すための透明な情報開示

一度失った信頼を取り戻すには、徹底して透明な情報開示を続けるしかありません。調査の進捗、改善策の実行状況、そして業績への影響などを、迅速かつ正確に、そして分かりやすく投資家に伝え続ける姿勢が求められます。

【投資家向け】今後1年でウォッチすべきIR情報のポイント

今後1年間、ニデックの株主や投資を検討している方は、以下のIR情報に特に注目してください。

ニデック上場廃止リスクに関するよくある質問(FAQ)

ここまで解説してきた内容について、読者の皆様が抱きがちな疑問をQ&A形式でまとめました。

- QQ1: 今すぐ株を売った方がいいですか?

- A

A1: 投資判断はご自身の責任でお願いしていますが、本記事で解説したリスクと今後の注目点を踏まえ、冷静に判断することが重要です。慌てて売ることが最善とは限りません。

- QQ2: 上場廃止になったら、株は本当に紙切れになるのですか?

- A

A2: 価値がゼロになるリスクは高いですが、MBO(経営陣による買収)などでわずかながら換金できる可能性も残されています。ただし、市場価格より大幅に低くなるのが一般的です。

- QQ3: 改善報告書はいつ提出されますか?

- A

A3: 提出時期は未定ですが、指定から1年という期限があるため、今後数ヶ月以内に何らかの発表があると予想されます。公式IRを注視する必要があります。

- QQ4: オリンパスのように復活する可能性はありますか?

- A

A4: 可能性はゼロではありません。経営陣が本気でガバナンス改革に取り組み、その実効性を東証と投資家に示すことができれば、信頼を回復し指定解除に至る道も残されています。

▼次のステップ:全体像を掴み、投資判断へ

上場廃止のリスクを理解した上で、改めて「問題の全体像」を時系列で確認し、今後の株価シナリオや具体的な投資判断について検討したい方は、以下の総合記事が役立ちます。

→ ニデック不正会計問題の全貌。なぜ株価は暴落し今後はどうなる?

まとめ:ニデックの上場廃止リスクと投資家が心得るべきこと

本記事では、ニデックが直面する上場廃止リスクについて、その背景にある制度や具体的な影響、そして回避への道筋を解説してきました。最後に、この事例から我々投資家が学ぶべき教訓を整理します。

【総復習】上場廃止リスクの現状と回避への道筋

- 現状: ニデックは「特別注意銘柄」に指定されており、1年以内に内部管理体制の改善を証明できなければ、上場廃止となる現実的なリスクがある。

- 回避への道筋: 鍵となるのは「改善報告書」の実効性。経営陣が本気でガバナンス改革を断行し、そのプロセスを透明性高く開示できるかにかかっている。

- 過去の事例: オリンパスのように改革に成功し復活した例もあれば、東芝のように改善できず上場廃止に至った例もある。

企業統治の欠如が投資家資産に与える直接的影響

今回の事例は、企業のガバナンス、つまり「企業統治」の欠如が、いかに株主の資産に直接的なダメージを与えるかを明確に示しています。

上場廃止は、株価下落とは比較にならないほどの資産価値の毀損(流動性の喪失)をもたらす最悪のシナリオの一つです。

「まさか」に備える、個人投資家のリスク管理術

「日本を代表する大企業だから大丈夫」という思い込みは、もはや通用しません。私たち個人投資家は、「まさか」の事態に備え、以下のようなリスク管理を常に意識する必要があります。

このニデックの事例を教訓とし、より賢明な投資家としての一歩を踏み出しましょう。

コメント