サンリオの業績は絶好調だし、悪いニュースも出ていない。なのになぜ毎日毎日、株価が下がり続けるの?何か裏で悪いことが起きてるんじゃないかと不安で…。

その不安、よくわかります。でも実は「サンリオの株価がなぜ下がるのか」という答えは、決算書ではなく「市場の需給カレンダー」の中に隠されていることが多いんですよ。

応援している企業の株価が、理由も見当たらないのに下がり続けるのは精神的にキツいですよね。実は「サンリオの株価がなぜ下がるのか」という問いの答えは、多くの場合、目に見えるニュースではなく、プロの世界で行われている「ポジション調整」や「制度上の売買」に由来します。

この記事でわかること

- ニュースがないのに下がる「3つの需給要因」

- 権利落ち日の翌日に株価が急落するからくり

- 発行株の16%超?機関投資家の空売りが上値を抑える構造

- ポップマート等の競合失速がサンリオに与える連想売りの影響

- 下落局面を「買い場」に変える積立投資(ドルコスト平均法)の活用術

ニュースがないのにサンリオ株価はなぜ下がる?見えない要因の正体とは

会社の調子は良さそうなのに、なぜか株価だけが毎日元気がありません。何か見落としている悪材料があるんでしょうか?

特定のニュースがない時の下げは、多くの場合「需給(売りたい人と買いたい人のバランス)」の問題だと言われています。ビジネスの中身とは別の理由で動いているんですね。

大きな悪材料がないのに株価が下がるのは、株式市場という巨大なシステムの「歯車」が動いているためです。

業績絶好調でも「売らざるを得ない人」がいる理由

サンリオのように時価総額が大きく、多くのファンドに組み入れられている銘柄には、業績とは無関係に株を「売らなければならない」投資家が存在します。

例えば、ファンドへの解約が増えて現金を確保する必要があったり、ポートフォリオ内の比率が上がりすぎてリバランス(調整)が必要になったりするケースです。これらは「サンリオの株価がなぜ下がるのか」という疑問に対する、外部からは見えにくい構造的な答えの一つと言えます。

機関投資家がサンリオ株をショート(空売り)対象に選ぶ背景

専門家の分析によると、サンリオは「インバウンド・IPバブル」で個人の買いが過熱した局面で、多くのヘッジファンドから「ショート(空売り)対象」として狙われやすい傾向があります。

発行株数に対する機関投資家の空売り残高は、一時期約16.2%(4,158万株)にまで達しており、これは日本株の中でも異例の規模です(出典: GananFinance)。

「理由なき下落」に対する投資家の疑心暗鬼と心理的影響

明確な理由がない下落が続くと、個人投資家は「何かインサイダー的な悪い情報が漏れているのでは?」と疑心暗鬼に陥りやすくなります。この心理的不安がさらなる「狼狽売り」を呼び、下落を加速させてしまうという側面もあります(出典: Yahoo!知恵袋)。

個人が一生懸命「推し株」を買っている裏側で、プロによる大規模な売りポジションが、結果として上値を重くする要因となっています。サンリオ株の戦場は、私たちが想像する以上にハードでシビアな世界なんですね。

【見えない下落要因のまとめ】

- 機械的な売り: 投資信託の解約やリバランスなど、業績不問の売りが存在する。

- 機関のショート: 発行株の16%に達する空売りが、上値を押さえる重石になっている。

- パニック連鎖: 理由がわからないことへの恐怖が、個人の投げ売りを誘発する。

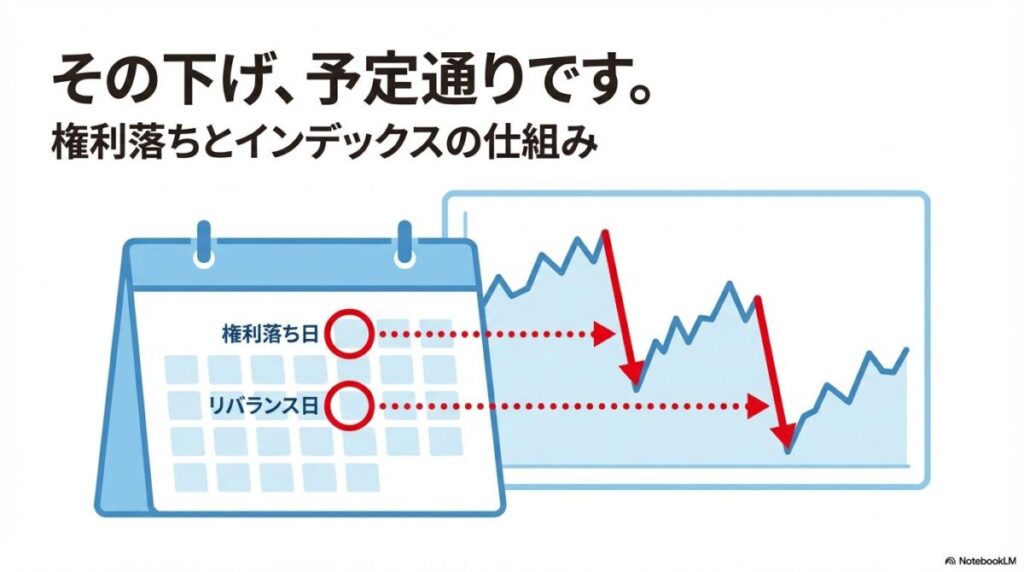

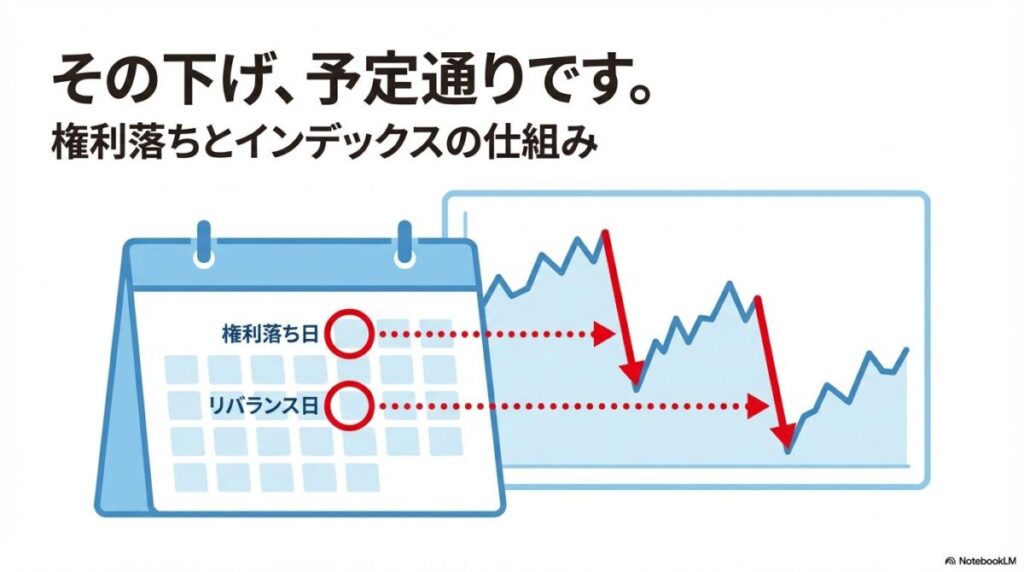

優待・配当の「権利落ち」でサンリオ株価が下がる仕組みと回避策

キティちゃんの優待が欲しくて買ったんですが、権利をもらった次の日に株価がガクッと下がってショックです。これって普通なんですか?

それは「権利落ち」という株式市場のルールによるものですね。実はサンリオ投資家が必ず通る道なんですよ。

多くの個人投資家がサンリオ株を買う動機となる「株主優待」。しかし、その権利を手に入れた直後に試練が訪れます。

権利確定日(2月末・8月末)の翌日に起きる「理論的な下落」

配当金や株主優待を受け取る権利が確定した翌営業日(権利落ち日)には、理論上、配当や優待の価値分だけ株価が下がることになります。これは、権利を得た投資家がその分「得」をしたとみなされ、市場が価格を調整するためです(出典: 株探)。

優待狙いの短期筋による「権利取り後の即売り」圧力

特にサンリオのような魅力的な優待がある銘柄では、優待権利だけを目的とした短期投資家が多く集まります。彼らは権利が確定した瞬間に株を売却するため、権利落ち日には「制度上の価格低下」以上に売り圧力が強まり、大幅な下落を招く傾向があります。

「優待分以上に損をした」と感じる初心者の失敗パターン

初心者が陥りやすいのが、権利落ちによる下落を見て「優待分以上に損をしてしまった!」と慌てて成行で売ってしまうパターンです(出典: 5ch)。

しかし、過去のデータでは数日〜数週間で株価が戻るケースも多く、周期的な下げだと理解していれば冷静に対処できたはずです。

【用語解説】権利落ち

配当や優待を得るための権利確定日の翌日に、その価値分だけ株価が調整されて下がる現象のことです。

【権利落ちのポイントまとめ】

- カレンダーの把握: 2月末・8月末の前後には、業績に関係なく価格が大きく動く。

- 短期売りの集中: 優待目的の層による一斉売却が、下げを加速させる。

- 冷静なホールド: 一時的な調整であることを理解し、パニック売りを避けることが重要。

「インデックス・リバランス」がサンリオ株価を下げる要因と需給の罠

ニュースで「リバランスによる売り」という言葉を聞きました。サンリオの業績とは関係ないんですか?

全く関係ありません! 指数の構成が変わることで、主に、指数の構成変更に伴う機械的な売りが影響していると考えられます。。

サンリオが「人気銘柄」であるがゆえに避けられない、インデックスファンドによる機械的な売買の影響を解説します。

日経平均やMSCIの銘柄入替日に何が起きているのか?

サンリオはTOPIXなどの株価指数に採用されており、MSCIなど海外指数の組み入れ動向も需給に影響し得ます。

これらの指数は定期的に構成銘柄や比率を見直しており、これを「リバランス」と呼びます。リバランスが行われる日、その指数に連動する運用をしている世界中の巨大なファンドが、決められたルールに従って一斉に売買を行います(出典: 大和アセットマネジメント)。

業績とは無関係に発生する「機械的な大口の売り」

例えば、サンリオの株価が急騰して指数のウエイト(比率)が上がりすぎた場合、ルール通りに比率を戻すために「大量の売り」が発生します。この時、企業の業績がどんなに良くても関係ありません。機械的な注文が板を埋め尽くし、株価を下押しするのです(出典: 株探)。

出来高が急増しても株価が伸びない時のチェックポイント

リバランスの日には、通常では考えられないほどの巨大な「出来高(売買された量)」が発生します。出来高が急増しているのに株価が下がっている、あるいは上値が重い場合、それは機関投資家による「インデックス絡みの売り」が降ってきているサインかもしれません。

リバランスによる下げを「企業の終わりの始まり」と勘違いして損切りしてしまうのは、非常にもったいないことです。

業績という「中身」と、需給という「器」の話を切り分けて考える。この視点があるだけで、無駄な損失を大幅に減らすことができるはずです。

【インデックス需給のまとめ】

- イベントの周期性: 四半期末や指数の定期入替時期に売りが出やすい。

- 機械的な売買: 運用ルールの維持が目的であり、企業の良し悪しは関係ない。

- 大口のインパクト: 個人投資家の買いを遥かに上回る売り圧力がかかることがある。

円高局面でサンリオ株価はなぜ下がる?ロイヤリティ収入とビジネスモデルの罠

キャラクターの会社なのに、どうして円高になると株価が下がる傾向があるんですか? 海外のキティちゃんが人気なら、むしろ喜ばしいことのような気がしますが。

実は、海外で稼げば稼ぐほど「円高」がダメージになる、というグローバル企業特有の悩みがあるんですよ。

キャラクター企業であっても、サンリオの収益の柱はグローバルな「ライセンス料」です。

ロイヤリティ収入が売上の50%超!為替に敏感なビジネスモデル

サンリオの直近の決算(2026年3月期1Q)を見ると、ロイヤリティ収入が218億円に達し、全売上高の約50.6%を占める主力収益源となっています。このロイヤリティの多くは海外(ドルや人民元など)で発生しているため、為替の影響をダイレクトに受ける構造になっています。

1円の円高で利益が数億円削られる「為替感応度」の罠

サンリオは、1円の円高が進むだけで営業利益が数億円から最大7億円規模で減少すると推計される「高い為替感応度」を持っています(出典: J.P. Morgan)。

海外で同じだけ稼いでいても、日本円に換算した瞬間に利益が目減りしてしまうため、円高ニュースはサンリオ株にとって直接的な売り材料になりやすいのです。

海外投資家による「日本株全体のリスクオフ」に伴う連れ安

円高が進行する局面では、海外投資家が「日本株全体のリスクを避ける(リスクオフ)」動きを強めます。サンリオのようなグローバルに展開する人気銘柄は、その流動性の高さゆえに真っ先に「売却リスト」に入れられ、連れ安してしまうことが少なくありません(出典: moomoo)。

【用語解説】ロイヤリティ収入

キャラクターなどの著作権を他社に貸し出し、その使用料として受け取る収入のことです。サンリオにとっては、最も利益率が高い重要な収益源です。

【為替とビジネスモデルのポイントまとめ】

- 外貨での稼ぎ: 売上の半分以上がロイヤリティであり、その多くが外貨建て。

- 換算リスク: 1円の円高が、数億円という巨額の利益蒸発に繋がる。

- 連動性: マクロ経済の円高トレンドが、個別企業の努力に関わらず株価を押し下げる。

権利確定日後のサンリオ株価下落サイクルと需給パターンの正体

サンリオ株って、いつも同じような時期に下がっている気がします。もしかして、決まったリズムがあるんですか?

鋭いですね! 人気株には、投資家の行動パターンが生み出す「下げのサイクル」が確かに存在するんですよ。

サンリオ株には、特定の時期に下げやすいという周期的なパターン(アノマリー)が存在します。

過去のデータから読み解く「権利落ち後1ヶ月」の株価傾向

多くの個人投資家が権利取り後に売却するため、権利落ちから約1カ月間は需給が悪化し、株価が軟調に推移しやすいという傾向が見られます。この時期は「サンリオの株価がなぜ下がるのか」と悩む声が最も多くなるタイミングでもあります。

戻り売りが待ち構える「しこり」が解消されるまでの期間

【用語解説】需給のしこり

高値で買った投資家が含み損を抱えたまま、株価が戻った時に「やれやれ」と売りに出すため、上値が重くなる状態のことです。

急落時に高値で掴んでしまった投資家たちの「戻り売り」が解消されるには、一定の月日が必要です。統計的には、サンリオの調整期間は平均して約66日(約2カ月)程度かかることが多く、この「しこり」が整理されるまでは、良いニュースが出ても上値が重い展開が続きます。

不祥事ニュース(ロイヤリティ不信)から急反発に至るまでの軌跡

2023年にはロイヤリティ収入の会計処理に関する不正会計が発覚し、その報道を受けて株価が急落したものの、その後の特別調査委員会報告書公表や説明を経て、株価は急反発する場面も見られました(出典: 東洋経済オンライン、特別調査委員会報告関連)。

「悪材料での急落→需給の整理→実力による反発」というパターンを知っておくことは、下落局面での立ち回りを有利にします。

「権利落ち後に売る」という行為は、理論的には合理的ですが、全員が同じことを考えればそこが「底」になります。

過去の不祥事急落後のストップ高を見てもわかる通り、需給の歪みによる下げは、中身(業績)が伴っていれば必ず修正される。このサイクルを冷静に見守る胆力が、長期投資家には求められますね。

【需給パターンのまとめ】

- 1カ月の壁: 権利落ち後しばらくは、短期筋の整理売りに耐える時期。

- 66日の目安: 統計上の平均調整期間を知り、焦って売るのを防ぐ。

- 反発のサイン: 需給が整理され、再び業績に注目が集まると急激な戻りが期待できる。

空売り・信用倍率から読み解く!サンリオ株価が下がりやすい状況の理由

ニュースを見ても理由がわからないのに、どうしてこんなに株価が押さえつけられているんでしょうか。

それは、目に見えない「空売り」という巨大な壁が立ちはだかっているからかもしれません。

目に見える「ニュース」よりも、目に見えない「需給の数字」の方が株価を雄弁に語ることがあります。

発行株の16%に達する「巨大な空売り残高」の圧迫感

2025年末のデータでは、機関投資家による空売りの合計が発行済株式数の約16.2%に達していました(出典: GananFinance)。

これだけの規模の売りポジションが維持されているということは、株価が上がろうとしても、利益確定やリスク回避の「買い戻し」を上回る売り圧力が常に降ってくることを意味します。

「個人の信用買い vs 機関の空売り」というパワーゲーム

サンリオ株の需給構造は、「個人の信用買い(数%)」vs「機関の空売り(16%超)」という極端な構図になることがあります。

個人投資家が押し目買いで支えようとする一方で、ヘッジファンドがロング・ショート戦略の「売り銘柄」としてサンリオを選定し、力づくで上値を叩く。このパワーゲームが、理由なき下落の正体であることも多いのです。

ポップマート等、競合他社の失速が招く連想売りの恐怖

さらに外部要因として、中国のポップマート社の「フィギュアバブル崩壊」がサンリオ株への冷水となりました。投資家が「可愛いIPへの投資熱」が冷めたと判断し、高PERだったサンリオのバリュエーション調整(プレミアムの縮小)を急いだため、双方ともピーク比で半値程度まで下落するという連動性が見られました(出典: Yahoo!ニュース)。

【用語解説】信用倍率・空売り比率

信用取引での「買い」と「売り」の比率のことです。売りが多いと将来の買い要因になりますが、現状のように巨大な空売りが「蓋」をしている間は、上昇を阻む壁となります。

【空売りのポイントまとめ】

- 16%の衝撃: 日本株でも異例の空売り規模が、株価の重石になっている。

- 機関の戦略: 好業績でも「割高」と判断されれば、プロは容赦なく売ってくる。

- セクター連動: 中国などの競合企業の失速が、サンリオの成長期待を剥ぎ取ることがある。

サンリオ株価が特定の時期に「なぜ下がる」のか?月別傾向と投資家心理

サンリオ株って、2月とか8月のあと、いつも弱くないですか?

その通りです。イベントが終わった後の「お祭り終了感」が、株価を冷え込ませるんですね。

投資家のセンチメントや季節的な要因が、サンリオ特有の下落リズムを作っています。

2月・8月のイベント後に冷え込む投資家心理

権利確定月である2月と8月は、株主優待への期待で株価が盛り上がります。しかし、その「イベント」が終わると、短期的な目的を達成した投資家たちが一斉に持ち株を手放します。この心理的な切り替えが、特定の月における「サンリオの株価がなぜ下がるのか」という現象の大きな要因です。

戻り局面で「蓋」をするヘッジファンドのショート戦略

株価が少し戻り始めると、空売りを仕掛けていたヘッジファンドがさらに売りを被せ、利益を確定させようとする個人の「やれやれ売り」を誘発します。これにより、上昇トレンドへの転換が何度も阻止され、ダラダラとした下げが長引くことになります。

掲示板での「機関のおもちゃ」説が出る時の需給の実態

SNSや掲示板で「機関におもちゃにされている」という言葉が溢れる時は、まさにこの機関の売りと個人の投げ売りがぶつかり合っている極限状態です。

しかし、この「絶望」が極まった時こそ、需給が整理される最後の局面であることも少なくありません。

「市場のオモチャになっとるから素人には怖い」という掲示板の書き込みを見て、ある意味で本質を突いていると感じました。プロの巨大な資金が、個人の感情を逆撫でするように動く。

でも、その動きはあくまで「短期的な波」にすぎません。その波の下にある「業績」という海底が揺らいでいないか、それを見極めるのが私たちの仕事です。

【投資家心理のまとめ】

- イベント後の冷え込み: 権利取り完了後の「目的喪失」が売りを呼ぶ。

- やれやれ売りの誘発: 機関の売りが、個人の「早く逃げたい」心理を突く。

- 絶望のピーク: 掲示板の阿鼻叫喚は、需給整理が最終段階にあるサインの可能性。

サンリオ株価が下がる時期を乗り切る!積立投資の戦略とメリット

毎日株価が下がるのを見ていると、もう怖くて売ってしまいたくなります。どうすればいいんでしょうか?

それなら、いっそのこと「下がれば下がるほど嬉しい」と思えるような、魔法の買い方を試してみませんか?

下げ相場を「苦しみ」ではなく「チャンス」に変える有効な方法の一つは、時間の分散です。

下落局面で「積立」を停止してはいけないこれだけの理由

多くの人が評価損を見て「これ以上損をしたくない」と積立を止めてしまいます。しかし、これは長期投資において最大の失敗です(出典: Yahoo!知恵袋)。

下落局面こそ、同じ金額で「より多くの株」を買えるボーナスタイム。ここで止めてしまうと、将来の反発時に得られる利益を自ら捨ててしまうことになります。

ドルコスト平均法がサンリオのような高ボラ株に効く訳

【用語解説】ドルコスト平均法(積立投資)

価格に関係なく、毎月一定額を買い続ける手法です。高いときには少なく、安いときには多く買うことになり、平均取得単価を自動的に下げることができます。

サンリオのように乱高下が激しい銘柄こそ、ドルコスト平均法が真価を発揮します。暴落局面で淡々と買い増すことで、取得単価が下がり、わずかな反発でも利益が出やすい体質を作れるからです。

評価損30%でも「10年待つ」と決めた継続派のマインドセット

成功している長期投資家は、「右肩上がりのチャートを信じているから、途中の30〜40%の下げはノイズにすぎない」と考えます(出典: Yahoo!知恵袋)。

「今日売って明日の利益を狙う」のではなく、「10年後のキティちゃんの活躍に賭ける」という時間軸の転換が、精神的な安定をもたらします。

【積立投資の戦略まとめ】

- 継続の力: 下落時こそ購入株数を増やす絶好の機会と捉える。

- 価格の平準化: 買うタイミングを分散し、高値掴みのリスクを消し去る。

- 時間軸の固定: 「10年持つ」というゴールを決め、目先の株価を無視する。

株価が下がる局面で確認すべきサンリオの長期経営戦略の重要性

需給だのサイクルだの言われても、やっぱり不安です。最後に何を信じればいいですか?

最後はやっぱり「サンリオが世界で愛され続け、稼ぎ続けられるか」という本質に戻りましょう。

短期的な需給のノイズに惑わされず、企業の「背骨」を見ることが大切です。

海外事業の「貢献利益」が伸びているかを確認する手順

サンリオの決算資料では、海外事業の「貢献利益」が独自指標として開示されています(出典: サンリオIR)。

株価が下がっていても、この数字が右肩上がりであれば、世界でのIPブランド力は健在です。目先の株価よりも、この「稼ぐ力の成長」を信じるべきです。

IP(知的財産)の世代交代と多角化が進んでいるかのチェック

ハローキティだけに依存せず、シナモロールやクロミといった「次世代IP」が育っているか。また、映画やゲーム、デジタルコンテンツへの多角化が順調か。これらが進んでいる限り、サンリオの「グローバルIPプラットフォーム」としての価値は損なわれていません。

経営陣が発信する「自社株買い」などの株主還元姿勢

会社側が「今の株価は安すぎる」と判断した際、自社株買いなどの還元策を発表することがあります(出典: 日本経済新聞)。

これは、最強の「下値支え」のメッセージです。経営陣が株価をどう見ているか、その姿勢をIRから読み解くことが、投資家の自信に繋がります。

【長期戦略のチェックポイントまとめ】

- 稼ぐ力: 海外での利益成長が止まっていないか、決算書で確認する。

- IPの若さ: 新しいファンを掴み続けられているか、コラボやSNSをチェック。

- 会社の意志: 自社株買いなど、株主を意識したアクションがあるかを見届ける。

筆者より:この記事をまとめながら感じたこと

サンリオ株を調べていて強く感じたのは、「可愛い」というイメージとは裏腹に、その需給構造は非常に「タフでシビア」であるということです。

機関投資家が16%もの空売りを仕掛けているという事実は、それだけこの株がプロにとって「利益を狙いやすい注目銘柄」である証でもあります。個人投資家がその波に飲み込まれないためには、目先の上げ下げに一喜一憂しない「鈍感力」が必要なのかもしれません。

サンリオ株価がなぜ下がるのか?重要ポイント総復習(まとめ)

- 「理由なき下落」の正体(需給要因)

- 権利落ち: 配当や優待の権利取り後に、短期筋が一斉に売るための周期的な下げ。

- 巨大な空売り: 機関投資家が発行株の約16%もの空売りを構築し、上値を抑えている。

- インデックス需給: 指数のリバランス日に、ファンドによる機械的な大口売買が発生する。

- ビジネスモデルに潜む下落リスク

- 海外ロイヤリティ収入が過半数を占めるため、円高局面では利益が目減り(為替感応度)する。

- ポップマート等の競合他社の失速が、IPセクター全体の成長期待を冷やすことがある。

- 長期投資家が取るべき防御策と戦略

- 短期の需給要因による下落は「成長ストーリー」が壊れていない限り、絶好の買い場になる可能性がある。

- 積立投資(ドルコスト平均法)を継続することで、下落局面でも平均取得単価を下げ、心理的負担を平準化できる。

- 掲示板の陰謀論に惑わされず、IR資料から海外売上の伸びや自社株買いの動向を自ら確認し、事実に基づいた判断を行う。

本記事は、サンリオ(8136)の株価変動要因に関する情報提供のみを目的としており、特定の金融商品の売買、または投資行動を推奨・勧誘するものではありません。

記事内で解説している株価データ、市場コンセンサス、為替感応度等の数値は、執筆時点(または引用元の発表時点)の情報に基づいています。市場環境の変化により、最新の状況とは異なる場合があります。

投資に関する最終的な決定は、ご自身の判断と責任において行ってください。本記事の内容に基づいて生じたいかなる損害についても、著者は一切の責任を負いかねます。

コメント