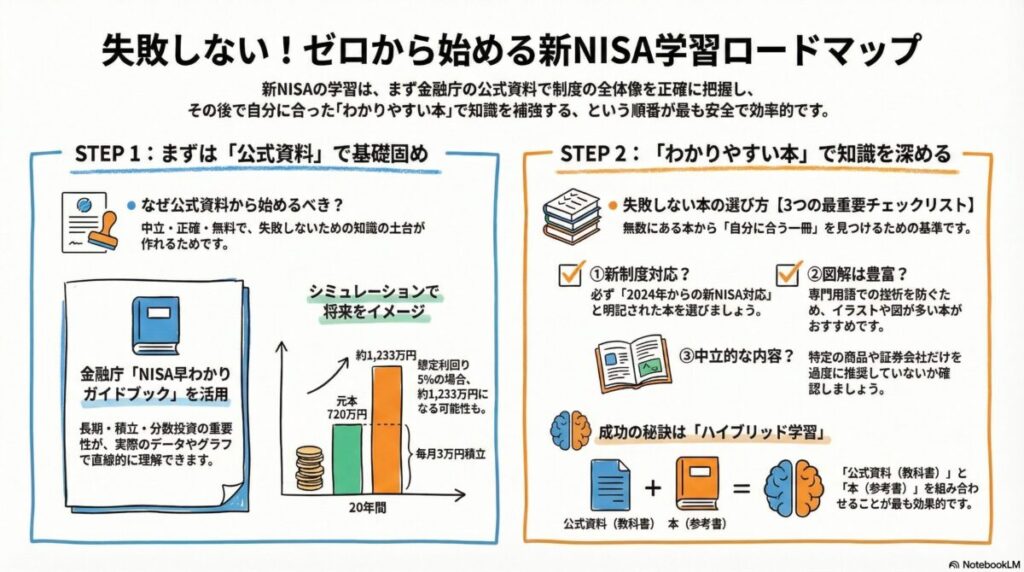

忙しい方はここだけ!この記事の要約図解

新NISAの勉強を始めたいけど、本がたくさんありすぎて選べない…。専門用語も難しくて挫折しそう…

そのお悩み、とてもよくわかります。世の中には情報が溢れていて、何が本当に信頼できるのか見極めるのは大変ですよね。特に、大切なお金に関わることであればなおさらです。

この記事では、数ある情報の中から「まずこれだけは押さえるべき」という信頼の軸と、あなたに合った新NISAのわかりやすい本を見つけるための具体的な方法を解説します。

この記事の情報の多くは、金融庁やJ-FLEC(金融経済教育推進機構)といった公的機関のデータに基づいています。遠回りに見えるかもしれませんが、最初に信頼できる情報源を知ることが、結果的に資産形成で失敗しないための一番の近道になると考えられます。

この記事でわかること

- なぜ勉強のスタートが「金融庁の資料」だと失敗しないのか

- 自分の知識レベルを客観的に知る「金融リテラシー・マップ」の使い方

- 投資のプロも使う「現代ポートフォリオ理論」のやさしい理解

- 膨大な入門書から「本当にわかりやすい本」を見抜く7つの基準

- 本の知識を「じぶんの資産」に変えるための具体的な第一歩

- SNSの「専門用語で挫折した」というリアルな失敗談と対策

- 【無料】公的機関が配布する信頼性MAXの学習資料まとめ

新NISAの勉強、なぜ「わかりやすい本」より先に「金融庁パンフレット」から始めるべきなのか?

いきなり本屋に行って、売れている本を買うんじゃダメなんですか?

もちろん、それも一つの方法です。ただ、その前に一度「公式情報」に目を通しておくと、その本が本当に信頼できるか、自分にとって有益かを見抜く力が身につくんですよ。

新NISAの学習を始める際、多くの人がまず手に取りがちなのが市販の書籍やネット記事です。しかし、より安全で確実な一歩を踏み出すためには、まず金融庁が公開しているパンフレットなどの公式情報から始めることが推奨されています。

まずは公式情報にあたるべき3つの理由

理由1:特定の金融商品を推奨しない「絶対的な中立性」

金融庁やJ-FLEC(金融経済教育推進機構)が提供する資料は、特定の金融機関や商品を宣伝する目的で作られていません。その目的はあくまで「実践的な金融経済知識の普及啓発」にあり、極めて中立性が高いと言えます (出典: J-FLEC)。

市販の書籍やWebサイトの中には、特定の証券会社や投資信託への送客を目的としたものも少なくありません。その点、公的資料は利害関係を気にせず、制度の仕組みそのものを正確に理解するための最適な教材です。

理由2:制度の基本ルールを網羅した「情報の正確性」

公的資料は、NISA制度の根拠となる法令や税制改正大綱、最新の統計データなどに基づいて作成されており、情報の信頼性が非常に高いのが特徴です。

非課税枠のルール、対象商品の条件、ロールオーバーの廃止など、新NISAの複雑な制度を誤解なく理解するためには、まず大本である公式情報で基本を固めることが重要と考えられます。

理由3:すべて無料でダウンロードできる「コスト効率性」

金融庁がウェブサイトで公開している「NISA早わかりガイドブック」をはじめとする各種パンフレットやスライド資料は、すべて無料でダウンロードできます (出典: 金融庁)。

何冊も本を買う前に、まずはこれらの無料資料で基礎知識を身につけることで、コストをかけずに学習をスタートできるのは大きなメリットです。

SNSやブログの情報を鵜呑みにするリスク

一方で、手軽なSNSやブログの情報だけを頼りに投資判断をすることには、大きなリスクが伴います。

【体験談】有名投資本を鵜呑みにして失敗

- ベストセラー本を信じて特定商品をNISAで購入した個人投資家

- 人気投資本でおすすめされていた海外高配当株ETFを「みんなが良いと言うから」と深く考えずに購入。しかし、実際の為替や株価の変動に精神的に耐えられず、含み損の状態で売却してしまった。後で本を読み返すと「自分のリスク許容度に合わないなら真似しないこと」と書いてあり、鵜呑みにしたことを後悔した。

このように、他人の成功事例が必ずしも自分に当てはまるとは限りません。公式情報で基本を学び、自分自身の判断軸を持つことが、こうした失敗を避けるための第一歩となります。

今回、様々な失敗事例を調査して痛感したのは、「誰かが言っていたから」という理由だけで大切なお金を投じてしまうことの危うさです。

一見、遠回りに見えても、まず制度の公式ルールを自分で確認する一手間が、結果的に大きな損失を防ぐ最良のリスク管理になると言えるでしょう。

【このセクションのポイント】

- 新NISAの勉強は、中立で正確な「金融庁の公式資料」から始めるのが安全。

- 公式資料は無料でダウンロードでき、コストをかけずに基礎を固められる。

- SNSやブログの情報を鵜呑みにせず、自分自身の判断軸を持つことが失敗を避ける鍵。

あなたの知識レベルは?J-FLECの「金融リテラシー・マップ」で現在地を知ろう

自分に何が足りないのか、客観的にわからないんですよね…。

そんな時に役立つのが、国が作っている「金融リテラシー・マップ」なんです。これはまさに、金融学習における自分の現在地と目的地を示してくれる地図のようなものですよ。

「何から勉強すればいいかわからない」という状態を脱するためには、まず自分の知識レベルを客観的に把握することが有効です。そのための強力なツールが、J-FLEC(金融経済教育推進機構)が公開している「金融リテラシー・マップ」です。

金融リテラシー・マップとは?国が示す「学習の地図」

「金融リテラシー・マップ」とは、国民が生活の中で最低限身に付けておくべき金融知識や判断力を、年齢層ごと・分野ごとに整理した一覧表のことです。

家計管理からローンの知識、資産形成まで、どのライフステージで何を理解しておくべきかを示す「学習の道しるべ」のような役割を持っています (出典: 金融広報中央委員会)。

一般社会人に求められる金融知識レベルとは

このマップによれば、例えば「一般社会人」に求められる金融リテラシーとして、以下のような項目が挙げられています。

【金融リテラシー・マップ:一般社会人レベル(抜粋)】

- 家計管理: ライフプランの明確化と、それに向けた家計管理の実践。

- 生活設計: 住宅ローンや保険について、基本的な仕組みを理解し、主体的に選択できる。

- 金融知識:

- 預金、株式、債券、投資信託などの基本的な金融商品のリスク・リターンの違いを理解する。

- 自己責任で金融商品を選択する必要があることを理解する。

- リスク管理の方法や、長期的な資産形成の重要性を理解する。

- 外部の知見: 相談相手やアドバイスを求められる、適切で中立的な機関や専門家を把握している。

(出典: J-FLEC)

マップ活用法:自分の「分からないこと」を可視化する

このマップと自分の知識を照らし合わせることで、「自分はローンの知識が弱いな」「資産形成の長期的な視点が欠けていたな」といった、学習すべき点が具体的に見えてきます。

新NISAの勉強を始める前に、一度このマップに目を通し、自分の「現在地」を確認してみてはいかがでしょうか。

この金融リテラシー・マップは、学校の先生や金融機関の研修担当者も参考にするような、いわば金融教育の「指導要領」です。これを個人の学習に活用することで、専門家が考える「重要なポイント」からズレることなく、効率的に知識を習得できると考えられます。

【このセクションのポイント】

- 「金融リテラシー・マップ」は、国が示す金融知識の学習地図。

- マップを使うことで、自分に足りない知識を客観的に把握できる。

- 新NISAの勉強前にマップを確認すると、学習の抜け漏れを防ぎやすい。

なぜ分散投資が重要?新NISAで活かすべき「現代ポートフォリオ理論」のキホン

「長期・積立・分散」ってよく聞くけど、なんで「分散」すると良いんですか?

それは「卵を一つのカゴに盛るな」という格言に集約されます。ノーベル賞を受賞した経済理論でも、その有効性が示されているんですよ。

新NISAの解説で必ずと言っていいほど登場する「分散投資」。なぜこれが重要と言われるのか、その理論的な背景を知っておくと、書籍やパンフレットの理解度が格段に深まります。ここでは、その根拠となる「現代ポートフォリオ理論」の基本を簡単に解説します。

MPTをサクッと解説:卵を一つのカゴに盛らないワケ

現代ポートフォリオ理論(Modern Portfolio Theory, MPT)とは、「資産を複数組み合わせたポートフォリオ全体で考えることで、リスクを抑えつつリターンを最大化することを目指す」という考え方です。この理論により、分散投資の重要性に理論的な裏付けが与えられました (出典: WealthNavi)。

【用語解説】現代ポートフォリオ理論

ノーベル経済学賞を受けたハリー・マーコウィッツらにより提唱された、複数の資産を組み合わせて投資することで、同じ期待リターンでも全体のリスクを小さくできるとする投資理論。投資信託や年金運用の基本的な考え方となっています。

簡単に言うと、値動きの異なる資産(例えば、株式と債券)を組み合わせることで、片方が下がってももう片方がカバーしてくれる効果が期待でき、全体の値動きがマイルドになる、ということです。

「長期・積立・分散」が新NISAの基本と言われる理論的背景

金融庁が新NISAの基本方針として「長期・積立・分散」を掲げているのは、この現代ポートフォリオ理論の考え方に基づいていると言えます。

- 長期: 運用期間を長く取ることで、一時的な価格変動の影響を小さくする。

- 積立: 購入時期をずらす(時間分散)ことで、高値掴みのリスクを避ける。

- 分散: 値動きの異なる複数の資産(資産分散)や国・地域(地域分散)に分けることで、特定のリスクが直撃するのを防ぐ。

これらの組み合わせによって、安定的な資産形成を目指すのが、国が推奨する新NISAの基本的な活用法です (出典: 金融庁)。

【批判的視点】現代ポートフォリオ理論の限界と注意点

一方で、この理論は万能ではありません。現代ポートフォリオ理論は、「投資家は常に合理的である」「市場は常に効率的である」といった、いくつかの仮定の上に成り立っています。

しかし、実際の市場では、バブルや金融危機のように、理論上の想定を超える価格変動が起こることがあります。そのため、専門家の中には「理論を過信せず、現実の市場の歪みも考慮に入れるべき」という批判や指摘もあります。

多くの研究論文や専門家の意見を調べてみると、現代ポートフォリオ理論は「完璧な未来予測の道具」ではなく、「リスク管理の考え方を学ぶための非常に優れたフレームワーク」として捉えられていることがわかります。

この理論の限界を知った上で活用することが、より賢明なアプローチと言えるでしょう。

【このセクションのポイント】

- 「分散投資」の重要性は、ノーベル賞受賞理論である「現代ポートフォリオ理論」で示されている。

- 値動きの異なる資産を組み合わせることで、全体のリスクを抑える効果が期待できる。

- 理論は万能ではなく、限界も理解した上で、リスク管理の考え方として活用することが重要。

【本番】失敗しない「新NISAのわかりやすい本」7つの選び方

理論は少し分かりました!で、結局、どんな本を選べば失敗しないんですか?

ここからは、書店で迷わないための具体的なチェックリストをお教えしますね。この7つのポイントを押さえれば、「自分にとっての」わかりやすい本が見つかるはずです。

理論的背景を理解した上で、いよいよ実践的な本の選び方です。無数にある入門書の中から、あなたにとって本当に「わかりやすい」一冊を見つけ出すための、7つのチェックリストを紹介します。

チェックリスト1:2024年以降の「新制度完全対応」か

新NISAは2024年から始まった新しい制度です。旧NISA(一般NISA、つみたてNISA)とは非課税枠の大きさや制度の恒久化など、根本的なルールが大きく異なります。

必ず、表紙やタイトルに「2024年からの新NISA対応」と明記されている本を選んでください。古い情報の本では、かえって混乱してしまいます。

チェックリスト2:著者の経歴や資格は信頼できるか

著者がどのような経歴を持っているかは、情報の信頼性を判断する上で重要なポイントです。

金融機関での実務経験、FP(ファイナンシャル・プランナー)や証券アナリストといった資格の有無、長期間にわたる投資経験などがプロフィールに具体的に記載されているか確認しましょう。

チェックリスト3:図解や具体例は豊富か(挫折しないための最重要ポイント)

SNSの口コミでも「専門用語が多くて挫折した」という声は非常に多いです。

【口コミ】専門用語で挫折

- 投資未経験の社会人

- 「新NISA本を買ったけど、PERだのインデックスだの専門用語だらけで挫折。『これが分からない人は投資するな』と言われている気がして怖くなった。」

このような失敗を避けるため、図解やイラスト、具体的なシミュレーションが豊富に使われている本を選ぶことを強く推奨します。ぱらぱらとページをめくってみて、文字ばかりでなく、視覚的に理解を助ける工夫がされているかを確認しましょう。

チェックリスト4:特定商品への過度な誘導はないか

「この投資信託が絶対おすすめ!」のように、特定の商品や証券会社のみを強く推奨している本には注意が必要です。その背景に、著者や出版社のアフィリエイト(広告収入)などの意図が隠れている可能性も否定できません。

あくまで中立的な立場で、商品の「選び方」や「考え方」を解説している本が、初心者にとってはより安全と言えるでしょう。

チェックリスト5:出版年月日と改訂履歴は新しいか

税制や金融商品は日々変化しています。できるだけ出版年月日が新しい本を選ぶのが基本です。また、人気の書籍は数年おきに内容をアップデートして「改訂版」を出していることがあります。最新の情報が反映されているかを確認しましょう。

チェックリスト6:Amazonレビューの「本当の評価」を見抜く方法

Amazonなどのレビューは参考になりますが、評価の数や星の平均点だけを見るのは危険です。必ず内容を読んで、「なぜ高評価なのか」「なぜ低評価なのか」の具体的な理由を確認してください。

「初心者にも分かりやすかった」「図解が多くて助かった」といった具体的なコメントは信頼できます。逆に、「内容が薄い」「情報が古い」といった批判的なレビューも重要な判断材料となります。

チェックリスト7:自分のレベルに合っているか(入門 or 実践)

投資本は、大きく分けて以下の2つのレベルがあります。

- 入門レベル: 制度の仕組みや投資の心構えなど、ゼロから解説する本。

- 実践レベル: 具体的な銘柄分析や、経済ニュースの読み解き方など、一歩踏み込んだ内容を扱う本。

まずは「入門レベル」の本で基礎を固め、物足りなくなったら「実践レベル」に進むのがおすすめです。背伸びをせず、現在の自分の知識レベルに合った本を選びましょう (出典: maruzenjunkudo.co.jp)。

これらのチェックリストをスマホのメモなどに入れておき、書店で本を手に取った時に一つずつ確認するだけで、いわゆる「ハズレ本」を引く確率は劇的に下がると考えられます。

ぜひ、ご自身の「お守り」として活用してみてください。

【このセクションのポイント】

- 新NISAの本は「2024年以降の新制度対応」が必須。

- 「図解の多さ」は、専門用語で挫折しないための重要な判断基準。

- 特定商品への誘導が少なく、中立的な立場で「選び方」を解説している本を選ぶ。

- レビューは星の数だけでなく、具体的なコメント内容を読んで判断する。

【体験談】初心者がNISA本で「挫折する理由」と「成功する学び方」

なるほど、選び方は分かりました。でも、それでも失敗しそうで…。

ええ、その気持ち、よく分かります。実は「良い本」を選んでも、使い方を間違えると挫失してしまうことがあるんです。ここでは、リアルな失敗談と成功談から、本当に身につく「学び方」のコツを探っていきましょう。

書籍での学習にはいくつかの典型的な「つまずきポイント」と、それを乗り越えるための「成功パターン」が存在します。

失敗談①:「専門用語の壁」にぶつかり、モチベーションが続かない

最も多い失敗が、前述もした「専門用語の壁」です。

【体験談】(一部再掲)

「…中盤からPERだのインデックスだの専門用語だらけになってしまい、何度も読み返しているうちに疲れて挫折。『これが分からない人は投資するな』と言われている気がして、余計に怖くなった。」

これは、本のレベルが自分の知識レベルと合っていない場合に起こりがちです。特に、活字が苦手な人にとっては大きなハードルとなります。

失敗談②:「本を読んでも、結局どの商品を選べばいいか分からない」問題

次に多いのが、「知識は増えたけど、行動に移せない」という状態です。

【口コミ】結局どのファンドを買えばいいかわからない

- NISA本で勉強中の初心者

- 「本を2冊読んで仕組みはわかったけど、『結局どの投信買えばいいの?』の答えには辿り着けてない。全世界とかS&P500とか名前だけ増えて余計に迷う。」

多くの良質な入門書は、YMYL領域への配慮から特定の商品を推奨せず、「考え方」の解説に留めます。そのため、読者は「で、私は何を買えば?」という最後の問いに、自力で答えを出す必要に迫られるのです。

成功談から学ぶ:公的資料と入門書を組み合わせるハイブリッド学習法

では、どうすればこれらの壁を乗り越えられるのでしょうか。成功者の体験談から見えてきたのは、複数の情報源を組み合わせる「ハイブリッド学習法」です。

【体験談】図解本でようやくNISAを理解

- 属性: 文字中心の投資本で挫折後、図解本に切り替えた初心者

- 詳細: 最初は文章ばかりのベストセラー本で挫折したが、書店員に勧められた図解中心の本を読んだら、非課税枠のイメージや制度の違いが一気に理解できた。その後、金融庁のパンフレットもすんなり頭に入るようになった。 (出典: カドカワストア)

この事例が示すように、「①自分に合ったわかりやすい本で全体像を掴む → ②金融庁の資料で正確な知識を補強する」という順番で学習を進めるのが非常に有効です。

さらに、現代では以下のような三層構造で学ぶスタイルが主流になりつつあります。

【傾向】情報の三層構造での学習スタイル

- 「①金融庁サイトで制度を確認 → ②本で体系的な考え方を学ぶ → ③SNSやYouTubeで最新トレンドや体験談を補完する」というように、複数の情報源を役割分担させてバランスを取る人が増えている。

ここから導き出されるのは、「完璧な一冊」を求めるのではなく、それぞれのメディアの長所と短所を理解し、目的別に使い分けるという視点の重要性です。

本は体系的な知識、公的資料は正確性、SNSは鮮度、といった具合に、自分の中で情報のポートフォリオを組む感覚が、現代の学習法においては不可欠と言えるでしょう。

【このセクションのポイント】

- NISA本の学習でよくある失敗は「専門用語での挫折」と「知識が行動に結びつかない」こと。

- 成功の鍵は、自分に合った本で全体像を掴んだ後、金融庁の資料で知識を補強するハイブリッド学習法。

- 「本・公的資料・SNS」など、各メディアの長所を活かして情報を組み合わせる視点が重要。

【具体例】金融庁パンフレットで見る「つみたて投資枠」シミュレーション

公式資料が大事なのは分かりました。具体的にどんなことが書かれているんですか?

はい。例えば金融庁の「NISA早わかりガイドブック」では、積立投資を続けた場合の資産の増え方が、具体的なグラフで示されているんです。これを見ると、将来のイメージがグッと掴みやすくなりますよ。

言葉だけでなく、実際の資料を見ることで理解はさらに深まります。ここでは、金融庁が提供する「NISA早わかりガイドブック」を例に、どのような情報が得られるのかを見ていきましょう。

「NISA早わかりガイドブック」で学ぶ、長期・積立・分散の効果

金融庁の「NISA早わかりガイドブック」では、新NISAの仕組みだけでなく、「長期・積立・分散」という投資の基本原則が、なぜ重要なのかを図解付きで非常に丁寧に解説しています。

特に注目すべきは、過去のデータに基づいた投資期間とリターンの関係を示すグラフです。例えば、ある特定のインデックスに1985年から投資した場合、保有期間が5年だと元本割れの可能性があった一方、保有期間が20年になるとリターンが安定し、元本割れしなかった、という実績が示されています。

このようなデータは、長期投資の有効性を客観的に理解する上で非常に説得力があります (出典: 金融庁)。

図解で理解する:毎月3万円を20年間積み立てた場合の資産推移

同ガイドブックには、毎月一定額を積立投資した場合の資産の増え方についてのシミュレーションも掲載されています。

【シミュレーション例】

- 条件: 毎月3万円を、想定利回り5%で20年間積み立てた場合

- 積立元本: 720万円(3万円 × 12ヶ月 × 20年)

- 20年後の資産額(試算): 約1,233万円

- 運用収益: 約513万円

もちろん、これはあくまで過去のデータに基づくシミュレーションであり、将来の成果を保証するものではありません。しかし、「元本720万円が、複利の効果によって500万円以上増える可能性がある」という事実は、積立投資のポテンシャルを具体的にイメージするのに役立ちます。

これらの公的資料は、四半期ごとや税制改正のタイミングで更新されることがあります。

一度ダウンロードして終わりにするのではなく、半年に一度くらいは金融庁のNISA特設サイトを訪れて、最新版が出ていないかチェックする習慣をつけると、常に正確な情報に基づいた判断ができるようになるでしょう。

【このセクションのポイント】

- 金融庁のガイドブックには、長期投資の有効性を示す過去データが掲載されている。

- 具体的な積立シミュレーションを見ることで、将来の資産イメージが掴みやすくなる。

- 将来の成果を保証するものではないが、複利の効果を理解する上で非常に有効。

【応用編】書籍で学ぶ「成長投資枠」の活用事例とリスク管理

つみたて投資枠はイメージできました。じゃあ、成長投資枠は本でどう学べばいいですか?

成長投資枠は自由度が高い分、リスク管理がより重要になります。書籍では、具体的な銘柄名よりも「どんな戦略や考え方で商品を選ぶか」という、投資の「軸」となる部分を学ぶのがおすすめですよ。

つみたて投資枠が長期・積立・分散に適した商品に限定されているのに対し、成長投資枠では個別株やより積極的な運用を目指す投資信託も選択可能です。その分、より深い知識とリスク管理が求められます。

成長投資枠で買えるもの・買えないもの

まず基本として、成長投資枠で投資できる商品と、除外される商品のルールを理解しておく必要があります。

【成長投資枠の対象商品】

- 上場株式(国内・海外)

- 投資信託、ETF(上場投資信託)、REIT(不動産投資信託)など

【対象から除外される商品(主なもの)】

- 整理銘柄・監理銘柄に指定されている株式

- 信託期間20年未満の投資信託

- 毎月分配型の投資信託

- デリバティブ取引を用いた一部の投資信託

つまり、高レバレッジ商品や、長期の資産形成に不向きとされる商品はあらかじめ除外されている、と考えると分かりやすいでしょう。

本で学ぶ、成長投資枠の投資戦略パターン(高配当・インデックス等)

入門書や実践書では、具体的な銘柄を推奨する代わりに、成長投資枠を活用するためのいくつかの「投資戦略の型」が紹介されていることが多いです。

- インデックス中心戦略: つみたて投資枠と同様に、S&P500や全世界株式などのインデックスファンドを中心に据え、非課税枠の大きさを活かす戦略。

- 高配当株戦略: 配当金を非課税で受け取ることを目的に、安定した高配当が期待できる企業の株式に投資する戦略。

- コア・サテライト戦略: 資産の中心(コア)を安定的なインデックスファンドで固め、一部(サテライト)で個別株やテーマ型ファンドに挑戦する戦略。

どの戦略が良いという絶対的な正解はありません。書籍を通じてこれらの戦略のメリット・デメリットを学び、自分のリスク許容度や投資目的に合ったスタイルを見つけることが重要です。

注意点:つみたて投資枠とのリスクの違いを理解する

最も重要なのは、成長投資枠で個別株などに投資する場合、つみたて投資枠で投資するインデックスファンドよりも一般的に価格変動リスクが大きくなるという点です。

選んだ企業の業績によっては、株価が大きく下落する可能性も十分にあります。書籍で成功事例だけでなく、リスク管理や損切りに関する章も熟読し、最悪の事態も想定した上で投資判断をすることが求められます。

様々な本を読んで戦略を学ぶと、つい「自分ならもっとうまくやれるはずだ」という気持ちになりがちです。

しかし、多くの先人たちの失敗談を分析すると、成功の鍵は「派手な一発」ではなく、「規律あるリスク管理」にあることが分かります。成長投資枠という自由度の高いフィールドだからこそ、書籍から謙虚に学ぶ姿勢が大切になると言えるでしょう。

【このセクションのポイント】

- 成長投資枠は自由度が高い分、リスクも高くなる傾向がある。

- 書籍では、具体的な銘柄ではなく「投資戦略の型」を学ぶことが重要。

- 自身の性格やリスク許容度に合った戦略を選び、リスク管理に関する記述も熟読することが不可欠。

新NISAの学習に関するよくある質問(FAQ)

- Q1. 結局、どの本から読めば一番いいですか?

-

A1. もし活字が苦手でなければ、まずは金融庁の「NISA早わかりガイドブック」に目を通すことをお勧めします。その後、この記事で紹介した7つの基準を参考に、書店で図解が多いと感じる入門書を1冊選んでみてください。

- Q2. 金融庁のパンフレットだけで、新NISAを始めるのは十分ですか?

-

A2. 制度の理解という点では十分ですが、具体的な投資戦略や考え方を深めるには、民間の書籍を併用するのが一般的です。パンフレットを「教科書」、書籍を「参考書」と位置付けると良いでしょう。

- Q3. 本を読む時間がないのですが、どうやって勉強すればいいですか?

-

A3. 金融庁や証券会社が提供しているYouTubeの解説動画や、この記事の姉妹編である「YouTubeで学ぶ際の注意点」の記事も参考になるかもしれません。ただし、情報の信頼性は書籍や公式資料に比べて慎重に判断する必要があります。

- Q4. 投資理論(MPTなど)は、初心者でも理解しないとダメですか?

-

A4. 必須ではありません。しかし、「なぜ分散投資が有効なのか」という根拠を知ることで、目先の価格変動に惑わされにくくなり、長期的な視点で投資を続けやすくなる、というメリットがあると考えられています。

- Q5. 読み終えた本は、どう活用すればいいですか?

-

A5. 一度読んで終わりにするのではなく、年に一度見返してみることをお勧めします。投資経験を積んだ後で読み返すと、以前は気づかなかった新たな発見があることも少なくありません。

- Q6. 最新情報はどうやって追えばいいですか?

-

A6. 制度に関する変更は金融庁のサイト、市場の動向は信頼できる金融メディアや証券会社のレポートなどで追うのが基本です。本の知識をベースに、これらの一次情報で知識をアップデートしていくと良いでしょう。

まとめ:『わかる本』は、あなたの資産を未来につなぐ第一歩

この記事では、新NISAの学習を「わかりやすい本」と「公的資料」で進めるための具体的な方法について解説しました。

「新NISAのわかりやすい本」探しの重要ポイント総復習

- 学びの王道: まずは金融庁の「無料パンフレット」で公式ルールを抑える。

- 自分に合う本を選ぶ: 「図解の多さ」「著者の信頼性」「新制度対応」をチェックする。

- 理論武装: 「現代ポートフォリオ理論」を学び、分散投資の重要性を理解する。

- 実践と具体例: 「つみたて投資枠」のシミュレーションで将来像をイメージする。

- リスク管理: 「成長投資枠」はリスクを理解した上で、慎重に活用する。

膨大な情報の中から「自分にとって本当に価値ある一冊」を見つけ出す作業は、それ自体が投資における銘柄選定のトレーニングのようだと感じます。この記事で紹介した選び方や考え方が、あなたの本探し、そして未来の資産形成の一助となれば幸いです。

コメント