JTの株価見通しに関心を持つ個人投資家の間で、大きなニュースが駆け巡りました。

2025年10月30日、JT(日本たばこ産業)が業績の力強い回復を背景に、年間配当予想を1株あたり234円へと大幅に引き上げることを発表したのです。

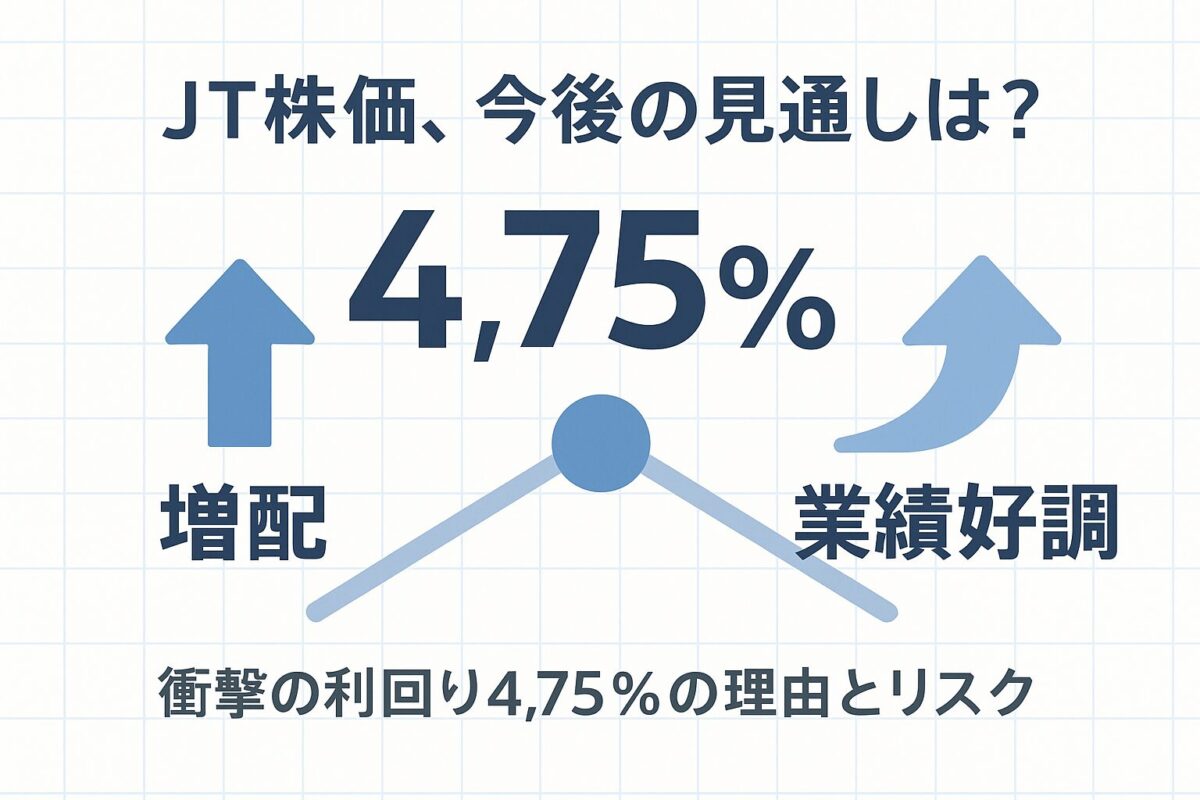

これにより、同日時点の株価(4925円)を基準とした予想配当利回りは約4.75%となり、日本の高配当株の中でもその存在感は一層際立つことになりました。

「これほどの高配当なら、今すぐにでも投資したい」

と感じる方がいる一方で、

「過去には減配したこともあるし、たばこ事業の将来性は本当に大丈夫なのか?」

という不安を拭えない方も多いのではないでしょうか。

特に、2021年の「減配ショック」を経験した投資家にとって、今回の増配が持続可能なものなのか、慎重に見極めたいと考えるのは当然です。

この記事では、最新の増配ニュースの背景にあるJTの収益構造や公式な配当方針を深掘りします。さらに、他の高配当銘柄との比較、そして投資家が必ず知っておくべき事業リスクや過去の教訓まで、多角的な視点から徹底的に解説します。

この記事を最後まで読めば、あなたはJT株が自身の投資ポートフォリオにふさわしい銘柄なのか、客観的なデータに基づいて判断できるようになるでしょう。

この記事でわかること

- 【速報】JTが年間配当を234円へ大幅増配した全背景

- JTがなぜ高い配当を維持できるのか、その収益構造と還元方針

- 他の高配当銘柄(三菱商事など)と比べたJTの本当の実力

- 投資家が忘れてはいけない「減配ショック」の教訓と事業リスク

- アナリストの目標株価から分析するJT株価の今後の見通し

- 新NISAのポートフォリオにJT株を加えるべきかどうかの判断材料

- JTの配当や株価に関する、よくある疑問とその回答

【速報】JT、年間配当を234円に大幅増額!その背景とは?

ここでは、2025年10月30日に発表されたJTの業績上方修正と増配のニュースについて、具体的な数値と要因を速報ベースで解説します。この発表は、多くの個人投資家にとってポジティブなサプライズとなりました。

2025年12月期の業績見通しを大幅に上方修正

今回の増配の直接的な引き金となったのは、2025年12月期の連結業績見通しの大幅な上方修正です。

JTは、連結最終利益の予想を従来の数字から13.8%も引き上げ、過去最高益を更新する見通しを示しました。この力強い業績が、株主への還元強化を可能にしたのです。出典: ダイヤモンド・ザイ・オンライン

年間配当は26円増の234円、配当利回りは約4.75%へ

業績見通しの上方修正に伴い、JTは株主還元の柱である配当金の予想も大きく引き上げました。

従来予想の1株あたり208円から26円増額し、年間で234円の配当を実施する見込みです。

これにより、発表時点の株価(4925円)で計算した予想配当利回りは約4.75%に達しました。これは、東証プライム市場全体の平均利回り(約2.38%)の約2倍に相当する、極めて魅力的な水準です。出典: ダイヤモンド・ザイ・オンライン

増配を支える3つの要因:海外事業・値上げ・買収効果

好調な業績を支えているのは、主に3つの要因です。

第一に、収益の柱である海外たばこ事業が、特にロシアやトルコといった新興国市場を中心に販売を伸ばしていること。

第二に、国内外での製品価格の値上げが利益率の向上に寄与していること。

そして第三に、2025年に買収を完了した米国のベクター・グループの業績が加わったことが、全体の収益を押し上げています。

これらの要因が複合的に作用し、大幅な増配が実現しました。出典: news.yahoo.co.jp

なぜJTは高配当を維持できるのか?JTの配当方針と収益構造

ここでは、JTが掲げる公式な株主還元方針と、高い配当を生み出すビジネスモデルの仕組みを深掘りします。JTの高配当は、明確な方針とそれを支える事業基盤に基づいています。

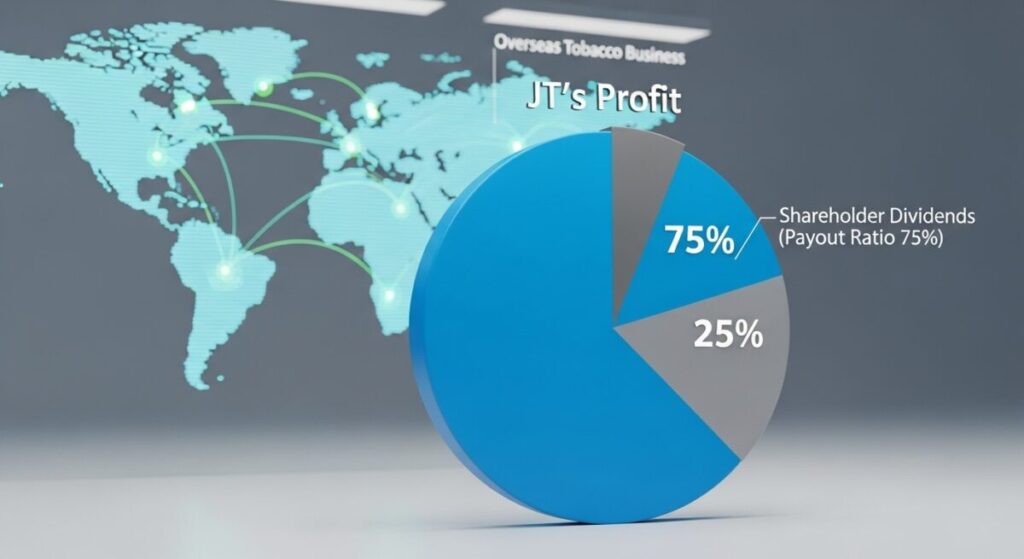

JTが掲げる「配т性向75%」という株主還元方針

JTの高配当を理解する上で最も重要なのが、同社が公式に掲げる株主還元方針です。

JTは、連結純利益のうちどれだけを配当に回すかを示す「配当性向」の目安を「75%±5%」と定めています。

これは、稼いだ利益の約4分の3を株主に還元するという、非常に積極的な方針です。今回の増配も、この方針に基づき、上方修正された利益見通しに応じて配当額が引き上げられた結果です。出典: JT公式サイト

収益の柱である海外たばこ事業の現状

配当の原資となる利益の大部分は、海外のたばこ事業から生み出されています。

JTは「ウィンストン」や「キャメル」といった世界的なブランドを保有し、130以上の国と地域で事業を展開しています。

特に、規制が比較的緩やかで人口が増加している新興国市場が成長ドライバーとなっており、国内市場の縮小を補って余りある収益を上げています。このグローバルな事業基盤が、高い株主還元を可能にしているのです。

食品・医薬品事業の多角化は進んでいるか?

JTは、たばこ事業への依存リスクを低減するため、加工食品事業や医薬品事業といった多角化も進めています。

冷凍食品の分野では一定のシェアを確立し、医薬品事業では独自の研究開発を行っています。

しかし、現時点ではこれらの事業がJT全体の利益に占める割合はまだ小さく、収益の大部分をたばこ事業に依存する構造に大きな変化はありません。高配当の源泉は、依然として主力のたばこ事業であるのが実情です。

JTの配当利回りを他の高配当銘柄と比較!本当に「買い」なのか?

ここでは、JTの配当利回りや配当性向を、他の人気高配当銘柄と比較分析し、JT株の投資対象としての魅力と注意点を明らかにします。

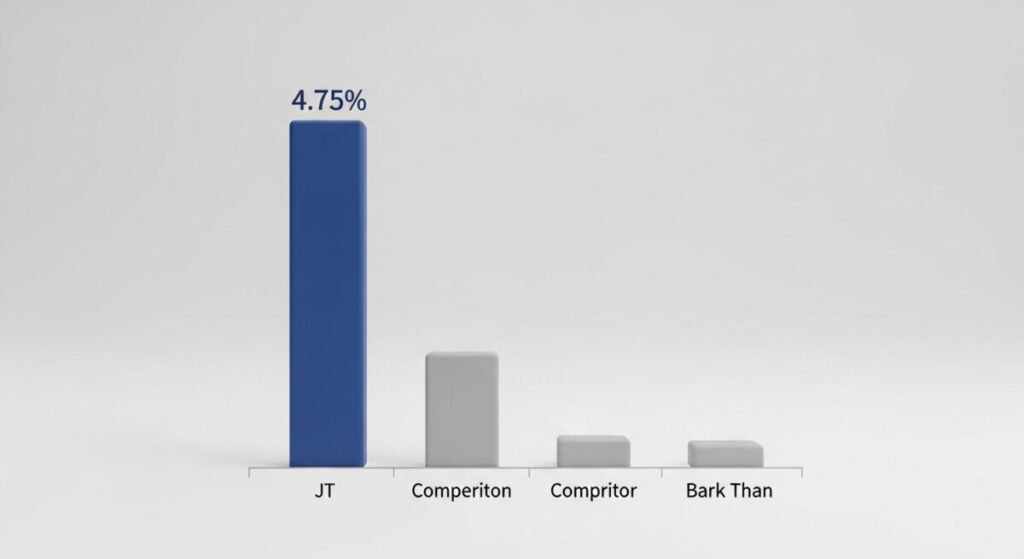

主要高配当銘柄との配当利回り・配当性向比較

JTの配当利回り約4.75%がいかに高い水準であるか、他の代表的な高配当銘柄と比較するとよくわかります。

- JT: 約4.75%

- 武田薬品工業: 4.1%

- 三井住友フィナンシャルグループ: 3.6%

- 三菱商事: 3.1%

このように、名だたる高配当銘柄と比べても、JTの利回りは頭一つ抜けています。

ただし、配当性向に目を向けると、JTが制度上75%(±5%)を目安とし、直近の実績もそれに近い水準であるのに対し、商社や金融機関の多くは30%~40%台です。

これは、JTが利益の大部分を配当に充てている一方、他社は内部留保やさらなる成長投資に資金を振り向ける余地を残していることを示唆しています。出典: Knowledge Art

JTはなぜ配当性向が他社より高いのか?

JTの配当性向が他社より高い理由は、事業の成熟度とビジネスモデルにあります。

たばこ事業は巨大な設備投資を頻繁に必要としないため、安定的にキャッシュフローを生み出しやすいビジネスです。

急成長を追求するよりも、生み出したキャッシュを株主に還元することを重視する「成熟企業」としての戦略が、高い配当性向に繋がっていると考えられます。

利回り以外の指標(PER・PBR)から見た株価の割安度

高配当株を評価する際は、利回りだけでなく、株価の割安度を示す指標も確認することが重要です。

一般的に、PER(株価収益率)やPBR(株価純資産倍率)が低いほど、株価は割安と判断されます。

JTの株価指標を業界平均や市場全体と比較し、現在の株価が利益や資産に対して過大評価されていないかを確認することで、よりバランスの取れた投資判断が可能になります。

忘れてはいけないJTの配当リスク|2021年「減配ショック」の教訓

ここでは、JT株に投資する上で最大の懸念点である事業リスクと、過去の減配事例について具体的に解説します。高いリターンの裏には、相応のリスクが存在することを理解しておく必要があります。

【要注意】2021年に起きた「減配ショック」とは?

JTは長年、累進配当(減配せず、配当を維持または増配する方針)を掲げる企業として知られていましたが、その神話は2021年に崩れました。

業績の悪化を背景に、JTは1株あたりの年間配当を154円から140円へと引き下げることを発表。

この発表は個人投資家の失望を呼び、短期的に株価が下落するなど、市場に大きな衝撃が走りました。

この出来事は、JTの配当が業績に連動するものであり、未来永劫安泰ではないことを市場に強く印象付けました。出典: KABUCHA

たばこ市場の縮小と世界的な規制強化リスク

JTが直面する最大のリスクは、主戦場であるたばこ事業そのものの将来性です。

世界的な健康志向の高まりや、各国政府による広告規制、パッケージへの警告表示義務付け、増税といった規制強化の流れは今後も続くと予想されます。

これにより、中長期的には紙巻たばこの市場は縮小していく可能性が高いため、JTの収益基盤を揺るがしかねない根本的なリスクです。出典: Tsubame investment advisory

ロシア事業への依存と地政学リスク

JTの収益において、ロシア市場は非常に大きな割合を占めています。

そのため、ロシアの政治情勢や経済、法規制の変更といった地政学リスクの影響を直接的に受けやすい事業構造になっています。

ウクライナ情勢以降、多くのグローバル企業がロシアから撤退する中で、JTは事業を継続していますが、この点が経営上の大きなリスクであることは決算資料でも明記されており、投資家は常に注視する必要があります。出典: JT公式サイト

M&Aに伴う「のれん」と為替変動のリスク

JTは過去に大型のM&Aを繰り返して成長してきたため、バランスシート上に多額の「のれん」(買収した企業の純資産と買収額の差額)を計上しています。

買収した企業の収益性が悪化した場合、この「のれん」を減損処理する必要が生じ、一度に大きな損失を計上するリスクがあります。

また、海外売上高比率が非常に高いため、円高などの為替変動が業績に与える影響も無視できません。これらの財務上のリスクも、投資判断の際には考慮すべき重要な要素です。

JT株価の今後の見通しは?アナリストの目標株価と市場の反応

ここでは、証券アナリストの評価や市場の反応を基に、JT株価の今後の見通しについて考察します。専門家の意見や市場の温度感は、投資判断の重要な参考情報となります。

アナリストによる目標株価のコンセンサス

証券会社のアナリストたちは、今回の増配と好調な業績をポジティブに評価しているようです。

2025年10月時点でのアナリストによる目標株価の平均値(コンセンサス)は4,974円となっています。

中には、欧米の大手証券会社のように、目標株価を5,500円以上に引き上げる強気な見方もあり、専門家の間でもJTの収益力を評価する声が主流となっています。出典: MINKABU

増配発表後のPTS(夜間取引)と市場の評価

市場は、このサプライズ増配を非常に好意的に受け止めました。

発表があった当日の夜間取引(PTS)では、JT株に個人投資家からの買い注文が殺到し、株価は一時的に大きく上昇しました。

これは、市場がいかにJTの株主還元姿勢を高く評価しているかを示す明確な証拠と言えるでしょう。翌営業日の東京株式市場でも、JT株は買いを集め、日経平均株価を押し上げる要因の一つとなりました。出典: ダイヤモンド・ザイ・オンライン

SNSで見る個人投資家のリアルな声(期待と不安)

SNS上では、個人投資家から様々な声が上がっています。

「待望の増配!」「配当金生活にまた一歩近づいた」といった喜びの声が多数見られる一方で、「2021年の悪夢を忘れてはいけない」「この高い配当性向は持続可能なのか」といった、過去の減配経験からくる慎重な意見も根強く存在します。

期待と不安が入り混じるこれらの声は、JT株が持つ「ハイリスク・ハイリターン」という二面性を象徴していると言えます。出典: KABUCHA

【NISA戦略】新NISAでJT株はアリ?ポートフォリオでの賢い活用法

ここでは、非課税メリットのある新NISAでJT株をどう扱うべきか、具体的な投資戦略について解説します。高配当株とNISA制度の相性は良いとされていますが、注意点も存在します。

NISAの「配当金非課税」メリットとJT株の相性

NISA(少額投資非課税制度)の最大のメリットは、投資で得た利益(値上がり益や配当金)が非課税になる点です。

通常、配当金には約20%の税金がかかりますが、NISA口座で保有していれば、それが全額非課税で受け取れます。

JTのような高配当株の場合、この恩恵は非常に大きくなります。例えば、年間23,400円の配当金(100株保有時)を受け取った場合、通常は約4,700円が税金として引かれますが、NISAなら満額を受け取れるため、JT株とNISAは非常に相性が良いと言えます。

高配当株をNISAで保有する際の注意点

NISAで高配当株を保有する際には注意も必要です。

NISA口座では、もし株価が下落して損失が出ても、その損失を他の課税口座の利益と相殺する「損益通算」ができません。

また、業績が悪化して減配や無配になった場合、配当非課税のメリット自体がなくなってしまいます。JT株のように事業リスクが明確な銘柄をNISAの成長投資枠で大きく買い付ける際は、こうしたデメリットも理解しておく必要があります。出典: KABUCHA

コア・サテライト戦略におけるJT株の位置づけ

ポートフォリオ運用には、安定的な資産を「コア(核)」とし、リスクを取って高いリターンを狙う資産を「サテライト(衛星)」として組み合わせる「コア・サテライト戦略」があります。

JT株は、その特性から「サテライト」部分でインカムゲイン(配当収入)を狙う銘柄として位置づけるのが賢明かもしれません。

ポートフォリオの主軸(コア)は全世界株式のインデックスファンドなどで安定させつつ、その一部としてJT株を組み入れ、高い配当金の恩恵を受けるという考え方です。

JTの株価や配当に関するよくある質問

ここでは、JTの株価や配当に関して投資家が抱きがちな疑問について、Q&A形式で簡潔に回答します。

- QQ1: JTの配当金はいつ、いくらもらえますか?

- A

A1: 配当金は通常、年に2回、中間配当(6月末)と期末配当(12月末)の株主を対象に支払われます。2025年12月期の年間配当予想は1株あたり234円です。

- QQ2: JTはなぜ株主優待を廃止したのですか?

- A

A2: JTは、株主への公平な利益還元の観点から、配当金による直接的な現金還元を重視する方針に転換し、2023年をもって株主優待制度を廃止しました。

- QQ3: 100株買うには、いくら必要ですか?

- A

A3: 必要な金額は「JTの株価 × 100株」で計算できます。例えば、株価が4,900円の場合、490,000円の投資資金が必要になります(別途、証券会社の手数料がかかる場合があります)。

- QQ4: 配当金にかかる税金はいくらですか?

- A

A4: 特定口座や一般口座で受け取る場合、配当金には合計20.315%の税金がかかります。NISA口座で受け取る場合は非課税となります。

- QQ5: 今後の減配リスクはどのくらいありますか?

- A

A5: ゼロではありません。JTは配当性向75%を目安としているため、業績が悪化すれば配当金が引き下げられる可能性があります。たばこ事業の将来性やロシア事業の地政学リスクなどが、今後の減配に繋がりうる主なリスク要因です。

- QQ6: 次の決算発表はいつですか?

- A

A6: JTは四半期ごとに決算を発表しています。具体的な日程は、JT公式サイトの「IRカレンダー」のページで確認することができます。投資判断を行う際は、最新の決算内容を確認することが重要です。出典: JT公式サイト

まとめ:JT株価の見通しと配当投資を判断するための最終チェックリスト

ここでは、本記事の要点を再整理し、読者がJT株への投資を最終判断するためのチェックポイントを提示します。

本記事の要点

- JTは2025年10月、年間配当を234円へ大幅増額、予想利回りは約4.75%に。

- 背景には海外たばこ事業の好調と積極的な株主還元方針(配当性向75%目安)がある。

- 他の高配当銘柄より利回りは高いが、配当性向も高く、利益の大部分を配当に回している。

- 2021年に減配した実績があり、今後もゼロリスクではない。

- 主なリスクは「たばこ市場縮小」「ロシア事業」「為替変動」の3つ。

- アナリストの評価は総じて強気だが、リスク許容度の見極めが不可欠。

- NISAでの長期保有は配当非課税の恩恵が大きいが、集中投資は避けるべき。

- 投資判断は、利回りや配当性向の絶対値だけでなく、業績リスクや規制、事業ポートフォリオの偏りにも留意した上で、総合的に行う必要がある。出典: ダイヤモンド・ザイ・オンライン

コメント