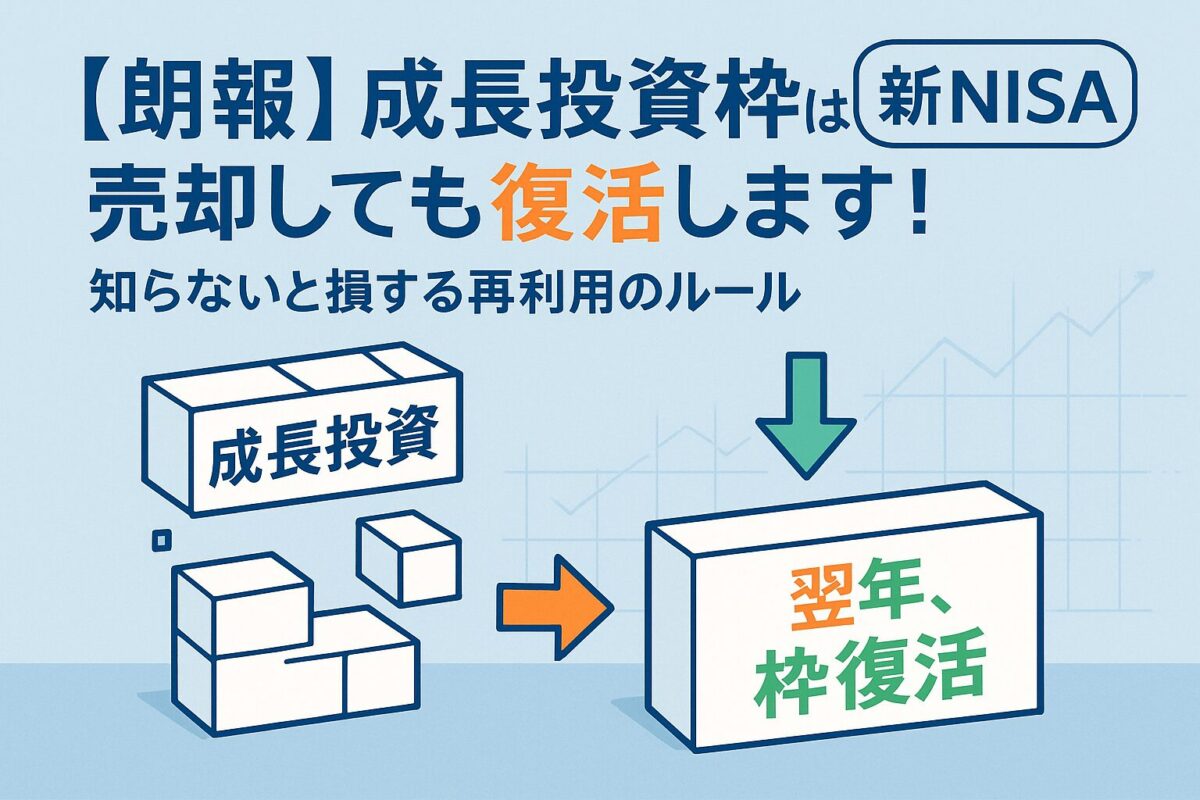

新NISAの成長投資枠で保有する商品を売却した場合、その後の非課税枠がどうなるのか、不安に感じる方も多いのではないでしょうか。

「一度売却したら、もうその枠は使えないの?」

「つみたて投資枠とはルールが違うの?」

といった疑問は尽きません。

この記事では、新NISAの成長投資枠を売却した際の非課税枠の復活ルールと、その再利用の可否について、金融庁の公式見解や専門家の意見を交えながら、わかりやすく徹底解説します。多くの人が誤解しがちな「取得価額ベースでの復活」や「翌年復活」といった重要ポイントを、具体的なシミュレーションを考えてみましょう。

この記事では、成長投資枠の売却ルールと枠の再利用に関する仕組みを解説します。制度の仕組みを正しく把握し、ご自身の投資判断に役立ててください。

この記事でわかること

- 成長投資枠を売却しても非課税枠が復活する明確なルール

- 枠が復活するタイミング(翌年)と金額(取得価額)

- 「つみたて投資枠」の売却ルールとの違い

- 復活した枠を賢く再利用するための3つの戦略

新NISA成長投資枠の売却後の枠復活ルールと再利用における制約

ここでは、新NISAの成長投資枠で保有する商品を売却した場合、非課税枠がどのように扱われるのか、その結論からお伝えします。

多くの人が抱く疑問や不安を解消し、制度の正しい理解を深めましょう。

多くの人が「一度きり」と誤解しがちな成長投資枠が、実は柔軟な再利用を前提とした制度設計になっているという、制度の本質的なメリットを提示する。

成長投資枠で売却した商品の取得価額分は、翌年以降に非課税枠として再利用が可能になります。

新NISAの成長投資枠で保有している商品を売却した場合、その分の非課税枠は消滅するわけではありません。

売却した商品の「取得価額(簿価)」に相当する非課税枠が、売却した年の翌年に復活し、再利用することが可能です。

これは、旧NISA制度にはなかった大きな変更点であり、新NISAの柔軟性を高める重要なルールです。(出典: 金融庁)

なぜ復活するのか?新NISAの「恒久化」と「生涯非課税限度額」の考え方

非課税枠が復活する背景には、新NISAが「恒久化」され、「生涯非課税限度額(1,800万円)」という考え方が導入されたことがあります。

旧NISAでは非課税期間が限定されており、一度使った枠は復活しませんでした。

しかし、新NISAでは生涯にわたる資産形成を支援するため、売却によって空いた枠を再利用できるように設計されています。

これにより、投資家はライフプランに合わせて柔軟に資産を入れ替えたり、必要な資金を非課税で引き出したりすることが可能になりました。(出典: 金融庁)

「翌年」に「取得価額」で復活!成長投資枠の売却・枠復活の重要ルール

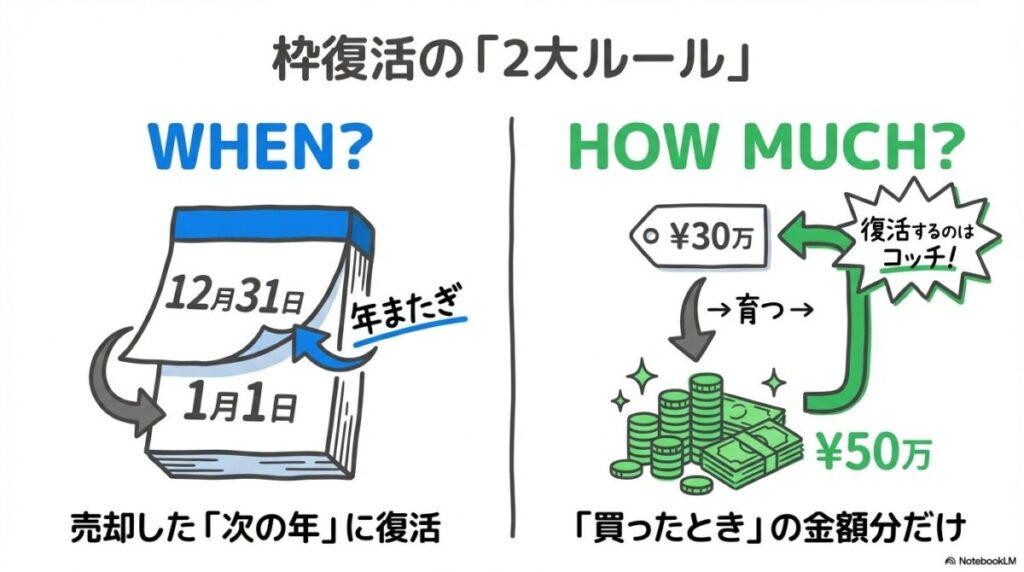

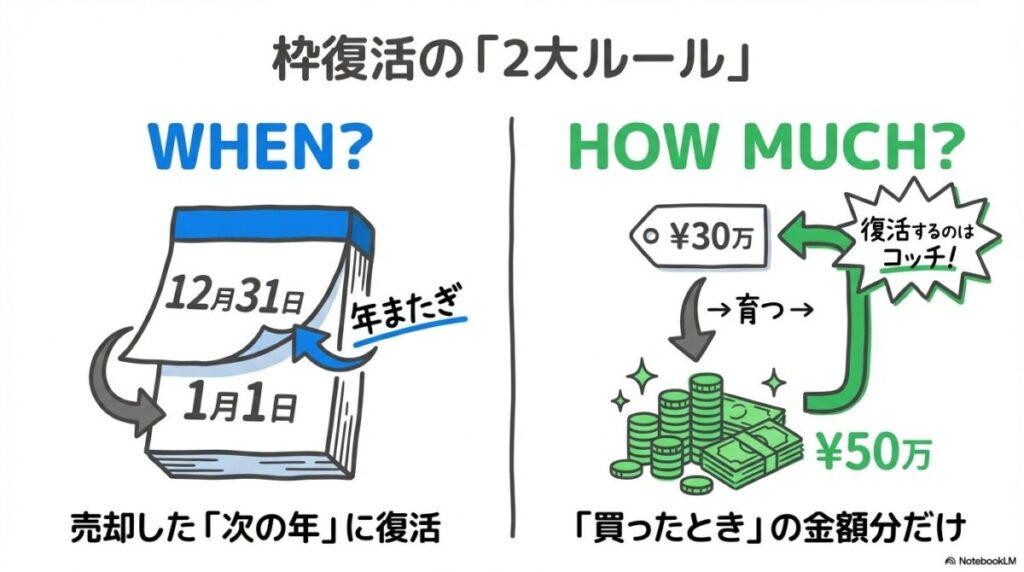

成長投資枠を売却した際の非課税枠復活ルールには、特に重要な2つのポイントがあります。

ここでは、その詳細を具体的に解説し、誤解しやすい点をクリアにしていきます。

ルール①:枠が復活するのは「売却した年の翌年」

商品を売却して非課税枠が空いたとしても、その枠がすぐに復活するわけではありません。

復活するのは、売却した年の翌年1月1日以降です。

このタイムラグがあるため、例えば年内に売却して年内に同じ枠で再投資しようとしても、それはできません。翌年まで待つ必要があることを覚えておきましょう。(出典: a-ifa)

ルール②:復活する金額は「売却額」ではなく「取得価額(簿価)」

これが最も重要なルールです。

復活する非課税枠の金額は、商品を売却したときの「売却額」ではなく、その商品を最初に購入したときの「取得価額(簿価)」です。

つまり、もし購入時よりも値上がりした商品を売却した場合でも、復活する枠は「もともとその商品に使った金額分のみ」となります。

売却益分は非課税で受け取れますが、その分が枠として復活することはありません。(出典: a-ifa)

【用語解説】取得価額(簿価)

投資信託や株式などを購入した際の、元々の購入価格のことです。新NISAの非課税枠の復活においては、この取得価額が基準となります。

30万円で買った株が50万円になった時に売却した場合のシミュレーション

例えば、30万円で購入した株式が50万円に値上がりしたとします。

この株式を売却した場合、利益は20万円ですが、翌年に復活する非課税枠は30万円分のみです。

値上がり益の20万円分は非課税で受け取れますが、枠としては復活しません。

- 購入時: 非課税枠30万円を使用

- 売却時: 評価額50万円(利益20万円)で売却

- 翌年復活する枠: 30万円(取得価額分のみ)

この仕組みを理解していないと、「売却益も含めて枠が復活する」と誤解し、非課税枠を有効活用できない可能性があります。

復活した枠も「年間投資枠(最大360万円)」の範囲内でしか使えない

翌年に復活した非課税枠を使って再投資する場合でも、新NISAの年間投資枠360万円(つみたて投資枠120万円+成長投資枠240万円)という上限は適用されます。

例えば、500万円分の取得価額を売却して枠が復活したとしても、一度に全額を再投資することはできません。

年間360万円の範囲内で、複数年に分けて再投資を行う必要があります。(出典: SMBC)

新NISA成長投資枠とつみたて投資枠の違いは?売却・枠復活ルールの比較

新NISAには「成長投資枠」と「つみたて投資枠」の2種類があり、それぞれ投資対象商品や年間投資上限額が異なります。

しかし、売却後の非課税枠の復活ルールについては、両者に違いがあるのでしょうか。

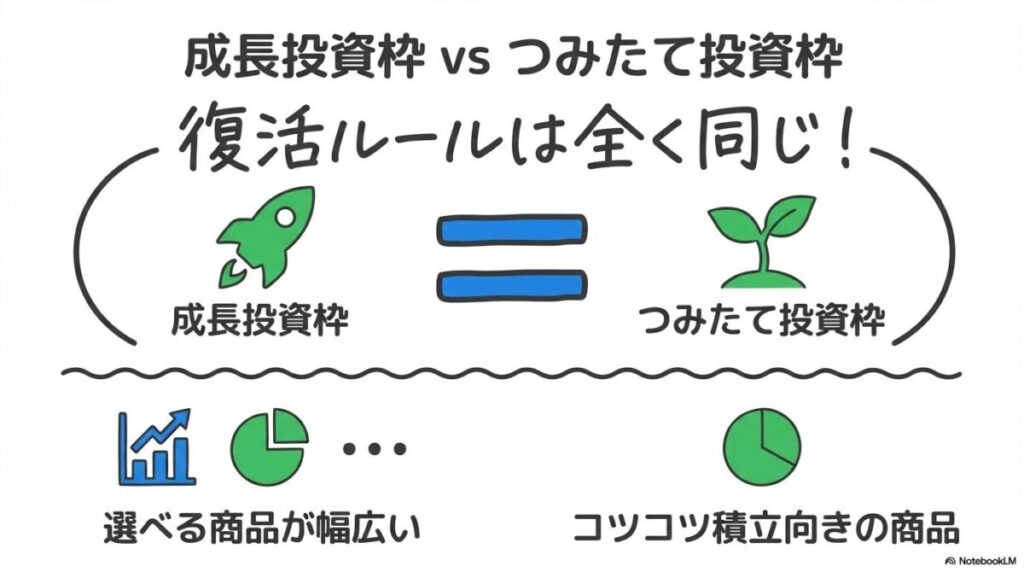

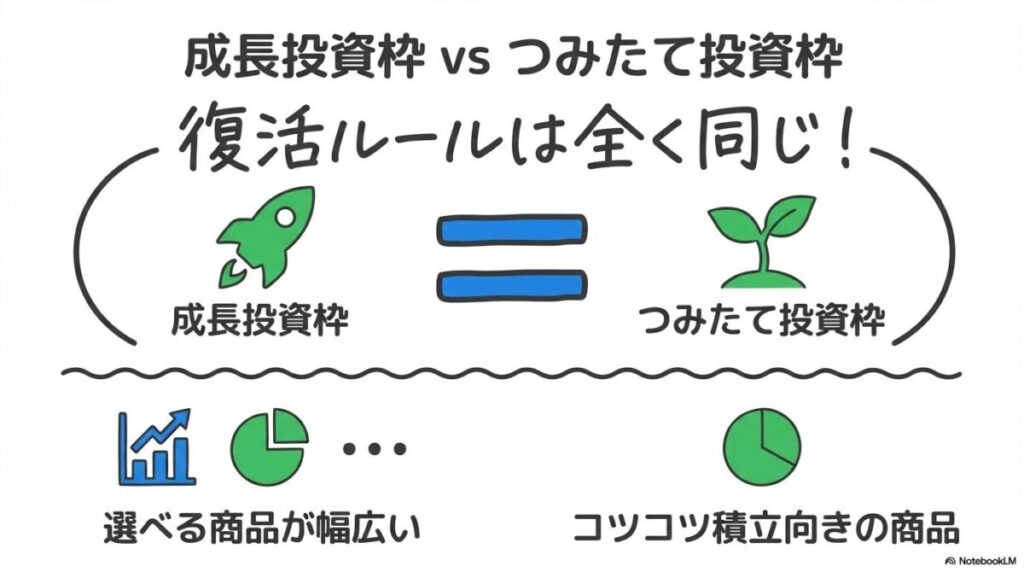

基本ルールは同じ!どちらの枠も「取得価額」ベースで「翌年」に復活

結論から言うと、成長投資枠とつみたて投資枠の売却・枠復活に関する基本ルールは同じです。

どちらの枠で保有していた商品を売却した場合でも、「取得価額ベースで、売却した年の翌年に非課税枠が復活する」というルールが適用されます。この点において、両者に違いはありません。(出典: SMBC)

唯一の違いは「投資対象商品」だけ

両者の唯一の違いは、投資対象商品です。

成長投資枠は個別株や投資信託など幅広い商品に投資できるのに対し、つみたて投資枠は金融庁が定めた基準を満たす投資信託に限定されています。

この投資対象商品の違いが、結果的に売却後の再投資戦略に影響を与えることになります。

【重要】成長投資枠で復活した枠を「つみたて投資」に使うことも可能

成長投資枠で商品を売却して復活した非課税枠は、翌年以降、成長投資枠の商品だけでなく、つみたて投資枠の商品を購入するためにも利用できます。

逆につみたて投資枠で復活した枠を成長投資枠の商品購入に充てることも可能です。

ただし、それぞれの枠の年間投資上限額(成長投資枠240万円、つみたて投資枠120万円)は超えられない点に注意が必要です。(出典: マネックス証券)

比較表で見る「成長投資枠」と「つみたて投資枠」の売却ルールまとめ

| 項目 | 成長投資枠 | つみたて投資枠 |

|---|---|---|

| 売却後の枠復活 | あり | あり |

| 復活タイミング | 売却した年の翌年 | 売却した年の翌年 |

| 復活金額の基準 | 取得価額(簿価) | 取得価額(簿価) |

| 年間投資上限 | 240万円 | 120万円 |

| 復活枠の使途 | 成長投資枠・つみたて投資枠どちらにも利用可 | 成長投資枠・つみたて投資枠どちらにも利用可 |

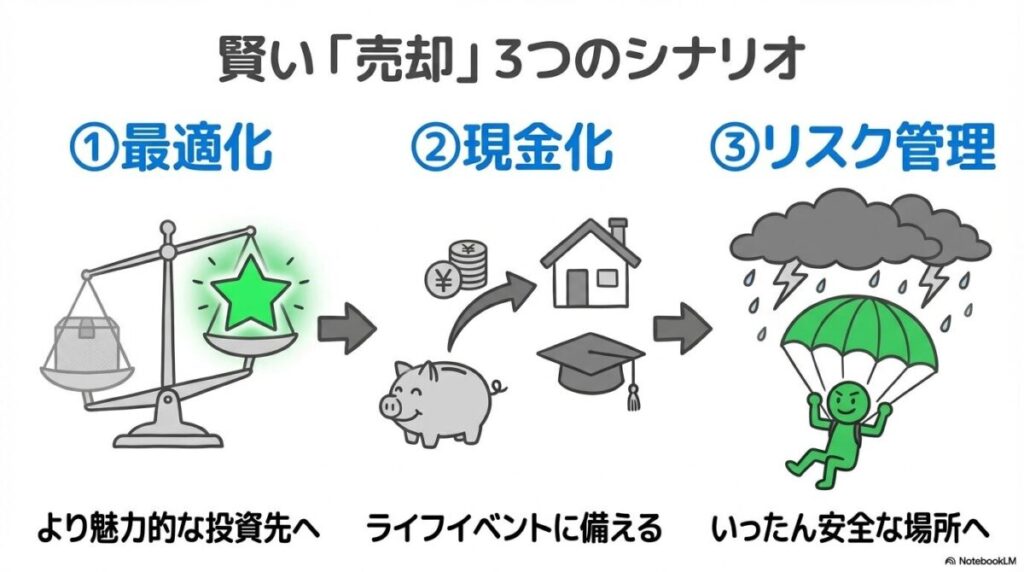

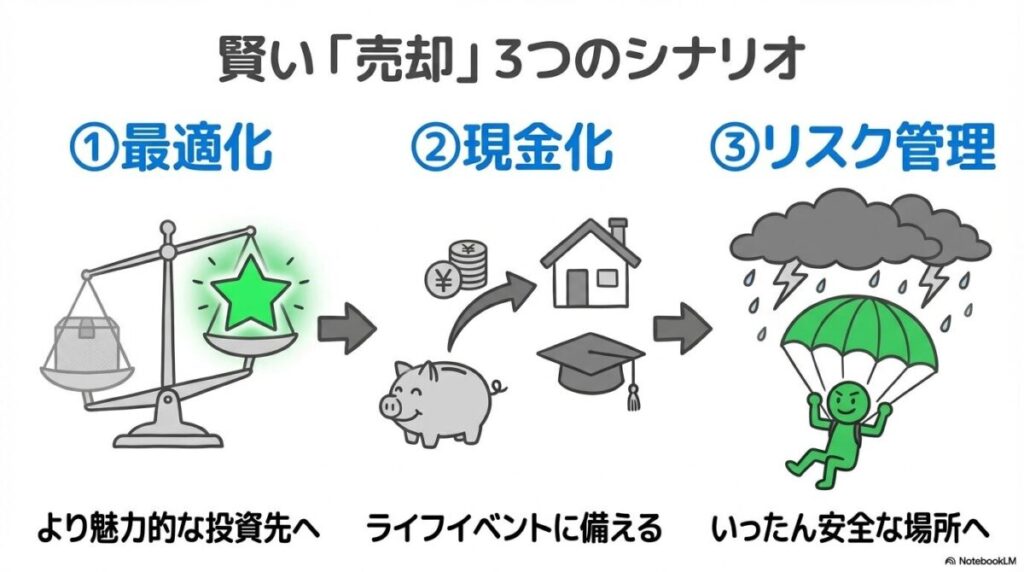

成長投資枠を売却するメリットと賢い活用シナリオ3選

成長投資枠の売却ルールを理解することで、より戦略的な資産運用が可能になります。

ここでは、成長投資枠を売却する主なメリットと、具体的な活用シナリオを3つご紹介します。

シナリオ①:より魅力的な個別株やアクティブファンドに乗り換える(ポートフォリオの最適化)

投資環境は常に変化しており、当初購入した銘柄よりも、より成長が期待できる新しい銘柄が見つかることがあります。

成長投資枠の売却ルールを活用すれば、一度利益を確定し、翌年に復活した枠で新たな有望銘柄に投資することで、ポートフォリオ全体のパフォーマンス向上を目指せます。

これは、市場の変化に柔軟に対応し、資産を最適化する上で有効な戦略です。(出典: note.com)

シナリオ②:ライフイベント(住宅購入など)に合わせて必要な資金を非課税で現金化する

人生には、住宅購入の頭金や教育資金、老後資金など、まとまった資金が必要になるタイミングがあります。

成長投資枠で運用してきた資産が大きく育った場合、必要な分だけを売却し、非課税で利益を確定して現金化することができます。

これにより、税金に悩まされることなく、計画的にライフイベントに備えることが可能です。(出典: love-spo.com)

シナリオ③:市場の変化に応じたリスク管理や資産の組み換え

市場が大きく下落する局面では、リスクの高い資産を一時的に売却し、損失の拡大を防ぐというリスク管理の選択肢も考えられます。

売却によって空いた枠は翌年に復活するため、相場が落ち着いた後に、より慎重に銘柄を選定し、再投資を行うことで、リスクを抑えつつ運用を継続することが可能です。

後悔しないために!成長投資枠を売却する際の4つの注意点

成長投資枠の売却は柔軟な運用を可能にしますが、いくつかの注意点を理解しておかないと、かえって非課税メリットを損なう可能性があります。

後悔しないために、以下のポイントを必ず確認しましょう。

自由度の高さゆえの「自己責任」という側面があるので、安易な売買が必ずしも最適解ではないです。

注意点①:短期的な売買(回転売買)は推奨されていない

新NISAは、長期的な資産形成を目的とした制度です。

成長投資枠の売却・枠復活ルールは、投資家の柔軟な運用を支援するものですが、短期的な利益を追求する回転売買を推奨するものではありません。

頻繁な売買は、非課税枠の消費を早め、複利効果を阻害するだけでなく、後述する手数料負けや機会損失のリスクを高めます。(出典: SMBC信託銀行)

注意点②:再投資のタイミングを逃す「機会損失」のリスク

商品を売却した後、翌年に枠が復活するまでの間に、市場が大きく上昇してしまう可能性があります。

この場合、再投資のタイミングを逃し、本来得られたはずの利益を逃してしまう「機会損失」につながります。

特に、売却後に「もっと値上がりするかも」と再投資を躊躇していると、このリスクは高まります。

注意点③:売買手数料がかさむ「手数料負け」のリスク

商品を売却する際や、再度購入する際には、証券会社に手数料を支払う必要があります。

頻繁に売買を繰り返すと、この手数料が積み重なり、せっかく得た利益を削ってしまうことになります。

特に少額の利益で売買を繰り返すと、「手数料負け」してしまい、結果的に損をしてしまう可能性が高まります。

注意点④:復活した枠で焦って「高値掴み」してしまうリスク

翌年に枠が復活した際、「早く枠を使わなければ」と焦ってしまい、市場が高値圏にあるにもかかわらず、安易に再投資してしまうリスクがあります。

これにより、高値掴みをしてしまい、その後の相場下落で含み損を抱えることになりかねません。

再投資の際も、冷静に市場状況を見極め、慎重な判断が求められます。

新NISA成長投資枠の売却に関するよくある質問(FAQ)

ここでは、新NISAの成長投資枠の売却に関してよく寄せられる質問とその回答をまとめました。

疑問を解消し、安心して投資を続けましょう。

- Q1: 成長投資枠で得た売却益に税金はかかりますか?

-

A1: かかりません。新NISAの枠内で得た利益はすべて非課税です。

- Q2: 成長投資枠を1,200万円分すべて使い切って売却した場合、復活する枠はどうなりますか?

-

A2: 売却した取得価額1,200万円分の枠が翌年以降に復活し、年間投資枠の範囲内で再利用できます。

- Q3: 成長投資枠で買った商品を、年内に売って、同じ年に別の商品を買うことはできますか?

-

A3: できますが、その場合、非課税枠の復活は翌年になるため、新たに年間投資枠を消費することになります。

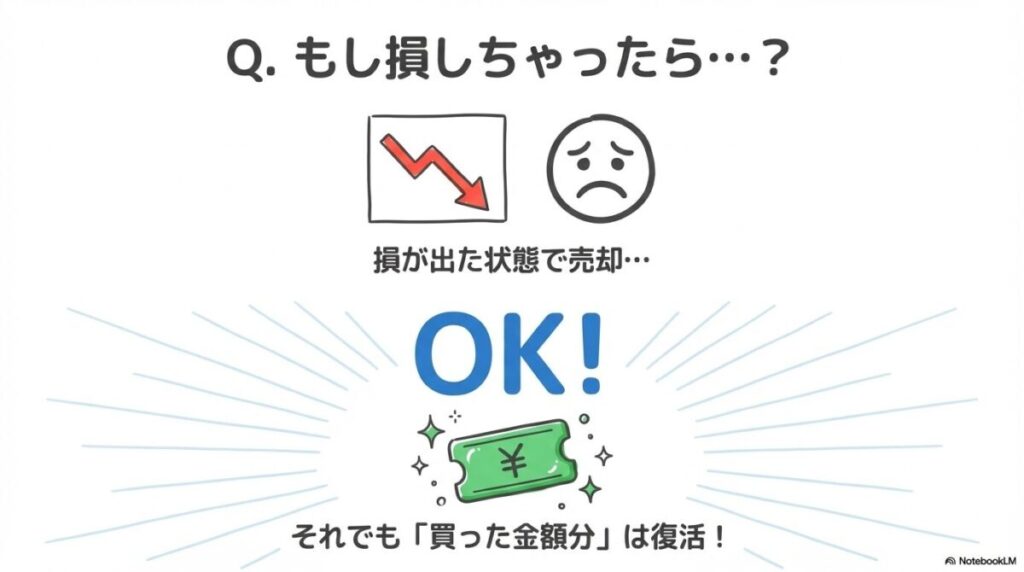

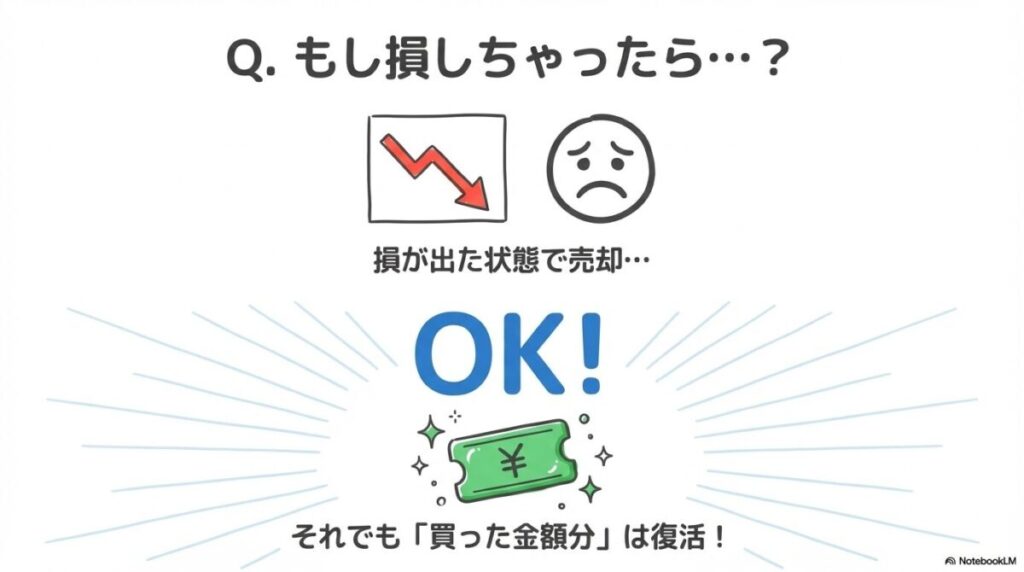

- Q4: 損失が出ている状態で売却した場合、枠は復活しますか?

-

A4: はい、損失が出ている場合でも、購入時の取得価額分の枠が翌年復活します。

まとめ:成長投資枠の売却ルールを理解し、戦略的な資産運用を

本記事では、新NISAにおける成長投資枠の売却ルールと、その非課税枠の復活・再利用の可否について詳しく解説しました。

最後に、あなたの投資判断に役立つポイントをまとめます。

本記事の結論:成長投資枠の売却・枠復活ルールは、長期的な資産形成の柔軟性を高める

新NISAの成長投資枠は、売却しても取得価額分の非課税枠が翌年に復活するという柔軟なルールが特徴です。

これにより、投資家はライフイベントや市場環境の変化に合わせて、ポートフォリオを最適化したり、必要な資金を非課税で確保したりすることが可能になります。

ただし、短期的な売買を目的とした利用は推奨されておらず、複利効果の阻害や手数料負けのリスクがある点には注意が必要です。

もう一度確認!成長投資枠を賢く使うための3つのポイント

- 枠復活のルールを正確に理解する: 売却額ではなく取得価額が翌年復活する。

- つみたて投資枠との違いを把握する: 基本ルールは同じだが、投資対象商品が異なる。

- 明確な目的を持って売却を検討する: リバランスやライフイベントなど、戦略的な理由がある場合に活用する。

あなたの投資戦略に「売却」を組み込むべきか?

成長投資枠の売却は、あなたの資産運用に大きな柔軟性をもたらします。

しかし、そのメリットを最大限に活かすためには、制度のルールを正確に理解し、ご自身の投資目的やリスク許容度に合わせて慎重に判断することが不可欠です。

不明な点があれば、金融機関や専門家に相談し、最適な戦略を立てましょう。

コメント